Discriminare: despăgubirea acordată de angajator este complet scutită de impozit

Conform Legii generale privind egalitatea de tratament (AGG), discriminarea pe motive de rasă sau origine etnică, sex, religie sau convingeri, handicap, vârstă sau identitate sexuală este interzisă (§ 1 AGG). În cazul unei încălcări a interdicției de discriminare, angajatorul este obligat să despăgubească prejudiciul cauzat. Persoana astfel discriminată poate solicita o compensație bănească adecvată (§ 15 alin. 2 AGG). Întrebarea este cum trebuie tratată fiscal o astfel de compensație. Recent, Tribunalul Fiscal din Renania-Palatinat a decis că o compensație pe care un angajator trebuie să o plătească unui angajat din cauza discriminării, hărțuirii sau hărțuirii sexuale este neimpozabilă și nu constituie salariu impozabil. Acest lucru se aplică chiar dacă angajatorul a contestat discriminarea pretinsă și a fost de acord să plătească doar într-o înțelegere judiciară. Neimpozabil înseamnă că plata nu este supusă contribuțiilor de asigurări sociale (FG Rheinland-Pfalz din 21.3.2017, 5 K 1594/14).

Cazul: O angajată a contestat concedierea ordinară a contractului său de muncă "din motive personale" printr-un proces de protecție împotriva concedierii, solicitând și o compensație pentru discriminare din cauza handicapului său. Cu câteva săptămâni înainte de concediere, Oficiul pentru Afaceri Sociale constatase un handicap fizic de 30 %.

În fața Tribunalului pentru Litigii de Muncă din Kaiserslautern, angajata și angajatorul său au încheiat o înțelegere prin care s-a convenit o "compensație conform § 15 AGG" în valoare de 10.000 Euro și s-a încheiat de comun acord relația de muncă. Administrația fiscală a dorit să trateze compensația ca salariu impozabil.

Conform opiniei judecătorilor fiscali, din înțelegerea încheiată la Tribunalul pentru Litigii de Muncă reiese că plata nu a fost pentru despăgubirea unor daune materiale suferite în sensul § 15 alin. 1 AGG (de exemplu, salarii pierdute), ci pentru compensarea daunelor morale în sensul § 15 alin. 2 AGG din cauza discriminării reclamantei ca persoană cu handicap. O astfel de plată de compensație este neimpozabilă și nu trebuie calificată ca salariu. Angajatorul reclamantei a contestat discriminarea.

Prin intermediul înțelegerii, el a fost însă dispus să plătească o compensație pentru o discriminare (doar) pretinsă. Asemenea venituri nu au caracter de salariu și sunt, prin urmare, neimpozabile.

SteuerGo

Compensația nu este doar scutită de impozit și contribuții sociale, ci nu este inclusă nici în clauza de progresie, astfel încât nu duce la un impozit mai mare pentru celelalte venituri.

Altersdiskriminierende Besoldung?

Curtea Administrativă Federală a acordat recent tinerilor funcționari o compensație pentru salarii discriminatorii pe criterii de vârstă, deoarece salariile lor au încălcat interdicția de discriminare pe criterii de vârstă. Instanța a derivat dreptul la compensație din § 15 alin. 2 AGG (hotărârile BVerwG din 6.4.2017, 2 C 11.16 și 2 C 12.16). Regulile de salarizare au discriminat funcționarii mai tineri doar din cauza vârstei lor (hotărârea CJUE din 19.6.2014, C-501/12).

Discriminare: despăgubirea acordată de angajator este complet scutită de impozit

Economisiți cu o sumă neimpozabilă în ELStAM!

Cine are cheltuieli profesionale, cheltuieli speciale sau pierderi dintr-un alt tip de venit (de exemplu, închiriere, afacere, capital etc.) plătește în fiecare lună prea mult impozit pe salariu.

Abia odată cu finalizarea declarației de impozit pe venit puteți solicita rambursarea de la biroul fiscal a impozitului pe salariu plătit în plus.

Cu o cerere de reducere a impozitului pe salariu, puteți solicita biroului fiscal să includă o sumă neimpozabilă în caracteristicile electronice de deducere a impozitului pe salariu (ELStAM) pentru diferite sume deductibile fiscal și pentru cheltuielile dumneavoastră preconizate. La calculul salariului, angajatorul va reduce salariul dumneavoastră brut cu suma neimpozabilă lunară. Astfel, impozitul pe salariu se calculează doar pe salariul brut redus. În acest fel, plătiți mai puține impozite, precum și mai puțin contribuția de solidaritate și impozitul bisericesc, deja în timpul anului.

Economisiți cu o sumă neimpozabilă în ELStAM!

Cum pot introduce deducerea fiscală pentru copii în ELStAM?

Deși deducerea fiscală pentru copii se acordă retroactiv, o puteți include în caracteristicile electronice de deducere a impozitului pe salariu (ELStAM). Deși nu veți plăti mai puțin impozit pe venit în avans, povara fiscală pe parcursul anului poate scădea. Acest lucru se datorează faptului că deducerea fiscală pentru copii este luată în considerare la calculul impozitului bisericesc și al contribuției de solidaritate, care sunt astfel reduse. Trebuie să înregistrați deducerea la biroul fiscal. Pentru aceasta, ar trebui să aduceți următoarele documente:

- Carte de identitate sau pașaport

- Certificat de impozit pe salariu

- Certificat de naștere

- Dacă nu sunteți căsătoriți, certificatul de recunoaștere a paternității

- Dacă este cazul, certificat de viață pentru copiii care sunt înregistrați la o altă adresă

Certificatul de viață nu trebuie să fie mai vechi de trei ani. Cei care nu pot prezenta certificatul de viață, de exemplu, pentru că copilul locuiește în străinătate, trebuie să contacteze biroul fiscal. Acolo, funcționarul fiscal va introduce deducerea fiscală pentru copii.

Și părinții copiilor majori trebuie să se adreseze biroului fiscal pentru a înregistra deducerile.

Cum pot introduce deducerea fiscală pentru copii în ELStAM?

Cum introduc sau modific sumele forfetare în ELStAM?

Contribuabilii care doresc să introducă o sumă forfetară în caracteristicile electronice de deducere a impozitului pe salarii (ELStAM) trebuie să contacteze administrația financiară. Dacă doriți să solicitați o sumă forfetară pentru cheltuieli profesionale mari, puteți depune o cerere corespunzătoare. Același lucru este valabil și pentru caracteristicile de deducere care necesită cerere, cum ar fi luarea în considerare a copiilor majori, a copiilor aflați în întreținere, clasa de impozitare II pentru părinți singuri.

Chiar dacă ați utilizat deja o astfel de sumă forfetară în anul precedent și situația nu s-a schimbat semnificativ, este necesară o nouă cerere pentru noul an. Numai o sumă forfetară pentru persoanele cu handicap deja înregistrată va fi luată în considerare în continuare fără o nouă cerere. Același lucru este valabil dacă suma forfetară pentru persoanele cu handicap a fost transferată părinților pentru un copil.

În cazul în care ELStAM stocate nu sunt corecte, trebuie să solicitați o corectare la administrația financiară de reședință competentă. Pentru aceasta, utilizați formularul "Cerere de corectare a caracteristicilor electronice de deducere a impozitului pe salarii", pe care îl puteți obține de la administrația financiară sau de pe internet.

Vorsicht

Începând cu 1.1.2016, suma forfetară de impozitare pe salariu este valabilă, de regulă, timp de doi ani. Dacă în decursul celor doi ani situația se schimbă în favoarea dumneavoastră, puteți solicita modificarea sumei forfetare la administrația financiară. Totuși, dacă situația se schimbă în defavoarea dumneavoastră, sunteți obligat să solicitați modificarea sumei forfetare. O modificare poate apărea, de exemplu, în cazul schimbării angajatorului, dacă distanța până la locul de muncă sau de activitate crește sau scade semnificativ sau dacă se stabilește sau se elimină o gospodărie dublă (§ 39a Abs. 1 Satz 4-5 EStG).

Cum introduc sau modific sumele forfetare în ELStAM?

Demisia proprie: Se aplică regula de o cincime la despăgubire?

Încetarea unui raport de muncă este adesea asociată cu o compensație – mai ales dacă angajatorul concediază. Această compensație poate beneficia de avantaje fiscale, și anume prin așa-numita regulă a cincimii. Dar ce se întâmplă dacă demisionați sau un acord de încetare a fost inițiat de dumneavoastră?

Ce este regula cincimii?

Regula cincimii (§ 34 EStG) este un avantaj fiscal pentru venituri extraordinare, care include și compensațiile (§ 24 Nr. 1a EStG). Aceasta duce la impozitarea redusă a acestor venituri, pentru a evita o sarcină fiscală prea mare din cauza plății unice.

Condiții pentru avantajul fiscal

Pentru ca regula cincimii să se aplice, compensația trebuie să fie legată de un eveniment extraordinar – de obicei concedierea de către angajator sau o soluție amiabilă sub presiune sau conflict.

Niciun avantaj fiscal în cazul demisiei voluntare

Important: Dacă demisionați fără presiune externă sau fără inițiativa angajatorului, avantajul fiscal nu se acordă.

Acest lucru este valabil mai ales dacă demisionați de bunăvoie, fără un conflict sau o situație economică dificilă.

Excepție: Acord de încetare într-o situație de conflict

Curtea Fiscală din Münster a decis totuși că un avantaj fiscal este posibil și atunci când angajatul inițiază el însuși acordul de încetare, dar acționează sub presiune:

- În cazul decis, angajatul se afla într-un conflict cu angajatorul privind promovarea.

- A propus el însuși acordul de încetare, dar a acționat pentru a evita alte conflicte.

- Curtea a considerat că aceasta este o situație de conflict suficientă pentru a justifica aplicarea regulii cincimii.

(FG Münster din 17.03.2017, Az. 1 K 3037/14 E, confirmat de BFH, hotărârea din 13.03.2018, IX R 16/17, BStBl 2018 II S. 709)

BFH confirmă: Nu este necesară presiunea reală în cazul unei soluții amiabile

Curtea Federală Fiscală (BFH) a clarificat: Dacă angajatorul și angajatul încheie amiabil raportul de muncă și se plătește o compensație, nu este neapărat necesar ca angajatul să fi fost sub presiune vizibilă. Soluția amiabilă în sine este suficientă pentru avantajul fiscal.

Când se pierde avantajul fiscal, chiar și cu compensație?

BFH a decis într-o altă hotărâre (din 06.12.2021, IX R 10/21):

- Dacă o compensație este plătită nu într-un an, ci pe parcursul mai multor ani, regula cincimii se pierde.

- Chiar și atunci când este vorba de plăți parțiale (de exemplu, compensație și primă de început) plătite pentru același eveniment.

Caz special: primă de sprint

Așa-numita primă de sprint, plătită atunci când un angajat pleacă voluntar mai devreme, poate fi considerată compensație și se poate aplica regula cincimii.

(Hessisches FG, decizia din 31.05.2021, Az. 10 K 1597/20)

Concluzie

Chiar și din proprie inițiativă, o compensație poate beneficia de avantaje fiscale – decisivă este situația reală de conflict sau o soluție amiabilă între părți. Este important însă: Plata trebuie să aibă loc într-un an și să fie recunoscută ca compensație.

Demisia proprie: Se aplică regula de o cincime la despăgubire?

Care este valoarea impozitului bisericesc?

Valoarea impozitului bisericesc depinde de locul dumneavoastră de reședință. În Bavaria și Baden-Württemberg acesta este de 8 % din impozitul pe venit stabilit, iar în celelalte landuri federale 9 %. Calculul se bazează pe impozitul pe venit stabilit.

Impozitul reținut la sursă:

Impozitul bisericesc este, de asemenea, luat în considerare în cadrul impozitului reținut la sursă în aceeași măsură. Dacă aveți venituri din activități comerciale sau venituri impozitate conform procedurii parțiale a veniturilor, venitul impozabil (zvE) pentru calculul impozitului bisericesc este determinat separat.

Impozitul bisericesc și alocațiile pentru copii:

- Exemplu fără alocație pentru copii: Locuiți în Berlin și aveți un salariu brut lunar de 3.000 Euro în clasa de impozitare IV. Impozitul dumneavoastră bisericesc lunar este de 28,51 Euro.

- Exemplu cu două alocații pentru copii: Locuiți în Berlin și aveți un salariu brut lunar de 3.000 Euro în clasa de impozitare IV. Impozitul dumneavoastră bisericesc lunar este acum de 9,74 Euro.

Dacă în ELStAM (Caracteristicile electronice de deducere a impozitului pe salarii) sunt înregistrate alocații pentru copii, nu se reduce impozitul lunar pe salarii, ci doar impozitul bisericesc și contribuția de solidaritate. Acest lucru este valabil indiferent dacă primiți alocația pentru copii în timpul anului.

Alocații pentru copii în evaluarea impozitului pe venit:

Alocațiile pentru copii reduc venitul impozabil doar dacă avantajul fiscal este mai mare decât alocația pentru copii. Cu toate acestea, pentru calculul impozitului bisericesc și al contribuției de solidaritate, alocațiile sunt luate în considerare fictiv.

Avantaj:

Chiar dacă copiii sunt luați în considerare doar pentru o parte a anului (de exemplu, la terminarea studiilor sau la naștere), pentru calculul impozitului bisericesc și al contribuției de solidaritate se aplică alocația completă pentru copii și alocația BEA.

Care este valoarea impozitului bisericesc?

Cum sunt impozitate indemnizația de șomaj technic și indemnizația de maternitate?

Indemnizația de muncă flexibilă și indemnizația de maternitate sunt scutite de impozit, dar sunt supuse clauzei de progresie. Aceasta înseamnă că aceste prestații de înlocuire a salariului sunt utilizate pentru a determina rata impozitului, deși ele însele nu sunt impozitate. Clauza de progresie poate duce la creșterea ratei impozitului și, prin urmare, a sarcinii fiscale asupra venitului dumneavoastră impozabil.

Cum afectează clauza de progresie rata mea de impozitare?

Deși prestațiile de înlocuire a salariului, cum ar fi indemnizația de muncă flexibilă și indemnizația de maternitate, sunt scutite de impozit, ele sunt adăugate la venitul dumneavoastră pentru calculul ratei personale de impozitare. Acest lucru duce la o rată de impozitare mai mare, cu care va fi impozitat venitul dumneavoastră efectiv impozabil. Acest lucru poate duce la plăți suplimentare de impozit sau la o restituire mai mică de impozit.

Beispiel: Progressionsvorbehalt in der Praxis

O mamă singură câștigă 26.000 Euro brut pe an și primește suplimentar 6.000 Euro indemnizație parentală:

- Venit total: 32.000 Euro

- Rata de impozitare determinată: 15,24 %

- Impozit doar pe venitul de 26.000 Euro: 3.962 Euro

- Fără clauza de progresie: impozit doar 3.195 Euro

Rezultat: Din cauza indemnizației parentale, se plătesc 767 Euro mai mult impozit – deși este scutită de impozit. De asemenea, impozitul bisericesc și, eventual, suprataxa de solidaritate pot crește.

Impact asupra sumei de bază neimpozabile:

Dacă venitul dumneavoastră, inclusiv prestațiile de înlocuire a salariului, depășește suma de bază neimpozabilă, se aplică rata de impozitare majorată. Dacă venitul total este sub suma de bază neimpozabilă, prestațiile de înlocuire a salariului rămân scutite de impozit.

Sfat în cazul rambursării prestațiilor de înlocuire a salariului:

Dacă trebuie să rambursați indemnizația de șomaj sau indemnizația de muncă flexibilă primită în exces, ar trebui să depuneți o declarație fiscală. Rambursarea poate reduce rata impozitului (progresie negativă), ceea ce vă poate aduce o restituire de impozit.

Subvenții ale angajatorului pentru indemnizația de muncă flexibilă:

Mulți angajatori suplimentează indemnizația de muncă flexibilă până la 80 % sau mai mult. Aceste sume suplimentare au fost temporar scutite de impozit, atâta timp cât, împreună cu indemnizația de muncă flexibilă, nu depășeau 80 % din ultimul salariu net (Legea privind ajutoarele fiscale pentru coronavirus, până la 30.06.2022). Din iulie 2022, subvențiile angajatorului pentru indemnizația de muncă flexibilă sunt din nou impozabile.

Cum sunt impozitate indemnizația de șomaj technic și indemnizația de maternitate?

Există și prestații de substituire salarială pe care nu le găsesc în certificatul meu de impozit pe salariu?

Da. Prestațiile de înlocuire salarială pe care nu le primiți de la angajatorul dumneavoastră nu vor fi menționate pe certificatul dumneavoastră de impozit pe salariu.

Prestațiile de înlocuire salarială sau de venit includ în special

- Indemnizația de șomaj I,

- Indemnizația de șomaj tehnic și indemnizația sezonieră de șomaj tehnic,

- Indemnizația de insolvență în caz de insolvență a angajatorului,

- Indemnizația parentală conform Legii federale privind indemnizația parentală și concediul parental,

- Indemnizația de maternitate, suplimentul la indemnizația de maternitate,

- Indemnizații de boală, de accident și de tranziție pentru persoanele cu dizabilități sau prestații similare de înlocuire salarială,

- Sume suplimentare și subvenții pentru pensionare parțială conform Legii privind pensionarea parțială sau dreptului funcționarilor publici,

- Subvenții la salariu pentru lucrătorii mai în vârstă prin agenția pentru ocuparea forței de muncă.

Important: Toate prestațiile de înlocuire salarială sau de venit care sunt supuse clauzei de progresie trebuie să fie introduse din 2015 exclusiv în formularul principal de impozit și nu în anexa N. Găsiți secțiunea în SteuerGo la "Alte informații > Prestații de înlocuire a venitului".

Există și prestații de substituire salarială pe care nu le găsesc în certificatul meu de impozit pe salariu?

Ce pot deduce în cazul prestațiilor angajatorului pentru naveta zilnică?

1. Informații de bază privind tratamentul fiscal al subvențiilor acordate de angajator

Subvențiile acordate de angajator pentru deplasările între domiciliu și primul loc de muncă sunt, în principiu, impozabile. Cu toate acestea, angajatorul le poate:

- impozita forfetar cu 15 % (§ 40 alin. 2 fraza 2 EStG) – fără contribuții sociale,

- sau alternativ impozita forfetar cu 25 % (§ 40 alin. 2 fraza 2 nr. 1 EStG), fără reducerea indemnizației de distanță.

Notă: Subvenția impozitată forfetar nu este adăugată la salariul brut și trebuie menționată în fișa de salariu.

În declarația fiscală, subvenția pentru costurile de transport trebuie indicată ca „compensație de transport impozabilă”. Biroul fiscal va reduce corespunzător indemnizația de distanță.

2. Beneficii acordate de angajator fără impozitare (din 01.01.2019)

Conform § 3 nr. 15 EStG, anumite beneficii acordate de angajator sunt scutite de impozit și contribuții sociale dacă sunt acordate în plus față de salariul datorat. Acest lucru se aplică pentru:

- Deplasări între domiciliu și primul loc de muncă,

- Deplasări la un punct de întâlnire stabilit de angajator,

- Deplasări într-o zonă de activitate extinsă (§ 9 alin. 1 nr. 4a fraza 3 EStG).

Exemple: Angajatorul plătește 30 euro pentru un abonament lunar → scutit de impozit. Bilet de serviciu pentru deplasări la un port → scutit de impozit, dacă este documentat.

3. Mijloace de transport pentru care se aplică scutirea de impozit

Beneficiate:

- Transport public de linie: ICE, IC, EC, trenuri regionale, autobuze pe distanțe lungi, metrou, tramvai, autobuz

- Deutschlandticket: Din 01.05.2023 scutit de impozit, dacă angajatorul contribuie cu cel puțin 25 % și subvenția este acordată suplimentar față de salariu

- De asemenea, deplasările private cu transportul public sunt beneficii, dacă sunt acoperite de bilete forfetare

Neacoperite:

- Taxiuri (cu excepția transportului de linie concesionat)

- Autobuze închiriate pentru călătorii individuale

- Transport aerian

Notă: Un taxi nu este considerat mijloc de transport public beneficiat (BFH, hotărârea din 09.06.2022 – VI R 26/20).

4. Bilet de serviciu & beneficii în natură

Avantajul financiar al unui bilet de serviciu nu se deduce din limita de scutire de 50 de euro pentru beneficiile în natură (§ 8 alin. 2 fraza 11 EStG). Această limită de scutire poate fi utilizată suplimentar.

Beneficii acordate:

- Bilete gratuite sau reduse (de exemplu, abonamente lunare, BahnCard 100)

- Subvenții pentru bilete cumpărate personal

- Călătorii gratuite pentru anumite ocazii (de exemplu, alarmă de smog)

5. Subvenții pentru costurile de transport cu autoturismul personal

- Impozabile, dar impozitabile forfetar cu 15 % (§ 40 alin. 2 fraza 2 EStG)

- Fără contribuții sociale

- Permise doar pentru plăți suplimentare la salariu (fără conversie salarială)

Exemplu: 100 euro subvenție pentru autoturism suplimentar la salariu → impozitabil forfetar, scutit de impozit pentru angajat, dar este necesară reducerea indemnizației de distanță.

Alternativă: Impozitare forfetar cu 25 % (fără reducerea indemnizației de distanță) poate fi mai avantajoasă pentru distanțe mai lungi.

6. Indemnizația de distanță în ciuda beneficiilor angajatorului

Indemnizația de distanță poate fi solicitată în continuare:

- 0,30 euro pe kilometru pentru primii 20 de kilometri

- 0,38 euro de la al 21-lea kilometru

În cazul subvențiilor scutite de impozit sau al impozitării forfetare cu 15 %, indemnizația de distanță este redusă.

Important: Indemnizația de distanță are efect doar dacă depășește suma forfetară pentru angajați de 1.230 euro (2024).

7. Mașină de serviciu și indemnizația de distanță

- Indemnizația de distanță poate fi solicitată în ciuda mașinii de serviciu

- Valoarea suplimentară pentru deplasările între domiciliu și locul de muncă trebuie impozitată

- Valoarea suplimentară impozitată forfetar (15 %) poate fi dedusă din cheltuielile profesionale

8. Avantaje de preț de la terți

Reduceri de la companii terțe sunt scutite de impozit dacă:

- compania terță are un interes economic propriu,

- reducerile sunt acordate și altor terți,

- sau acordarea reducerii este în interesul predominant al angajatorului.

Impozabil: dacă angajatorul participă activ la acordarea avantajului sau dacă avantajul este legat de relația de muncă.

Concluzie: Care variantă este avantajoasă?

Decizia între:

- Impozitare forfetar de 15 % (cu reducerea indemnizației de distanță) și

- Impozitare forfetar de 25 % (fără reducere)

depinde de situația individuală. Pentru distanțe scurte, impozitarea de 15 % este adesea mai avantajoasă, pentru distanțe mai lungi, regula de 25 % poate fi mai avantajoasă din punct de vedere fiscal.

Ce pot deduce în cazul prestațiilor angajatorului pentru naveta zilnică?

Ce sunt pensiile ocupaționale?

Indemnizațiile de pensie joacă un rol special în impozitul pe venit. Mulți oameni primesc la pensie plăți care nu provin din asigurarea legală de pensie - de exemplu, o pensie sau o pensie de serviciu. Dar ce sunt exact indemnizațiile de asigurare, cum sunt impozitate și ce înseamnă așa-numita sumă forfetară de asigurare? În acest articol vă explicăm pe scurt și clar cele mai importante aspecte.

Ce sunt indemnizațiile de asigurare?

Indemnizațiile de asigurare sunt plăți regulate pe care le primiți după încheierea unei relații de muncă active - așadar, un fel de "înlocuitor" pentru salariu. Acestea sunt de obicei plătite de fostul angajator sau de o instituție de asigurare și sunt considerate venituri din muncă salariată din punct de vedere fiscal.

Exemple tipice de indemnizații de asigurare:

- Pensii pentru funcționari publici

- Pensii de serviciu sau pensii de întreprindere

- Indemnizații de tranziție pentru pensionare anticipată

- Pensii de văduv/văduvă de la fostul angajator

Important: Indemnizațiile de asigurare nu trebuie confundate cu pensia legală. Pensia legală de bătrânețe este considerată "alte venituri" și este declarată la veniturile din pensii. Indemnizațiile de pensie fac parte din veniturile ca angajat.

Cum sunt impozitate indemnizațiile de pensie?

Indemnizațiile de asigurare sunt supuse, în principiu, impozitului pe venit. Cu toate acestea, nu întreaga sumă este impozitată - există beneficii fiscale sub formă de sume forfetare.

Suma forfetară de asigurare

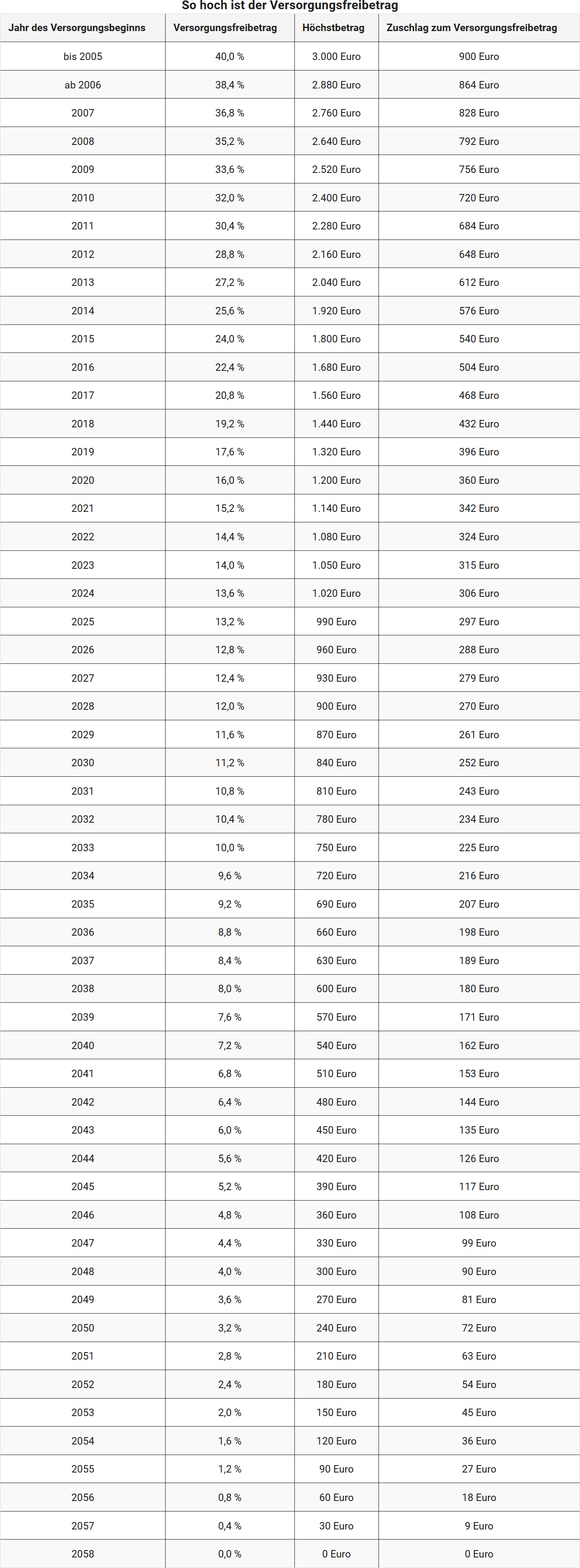

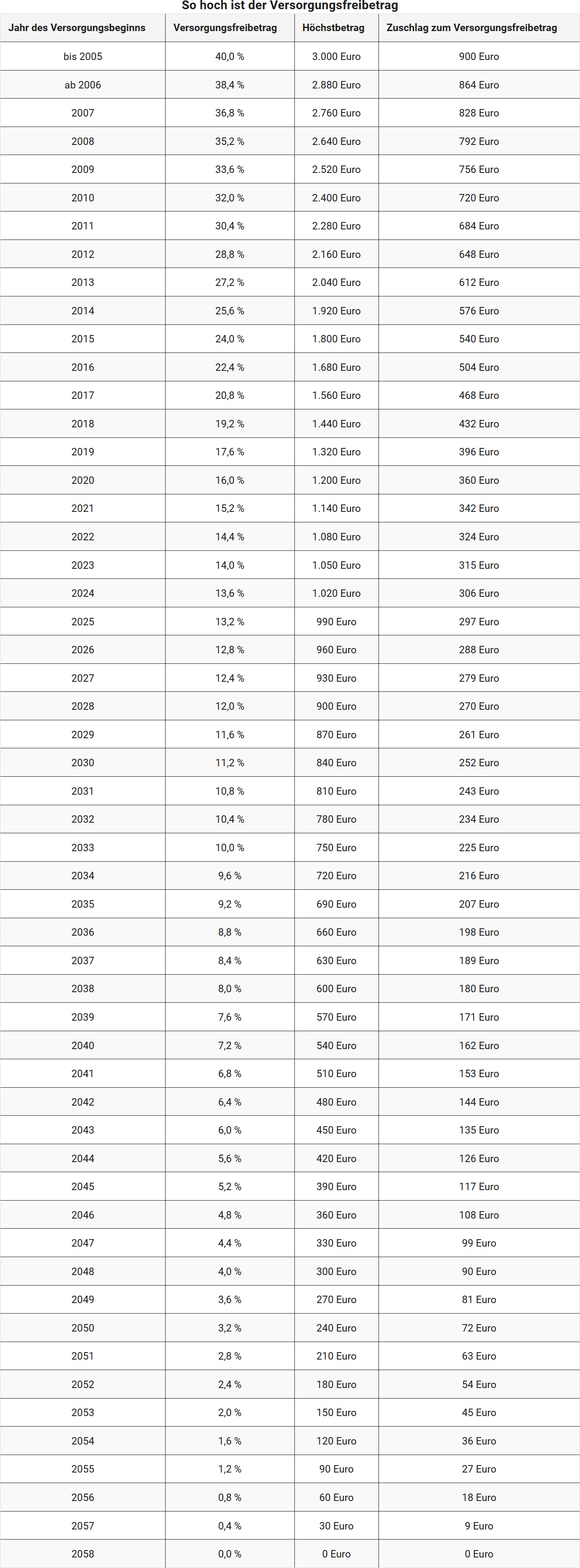

Statul acordă o anumită parte din indemnizațiile de asigurare scutită de impozit - aceasta este suma forfetară de asigurare. Valoarea sa depinde de anul în care ați primit pentru prima dată indemnizații de asigurare.

Pentru toți cei care primesc pentru prima dată indemnizații de asigurare în anul 2025, se aplică următoarele:

- 13,6 la sută din indemnizațiile anuale de pensie sunt scutite de impozit,

- dar maximum 1.020 Euro.

Supliment la suma forfetară de asigurare

Pe lângă suma forfetară procentuală, se acordă un supliment fix. Pentru prima primire în anul 2025, acesta este de 306 Euro anual.

Suma forfetară rămâne fixă atâta timp cât plățile continuă. Cu toate acestea, este acordată o singură dată, și anume pentru prima indemnizație de pensie primită.

Mai multe indemnizații de pensie - ce trebuie avut în vedere?

Dacă primiți mai multe indemnizații de pensie, de exemplu o pensie și o pensie de întreprindere, trebuie să declarați toate plățile integral în declarația fiscală. Este important:

- Suma forfetară de asigurare și suplimentul sunt acordate o singură dată, și anume pentru prima indemnizație de asigurare primită.

- Alte indemnizații de pensie sunt impozabile integral, cu excepția cazului în care sunt plăți cu drept propriu, de exemplu dintr-o altă relație de muncă.

Sfat: Verificați în fișa dumneavoastră electronică de salariu câte indemnizații de pensie sunt indicate acolo. Angajatorii sau instituțiile de asigurare raportează sumele cu un cod special pentru biroul fiscal.

Particularități în cazul pensiilor de urmaș

Și urmașii, cum ar fi văduvele sau văduvii, pot primi indemnizații de pensie - de exemplu, sub formă de pensie de urmaș de la fostul angajator al decedatului.

Pentru aceste indemnizații de pensie se aplică, în principiu, aceleași reguli fiscale, inclusiv suma forfetară de asigurare și suplimentul. Cu toate acestea, suma forfetară poate fi redusă proporțional, de exemplu dacă beneficiarul inițial a epuizat deja această sumă forfetară.

Important: Dacă primiți o pensie legală de urmaș (de exemplu, de la Deutsche Rentenversicherung), aceasta nu este o indemnizație de pensie. În acest caz, trebuie să declarați pensia în anexa R.

Exemplu: Cum funcționează impozitarea

Doamna Meier se pensionează în ianuarie 2025 și primește o pensie de funcționar public de 30.000 Euro anual. Deoarece primește pentru prima dată indemnizații de pensie în 2025, se aplică următoarele sume forfetare:

- Suma forfetară de pensie: 13,6 la sută din 30.000 Euro = 4.080 Euro

- Supliment: 306 Euro

- Suma forfetară totală: 4.080 Euro + 306 Euro = 4.386 Euro

Partea impozabilă a plăților este: 30.000 Euro - 4.386 Euro = 25.614 Euro

Această sumă trebuie declarată de doamna Meier în declarația fiscală (anexa N). Biroul fiscal ia în considerare automat suma forfetară, cu condiția ca fișa de salariu să fie completată corect.

Concluzie

Indemnizațiile de pensie beneficiază de avantaje fiscale - dar doar parțial. Prin suma forfetară de pensie și supliment, o parte din plăți este scutită de impozit, restul fiind impozabil în mod obișnuit. Cei care primesc mai multe indemnizații de pensie sau o pensie de urmaș ar trebui să verifice cu atenție cât de mult trebuie impozitat efectiv. Cu o declarație fiscală completă și corectă, evitați întrebările suplimentare și beneficiați de sumele forfetare posibile.

Ce sunt pensiile ocupaționale?

Sunt indemnizațiile mele de pensie impozabile?

Da, indemnizațiile de asigurare sunt de obicei impozabile. Conform legii impozitului pe venit, acestea sunt considerate venituri din activități salariale și sunt supuse procedurii de reținere a impozitului pe salarii. Aceasta înseamnă că impozitul pe salarii este reținut automat la plată.

Ce se include în indemnizațiile de asigurare?

Indemnizațiile de asigurare includ în special:

- Pensie (de exemplu, pensie de funcționar public)

- Indemnizație de văduv/văduvă

- Indemnizație de orfan

- Contribuții de întreținere

- Alte plăți similare

Cum funcționează impozitarea?

Impozitarea indemnizațiilor de asigurare se face în principiu ca în cazul unui raport de muncă obișnuit. Din 2013, instituția plătitoare (de exemplu, casa de pensii) accesează caracteristicile electronice de reținere a impozitului pe salarii (ELStAM) de la administrația fiscală – pe baza numărului dumneavoastră de identificare fiscală și a datei de naștere.

Cu toate acestea, există o diferență importantă: pentru indemnizațiile de asigurare se acordă un ajutor fiscal pentru asigurare. Acesta reduce veniturile impozabile.

Ce este ajutorul fiscal pentru asigurare?

Ajutorul fiscal pentru asigurare este o sumă anuală neimpozabilă din indemnizațiile dumneavoastră de asigurare. În plus, se acordă un supliment fix la ajutorul fiscal pentru asigurare. Valoarea acestor sume depinde de anul în care ați primit pentru prima dată indemnizații de asigurare.

Odată cu intrarea în vigoare a Legii privind veniturile din pensii (AltEinkG) la 1 ianuarie 2005, se trece treptat la așa-numita impozitare ulterioară. Aceasta înseamnă că, în locul contribuțiilor la pensie, sunt impozitate din ce în ce mai mult plățile ulterioare – adică indemnizațiile de asigurare și pensiile.

Perioada de tranziție durează până în 2040. După aceea, pensiile de funcționar public și pensiile vor fi tratate fiscal în mod complet egal – ajutorul fiscal pentru asigurare va fi eliminat complet.

Cum evoluează sumele neimpozabile?

Ajutorul fiscal pentru asigurare și suplimentul scad în fiecare an pentru noii beneficiari de asigurare. Așadar, cei care ies la pensie mai târziu primesc o sumă neimpozabilă mai mică. Din 2040 nu se va mai acorda niciun ajutor fiscal pentru asigurare.

Decisiv este anul primei indemnizații de asigurare. Din acesta rezultă:

- procentul aplicabil,

- valoarea maximă a ajutorului fiscal pentru asigurare, precum și

- suplimentul la ajutorul fiscal pentru asigurare.

Aceste valori sunt reglementate în tabelul la § 19 alin. 2 din Legea impozitului pe venit (EStG).

Se aplică suma neimpozabilă permanent?

Da. Ajutorul fiscal pentru asigurare și suplimentul, o dată stabilite, se aplică pe viață – indiferent dacă valoarea indemnizațiilor dumneavoastră de asigurare se modifică prin ajustări regulate.

Când se recalculează suma neimpozabilă?

Numai dacă indemnizațiile dumneavoastră de asigurare se modifică prin compensare, suspendare, reducere sau majorare (de exemplu, prin reglementări legale), suma neimpozabilă trebuie recalculată.

În anul calendaristic în care se modifică indemnizația de asigurare, se aplică cele mai mari sume neimpozabile posibile conform § 19 EStG.

Cât este suma forfetară pentru cheltuieli profesionale?

Pentru indemnizațiile de asigurare se aplică – la fel ca și pentru pensii – o sumă forfetară pentru cheltuieli profesionale de 102 Euro anual, care este luată în considerare automat. Numai dacă puteți dovedi cheltuieli profesionale mai mari, merită o dovadă individuală.

Sunt indemnizațiile mele de pensie impozabile?

Despăgubiri și regula de o cincime – cele mai importante informații despre tratamentul fiscal

Încetarea unui raport de muncă poate fi asociată pentru angajați cu o compensație. Această plată unică este impozabilă, dar poate fi impozitată la o rată redusă în anumite condiții – cu așa-numita regulă a cincea parte.

Dreptul la compensație după concediere din motive operaționale

Conform § 1a Legea privind protecția împotriva concedierii (KSchG), angajații au dreptul legal la o compensație în cazul unei concedieri din motive operaționale, dacă nu depun o acțiune de protecție împotriva concedierii. Valoarea se bazează de obicei pe durata angajării:

- 0,5 salarii lunare pe an de muncă

Exemplu: Pentru 10 ani de muncă, se acordă o compensație de 5 salarii lunare.

Și avantajele în natură (de exemplu, mașină de serviciu sau laptop de serviciu) pot fi incluse în calcul.

Se aplică reguli diferite în cazul contractelor de soluționare sau reziliere, în special dacă inițiativa aparține angajatului.

Cum funcționează regula a cincea parte?

Regula a cincea parte conform § 34 EStG reduce povara fiscală asupra veniturilor extraordinare (de exemplu, compensații). Din 2001, biroul fiscal verifică automat dacă aplicarea este mai avantajoasă.

Atenție: Aplicarea regulii a cincea parte implică obligația de a depune declarația fiscală.

Calculul datoriei fiscale cu regula a cincea parte

- Partea impozabilă a veniturilor extraordinare (compensație, bonus de jubileu, remunerație pentru activitate de mai mulți ani etc.) este dedusă din venitul impozabil.

- Impozitul pe venit pentru venitul impozabil rămas se calculează conform tarifului fiscal aplicabil.

- Compensația se împarte la 5 și o cincime se adaugă la venitul impozabil rămas.

- Impozitul pe venit se calculează din nou pentru sumă conform tarifului fiscal.

- Se calculează diferența dintre cele două sume de impozit și aceasta se înmulțește cu 5.

- Rezultatul este impozitul pe venit pentru veniturile extraordinare.

Exemplu: Un angajat căsătorit primește în 2025 o compensație de 50.000 Euro. Venitul impozabil rămas este de 70.000 Euro.

- Impozit pe 70.000 Euro: 11.850 Euro

- Impozit pe 80.000 Euro: 14.990 Euro

- Diferență: 3.140 Euro

- Impozit pe compensație: 3.140 Euro × 5 = 15.700 Euro

- Impozit total: 11.850 Euro + 15.700 Euro = 27.550 Euro

Regula a cincea parte este posibilă și în cazul unui acord de reziliere voluntar

Chiar și în cazul unei rezilieri de comun acord, regula a cincea parte poate fi aplicabilă – chiar și la inițiativa angajatului. Acest lucru a fost confirmat de Curtea Federală de Finanțe (BFH) prin hotărârea din 13.03.2018 (Az. IX R 16/17, BStBl 2018 II S. 709). Nu mai este necesară constatarea unei presiuni externe concrete.

Eliminarea regulii a cincea parte în procedura de impozitare a salariilor din 2025

Începând cu 1.1.2025, aplicarea regulii a cincea parte nu mai este posibilă în procedura de reținere a impozitului pe salarii. Acest lucru a fost decis în cadrul reducerii birocrației prin Legea oportunităților de creștere (din 27.03.2024). Angajatorii nu mai efectuează verificări și calcule. Regula a cincea parte este luată în considerare exclusiv în cadrul declarației fiscale.

Despăgubiri și regula de o cincime – cele mai importante informații despre tratamentul fiscal

Despăgubiri și regula de o cincime: Când se aplică impozitarea redusă?

În cazul unei încetări anticipate a raportului de muncă, angajații primesc adesea o compensație. Din 2006, aceasta nu mai beneficiază de o scutire fiscală, dar poate fi impozitată reducționat conform așa-numitei reguli a cincimii (§ 34 EStG) – în anumite condiții.

Condiții pentru aplicarea regulii a cincimii

Pentru ca impozitarea redusă să se aplice, trebuie îndeplinite următoarele condiții:

- Compensația este plătită într-un singur an calendaristic.

- Venitul anual cu compensație trebuie să fie mai mare decât venitul care ar fi fost obținut în cazul continuării neîntrerupte a raportului de muncă.

Scopul acestei reguli este de a atenua efectul de progresie al tarifului impozitului pe venit atunci când compensația generează venituri excepțional de mari într-un an.

Niciun avantaj fiscal pentru compensații mici

Regula a cincimii nu se aplică automat. Acest lucru este demonstrat de o hotărâre a Curții Federale de Finanțe din 8 aprilie 2014 (Az. IX R 33/13):

Cu un salariu brut în anul precedent de aproximativ 140.000 Euro și o compensație de 43.000 Euro, nu există o creștere „concentrată” a veniturilor.

→ Regula a cincimii nu este aplicabilă.

Motiv: Venitul din anul compensației nu a fost mai mare decât în cazul continuării normale a raportului de muncă. Prin urmare, nu a apărut un dezavantaj fiscal datorat progresiei.

Calcul comparativ: „Valoare actuală” vs. „Valoare teoretică”

Aplicabilitatea regulii a cincimii este verificată printr-un calcul comparativ:

- Valoare actuală: Venitul real din anul compensației (inclusiv compensația)

- Valoare teoretică: Venit fictiv în cazul unei angajări normale până la sfârșitul anului (de exemplu, pe baza venitului din anul precedent)

Notă:

Dacă compensația nu depășește veniturile pierdute până la sfârșitul anului, pot fi luate în considerare alte venituri care nu ar fi apărut fără încetarea raportului de muncă – de exemplu, indemnizația de șomaj.

Exemplu:

Dl M. și-a încheiat raportul de muncă în iunie 2025 și a primit o compensație de 35.000 Euro. Venitul său anual regulat ar fi fost de 70.000 Euro.

În anul compensației, el obține doar 25.000 Euro salariu și compensația. Venitul total este de 60.000 Euro – și, prin urmare, sub venitul din cazul continuării neîntrerupte a muncii.

Regula a cincimii nu poate fi aplicată, deoarece nu apare un dezavantaj de progresie.

Despăgubiri și regula de o cincime: Când se aplică impozitarea redusă?

Ce sunt remunerațiile pentru o activitate pe mai mulți ani?

O plată ulterioară sau o plată în avans pentru o activitate multianuală (de exemplu, despăgubiri) poate fi impozitată la o rată redusă în anul plății, folosind metoda cincimii. Este esențial ca activitatea să se întindă pe doi ani calendaristici.

Cu așa-numita regulă a cincimii, veniturile extraordinare sunt favorizate în legislația fiscală germană (§ 34 EStG). Aceste "venituri cu tarif redus" sunt venituri obținute pe parcursul mai multor ani, dar realizate și impozitate într-un singur an.

Ce sunt remunerațiile pentru o activitate pe mai mulți ani?