Dieser Text bezieht sich auf die

. Die Version die für die

Nowy ryczałt za nocleg dla kierowców zawodowych

W 2020 r. wprowadzono nowy ryczałt noclegowy. Dotychczas kierowcy zawodowi, którzy nocują w kabinie swojego ciężarówki, nie mogli ubiegać się o ryczałty noclegowe. Niemniej jednak ponoszą oni koszty związane z korzystaniem z urządzeń sanitarnych na parkingach (prysznic, toaleta) oraz z czyszczeniem kabiny sypialnej w ciężarówce (pościel).

Tego rodzaju wydatki kierowcy zawodowi mogą już odliczyć od podatku jako koszty dodatkowe podróży w szacunkowej wysokości lub otrzymać zwrot od pracodawcy bez opodatkowania (pismo BMF z 4.12.2012, BStBl. 2012 I s. 1249; wyrok BFH z 28.3.2012, VI R 48/11).

Od 1.1.2020 r. wprowadzono nowy ryczałt podróżny dla kierowców zawodowych, który można zastosować zamiast rzeczywistych kosztów. Ryczałt noclegowy w wysokości 8 euro za każdy dzień kalendarzowy można odliczyć jako koszty uzyskania przychodu - dodatkowo do "zwykłego" ryczałtu na wyżywienie. Nowy ryczałt noclegowy obowiązuje dla

- dnia przyjazdu lub wyjazdu oraz

- każdego dnia kalendarzowego z 24-godzinną nieobecnością w ramach pracy w terenie w kraju lub za granicą (§ 9 ust. 1 zdanie 3 nr 5b EStG, dodane przez "Ustawę o dalszym wsparciu podatkowym elektromobilności i zmianie innych przepisów podatkowych"). Ryczałt noclegowy w wysokości 8 euro uwzględnia się za każdy dzień kalendarzowy, w którym pracownik mógłby ubiegać się o ryczałt na wyżywienie w związku z pracą w terenie.

- Ryczałt stosuje się zamiast rzeczywistych dodatkowych kosztów. Jeśli zostanie zastosowany nowy ryczałt, wysokość rzeczywistych wydatków jest nieistotna. Musiały jednak powstać rzeczywiste wydatki.

- Można również udowodnić i ubiegać się o wyższe wydatki niż 8 euro (np. na podstawie pisma BMF z 4.12.2012, BStBl. 2012 I s. 1249). Decyzja o ubieganiu się o rzeczywiste dodatkowe koszty lub ustawowy ryczałt może być podjęta tylko jednolicie w roku kalendarzowym.

- Zazwyczaj dodatkowe koszty to wydatki, które w przypadku innych pracowników z noclegiem w związku z pracą w terenie są zazwyczaj zawarte w kosztach noclegu podlegających odliczeniu jako koszty uzyskania przychodu. Mogą to być:

- opłaty za korzystanie z urządzeń sanitarnych (toalety, prysznice lub umywalki) na parkingach i stacjach benzynowych,

- opłaty parkingowe lub postojowe na parkingach i stacjach benzynowych,

- koszty czyszczenia własnej kabiny sypialnej.

- Pracodawca może dokonywać zwrotów jednolicie w roku kalendarzowym do wysokości udokumentowanych rzeczywistych dodatkowych kosztów lub do wysokości nowego ryczałtu bez opodatkowania.

- Nowy ryczałt noclegowy dotyczy nie tylko pracowników, ale także samozatrudnionych kierowców zawodowych (§ 4 ust. 10 EStG).

Wskazówka: Jeśli chcesz ubiegać się o wyższą kwotę niż ryczałt noclegowy, zaleca się następujące postępowanie: Zapisz wszystkie wydatki za reprezentatywny okres 3 miesięcy. Na tej podstawie możesz obliczyć dzienną kwotę kosztów i stosować ją w przyszłości, o ile warunki nie ulegną istotnej zmianie. Do wydatków nie należą bony wartościowe, które można wykorzystać na zakupy (pismo BMF z 4.12.2012).

Verpflegungspauschbeträge ab 2020 erhöht

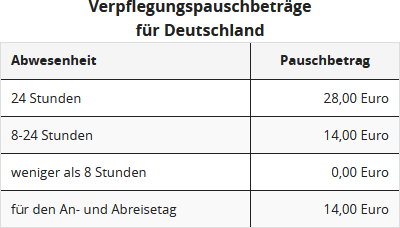

Aktualnie od 1.1.2020 r. ryczałty na wyżywienie zostały podwyższone, w Niemczech o 4 euro lub o 2 euro (§ 9 ust. 4a zdanie 3 EStG, zmienione przez "Ustawę o dalszym wsparciu podatkowym elektromobilności i zmianie innych przepisów podatkowych").

(2023): Nowy ryczałt za nocleg dla kierowców zawodowych

Nowe diety i ryczałty noclegowe 2021

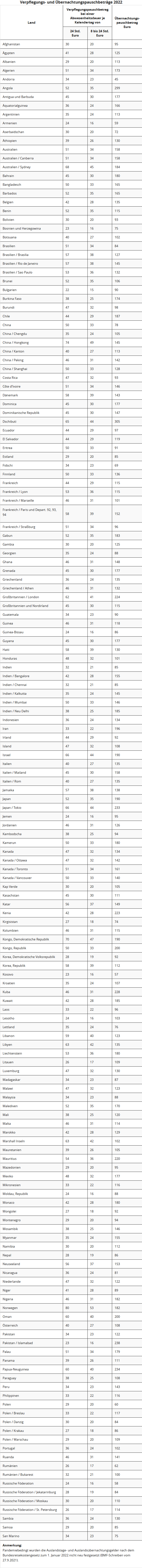

W 2023 roku obowiązują nowe diety i ryczałty za noclegi na zagraniczne podróże służbowe oraz podwójne gospodarstwa domowe za granicą (pismo BMF z 23.11.2022, IV C 5-S 2353/19/10010:004).

W przypadku pracy w delegacji lub podwójnego gospodarstwa domowego za granicą obowiązuje:

- Pracownik może odliczyć krajowe diety jako koszty uzyskania przychodu lub pracodawca może je zwrócić bez podatku. Nie jest możliwe uwzględnienie rzeczywistych kosztów jako kosztów uzyskania przychodu.

- Krajowe ryczałty za noclegi nie mogą być od 2008 roku odliczane jako koszty uzyskania przychodu, jednak pracodawca może je zwrócić bez podatku. Odliczane są tylko rzeczywiste i udokumentowane koszty noclegu.

W przypadku jednodniowych podróży zagranicznych obowiązuje odpowiedni ryczałt dla ostatniego miejsca pracy za granicą. W przypadku wielodniowych podróży do różnych krajów obowiązują następujące zasady dotyczące ustalania diet w dni przyjazdu i wyjazdu oraz w dniach pośrednich (dniach z 24-godzinną nieobecnością):

- W przypadku przyjazdu z kraju do zagranicy lub z zagranicy do kraju bez wykonywania pracy obowiązuje odpowiedni ryczałt dla miejsca, które zostało osiągnięte przed godziną 24:00 czasu lokalnego.

- W przypadku wyjazdu z zagranicy do kraju lub z kraju do zagranicy obowiązuje odpowiedni ryczałt dla ostatniego miejsca pracy.

- W dniach pośrednich obowiązuje zazwyczaj odpowiedni ryczałt dla miejsca, które pracownik osiągnął przed godziną 24:00 czasu lokalnego.

- Jeśli po dniu powrotu z wielodniowej delegacji do domu lub pierwszego miejsca pracy następuje kolejna jedno- lub wielodniowa delegacja, w tym dniu należy uwzględnić tylko wyższą dietę.

(2023): Nowe diety i ryczałty noclegowe 2021

Co mogę odliczyć jako dodatkowe koszty podróży?

Oprócz kosztów podróży, diet na noclegi i wyżywienie, możesz również odliczyć inne koszty związane z pracą poza miejscem zamieszkania. Należą do nich między innymi:

- Opłaty parkingowe, opłaty drogowe, wynajem garażu

- Opłaty telefoniczne za rozmowy służbowe

- Opłaty za wstęp na wydarzenia służbowe

- Opłaty za przechowywanie bagażu

- Koszty zakupu walut i straty przy ich odsprzedaży

- Odszkodowania w wyniku wypadków drogowych

- Uszkodzenia bagażu podróżnego

- Kradzież przedmiotów (przedmioty używane służbowo, prywatne przedmioty zabrane do celów służbowych, niezbędne osobiste przedmioty podróżne)

Nie zostanie zwrócona utrata pieniędzy lub biżuterii.

W przypadku wielu dodatkowych kosztów podróży nie ma dowodów. Możesz je mimo to uwzględnić w zeznaniu podatkowym. Sporządź w tym celu własny dokument z miejscem, datą, rodzajem i kwotą wydatku i dołącz go.

Tipp

Jeśli nie znasz dokładnej kwoty pozycji, oszacuj ją. Wiele urzędów skarbowych akceptuje oszacowaną kwotę w wiarygodnej wysokości.

(2023): Co mogę odliczyć jako dodatkowe koszty podróży?

Co mogę odliczyć w przypadku pracy w delegacji?

Wydatki związane z pracą poza miejscem zamieszkania można odliczyć jako koszty uzyskania przychodu (diety, wydatki). Należą do nich:

- koszty podróży,

- ryczałty na wyżywienie,

- koszty noclegów,

- koszty dodatkowe podróży.

W przeciwieństwie do kosztów podróży, noclegów i kosztów dodatkowych, ryczałty na wyżywienie przy dłuższych pobytach poza domem są uwzględniane tylko przez pierwsze trzy miesiące tego samego pobytu.

(1) Koszty podróży: Podróże można odliczyć na podstawie rzeczywistych kosztów lub w przypadku korzystania z własnego samochodu według ryczałtu za podróże służbowe (30 centów za km podróży).

(2) Ryczałty na wyżywienie: Wynoszą 14 Euro przy czasie nieobecności od 8 do 24 godzin oraz 28 Euro przy czasie nieobecności 24 godziny. Decydujący jest czas nieobecności w miejscu zamieszkania i w pierwszym miejscu pracy - i to od głównego miejsca zamieszkania, a nie miejsca zamieszkania w miejscu pracy. Czas podróży jest wliczany.

(3) Koszty noclegów: Można odliczyć tylko rzeczywiste i udokumentowane koszty. Od 2014 roku koszty te są uznawane w pierwszych 48 miesiącach w nieograniczonej wysokości, a następnie tylko do maksymalnie 1.000 Euro miesięcznie. To ograniczenie dotyczy tylko Niemiec, a nie zagranicy.

(4) Koszty dodatkowe podróży: Można również odliczyć różne mniejsze i większe koszty dodatkowe związane z pracą poza miejscem zamieszkania. Mogą to być koszty podróży w miejscu docelowym, np. za taksówkę lub wynajem samochodu, opłaty za autostrady lub promy, opłaty parkingowe, napiwki, wydatki na rozmowy telefoniczne i korespondencję służbową z pracodawcą lub partnerami biznesowymi.

Kierowcy zawodowi mogą odliczyć ryczałt za nocleg w wysokości 8 Euro za każdy dzień kalendarzowy jako koszty uzyskania przychodu - dodatkowo do "normalnego" ryczałtu na wyżywienie. Dotyczy to dnia przyjazdu lub wyjazdu oraz każdego dnia kalendarzowego z 24-godzinną nieobecnością w ramach pracy poza miejscem zamieszkania w kraju lub za granicą (§ 9 ust. 1 zdanie 3 nr 5b EStG, wprowadzone przez "Ustawę o dalszym wsparciu podatkowym elektromobilności i zmianie innych przepisów podatkowych").

(2023): Co mogę odliczyć w przypadku pracy w delegacji?

Kiedy mamy do czynienia z pracą w delegacji?

Praca w delegacji ma miejsce, gdy tymczasowo pracujesz zawodowo poza swoim domem i „pierwszym miejscem pracy”.

Praca w delegacji jest „tymczasowa”, jeśli planujesz powrót do pierwszego miejsca pracy i kontynuację tam pracy.

- Pracownik może mieć tylko jedno „pierwsze miejsce pracy” na umowę o pracę. Każda praca poza pierwszym miejscem pracy jest pracą w delegacji.

- W niektórych przypadkach pracownik może nie mieć pierwszego miejsca pracy. Wtedy cała praca zawodowa jest pracą w delegacji. Dotyczy to kierowców zawodowych, taksówkarzy, maszynistów i konduktorów, pilotów i stewardes.

- Jeśli pracujesz na pojeździe: Każda nowa podróż to nowa praca w delegacji.

- Jeśli przerywasz długoterminowe zlecenia: Jeśli przerwa trwa co najmniej cztery tygodnie, rozpoczyna się nowa praca w delegacji. Ma to znaczenie dla odliczenia diet, które są uwzględniane tylko przez pierwsze trzy miesiące. Od 2014 roku powód przerwy nie ma znaczenia, więc także urlop lub choroba mogą prowadzić do nowego początku. Do 2013 roku przerwa spowodowana chorobą lub urlopem nie miała wpływu na upływ trzymiesięcznego okresu.

(2023): Kiedy mamy do czynienia z pracą w delegacji?

Co powinienem wiedzieć o nowej granicy 48 miesięcy?

W przypadku pracy w delegacji koszty podróży, noclegów i dodatkowe koszty podróży oraz diety mogą być odliczone jako koszty uzyskania przychodu.

Od 2014 roku istotną rolę odgrywa m.in. nowa granica 48 miesięcy.

(1) Granica 48 miesięcy przy ustalaniu pierwszego miejsca pracy

"Pierwsze miejsce pracy" to stałe miejsce pracy u pracodawcy, do którego pracownik jest przypisany na stałe. Nawet bez wyraźnego określenia przez pracodawcę należy przyjąć stałe przypisanie, jeśli pracownik ma pracować w danym miejscu przez dłuższy czas. Ma to miejsce w przypadku zatrudnienia

- na czas nieokreślony ("do odwołania"),

- na cały okres trwania umowy (na czas określony lub nieokreślony) lub

- przez okres dłuższy niż 48 miesięcy.

Wskazówka: Oznacza to, że wszystkie przypisania (przeniesienia, delegacje, oddelegowania), które od początku są ograniczone do maksymalnie 48 miesięcy, nie stanowią "pierwszego miejsca pracy", lecz pracę w delegacji. W związku z tym koszty podróży mogą być odliczone według stawki ryczałtowej za podróż służbową lub rzeczywistych kosztów, a diety i koszty noclegów mogą być odliczone jako koszty uzyskania przychodu lub zwrócone przez pracodawcę bez podatku.

(2) Granica 48 miesięcy przy pracy w zakładzie klienta

W przeciwieństwie do wcześniejszych przepisów, pracownik może mieć swoje "pierwsze miejsce pracy" również w zakładzie klienta swojego pracodawcy, ale tylko w przypadku długoterminowej pracy. Dotyczy to na przykład pracowników, którzy pracują długoterminowo nad projektem u klienta, lub pracowników tymczasowych, którzy pracują u klienta bez ograniczenia czasowego.

Taka długoterminowa praca ma miejsce, jeśli pracownik pracuje w zakładzie klienta lub powiązanego przedsiębiorstwa

- od początku dłużej niż 48 miesięcy lub

- na czas trwania umowy o pracę.

(3) Granica 48 miesięcy przy kosztach noclegów

W przypadku noclegów podczas pracy w delegacji zawsze można odliczyć tylko rzeczywiste koszty jako koszty uzyskania przychodu lub koszty operacyjne. Od 2014 roku koszty zakwaterowania mogą być odliczane lub zwracane przez pracodawcę bez podatku tylko przez okres 48 miesięcy w nieograniczonej wysokości.

Od 49. miesiąca odliczenie kosztów uzyskania przychodu lub zwrot kosztów bez podatku jest ograniczone do porównywalnych wydatków przy podwójnym gospodarstwie domowym, tj. do maksymalnie 1.000 Euro miesięcznie. To ograniczenie dotyczy tylko pracy w delegacji w Niemczech, a nie za granicą.

Tipp

Okres 48 miesięcy rozpoczyna się na nowo, jeśli praca w tym samym miejscu pracy zostanie przerwana na co najmniej 6 miesięcy. Powód przerwania pracy (np. choroba, urlop, praca w innym miejscu pracy) nie ma znaczenia.

Obecnie Sąd Finansowy w Münster potwierdził stanowisko fiskusa i orzekł, że wielokrotne przypisanie do placu budowy na okres krótszy niż 48 miesięcy nie stanowi tam "pierwszego miejsca pracy", nawet jeśli praca trwa nieprzerwanie dłużej niż cztery lata (Sąd Finansowy w Münster z 25.3.2019, 1 K 447/16).

Szczególne warunki dla pracowników tymczasowych:

Pracownicy tymczasowi nie są zatrudnieni w firmie, w której pracują, lecz w "swojej" agencji pracy tymczasowej, która często jest również określana jako "wypożyczający". Jeśli ci pracownicy są "wypożyczani" do określonej firmy na pewien okres, pojawia się pytanie, czy mogą odliczyć koszty podróży do miejsca pracy zgodnie z zasadami dotyczącymi kosztów podróży (30 centów za przejechany km) czy tylko z niższą stawką ryczałtową za odległość (30 centów za kilometr odległości).

Zasadniczo obowiązuje: koszty podróży można odliczyć tylko według stawki ryczałtowej za odległość, jeśli pracownik tymczasowy jest na stałe przypisany do miejsca pracy. Ma to miejsce, jeśli ma tam pracować przez dłuższy czas, a mianowicie

- na czas nieokreślony ("do odwołania"),

- na czas trwania umowy o pracę lub

- przez okres dłuższy niż 48 miesięcy.

Oznacza to, że pracownicy tymczasowi mogą mieć swoje "pierwsze miejsce pracy" również u klienta, jeśli pracują tam przez dłuższy czas. Ma to jednak miejsce tylko wtedy, gdy pracownik od początku (!) pracuje tam dłużej niż 48 miesięcy lub na czas trwania umowy o pracę lub na czas nieokreślony. Wtedy podróże można odliczyć tylko według stawki ryczałtowej za odległość, diety i dodatkowe koszty podróży nie są uwzględniane. Pracownicy tymczasowi, którzy pracują w zakładach klientów tylko przez krótszy okres, wykonują pracę w delegacji i mogą zatem odliczyć swoje podróże według stawki ryczałtowej za podróż służbową - a w określonym zakresie również diety.

SteuerGo

Obecnie Sąd Finansowy w Dolnej Saksonii orzekł, że pracownik, który jest zatrudniony na czas nieokreślony w agencji pracy tymczasowej, może odliczyć koszty podróży tylko według stawki ryczałtowej za odległość za podróże między domem a miejscem pracy, nawet jeśli agencja pracy tymczasowej uzgodniła z klientem pracownika ograniczenie czasu pracy (wyrok z 28.5.2020, 1 K 382/16).

Jednakże BFH uchylił wyrok (wyrok BFH z 12.5.2022, VI R 32/20). Zgodnie z nim: Decydujący stosunek pracy dla pytania, czy pracownik jest na stałe przypisany do zakładu pracy w rozumieniu § 9 ust. 4 zdania 1 do 3 EStG, to stosunek pracy między pracodawcą (wypożyczającym) a (wypożyczonym) pracownikiem. Jeśli pracownik jest zatrudniony u klienta w powtarzających się, ale ograniczonych czasowo zadaniach, brakuje stałego przypisania.

W swoim wyroku z 10.4.2019 (VI R 6/17) Federalny Sąd Finansowy stwierdził, że istnienie umowy o pracę tymczasową na czas określony nie wyklucza przyjęcia stałego przypisania. Nie musiał jednak konkretnie rozstrzygać tej sprawy, ponieważ w tamtym przypadku pracownik był kolejno przypisany do dwóch różnych miejsc pracy. W obecnej sprawie tak nie było, ponieważ powód faktycznie pracował tylko w firmie B i został zatrudniony przez agencję pracy tymczasowej specjalnie w tym celu. W każdym razie teraz ponownie zajmuje się tym BFH, ponieważ obecnie toczy się rewizja (sygn. VI R 32/20). Dotknięci pracownicy tymczasowi powinni zatem złożyć odwołanie od niekorzystnych decyzji podatkowych i wnioskować o zawieszenie własnego postępowania.

(2023): Co powinienem wiedzieć o nowej granicy 48 miesięcy?

Co można odliczyć w przypadku pracy na pojeździe?

Jeśli wykonujesz swoją pracę w pojeździe, zazwyczaj nie masz "pierwszego miejsca pracy", więc praca jest traktowana jako praca w delegacji.

Dotyczy to na przykład:

- kierowców zawodowych,

- kierowców autokarów,

- kierowców autobusów liniowych,

- motorniczych,

- pracowników służb komunalnych,

- taksówkarzy,

- maszynistów (wyjątek: maszynista kolei zakładowej).

Często musisz stawić się w określonym miejscu (miejsce przejęcia), aby przejąć pojazd.

Podatki: koszty podlegające odliczeniu:

- Dojazdy z domu do miejsca przejęcia: Tylko ryczałt za dojazdy (30 centów za kilometr; 38 centów od 21. kilometra).

- Ryczałty na wyżywienie przy nieobecności powyżej 8 godzin można dodatkowo odliczyć od ryczałtu za dojazdy.

- Kierowcy zawodowi mogą odliczyć ryczałt za nocleg w wysokości 8 Euro za każdy dzień kalendarzowy, oprócz normalnego ryczałtu na wyżywienie. Ryczałt za nocleg obowiązuje w dni przyjazdu i wyjazdu oraz każdy dzień kalendarzowy z 24-godzinną nieobecnością podczas pracy w delegacji w kraju lub za granicą (§ 9 ust. 1 zdanie 3 nr 5b EStG).

Aktuelle Entscheidungen

Federalny Trybunał Finansowy orzekł, że obszar pracy maszynisty kolei zakładowej stanowi pierwsze miejsce pracy, a nie rozległy obszar pracy (wyrok BFH z 1.10.2020, VI R 36/18).

Obecnie Federalny Trybunał Finansowy orzekł również, że zajezdnia nie jest pierwszym miejscem pracy pracownika służb komunalnych, jeśli jedynie słucha tam instrukcji kierownika trasy, odbiera książkę tras, dokumenty pojazdu i klucze oraz kontroluje oświetlenie pojazdu (wyrok BFH z 2.9.2021, VI R 25/19).

(2023): Co można odliczyć w przypadku pracy na pojeździe?

Co można odliczyć w przypadku kilku miejsc pracy?

Jeśli z powodu umowy o pracę musisz wykonywać pracę w dwóch lub więcej miejscach pracy, np. w głównej siedzibie i w filii, jedno z nich musi zostać określone jako "pierwsze miejsce pracy". Może to zrobić pracodawca na podstawie swojego prawa do wydawania poleceń. Decydujący może być również zakres czasu pracy: Miejsce pracy jest uważane za "pierwsze miejsce pracy", jeśli zgodnie z umową o pracę pracujesz tam

- zazwyczaj codziennie lub

- dwa pełne dni robocze w tygodniu lub

- co najmniej jedną trzecią ustalonego regularnego czasu pracy.

Jeśli kilka miejsc pracy spełnia warunki "pierwszego miejsca pracy" pod względem czasu trwania pracy lub zakresu czasu pracy, obowiązuje następująca zasada:

- Za pierwsze miejsce pracy uważa się to, które wskaże pracodawca. Nie musi to być miejsce pracy, w którym wykonujesz przeważającą czasowo lub znacząco jakościowo część swojej pracy zawodowej.

- Jeśli pracodawca nie skorzysta z prawa do określenia lub określenie nie jest jednoznaczne, za pierwsze miejsce pracy uważa się to, które jest najbliżej miejsca zamieszkania pracownika.

Co można odliczyć od podatku?

- Podróże między domem a "pierwszym miejscem pracy" można odliczyć tylko za pomocą ryczałtu za odległość.

- Praca w innych miejscach pracy jest traktowana jako praca w delegacji, więc podróże można odliczyć za pomocą ryczałtu za podróże służbowe (30 centów za km podróży) lub rzeczywistych kosztów.

- Można również odliczyć ryczałty na posiłki jako koszty uzyskania przychodu lub otrzymać je od pracodawcy bez podatku, pod warunkiem że czas nieobecności wynosi co najmniej 8 godzin.

(2023): Co można odliczyć w przypadku kilku miejsc pracy?

Co obowiązuje w przypadku pracy w delegacji za granicą?

W przypadku pracy w delegacji za granicą obowiązują niektóre szczególne zasady podatkowe:

(1) Ryczałty na wyżywienie: Są one różne w zależności od kraju. Dla szczególnie drogich miast ustalane są nawet odrębne kwoty. Ryczałty są oparte na Federalnej Ustawie o Podróżach Służbowych i są okresowo ogłaszane przez Federalne Ministerstwo Finansów.

- Za każdy pełny dzień nieobecności obowiązuje ryczałt na wyżywienie specyficzny dla danego kraju w wysokości 120%, a za dni z nieobecnością powyżej 8 godzin oraz dni przyjazdu i wyjazdu 80% najwyższych diet zagranicznych.

(2) Wyżywienie na pokładzie: Podczas podróży lotniczych w cenę biletu często wliczone jest wyżywienie na pokładzie. Jeśli faktura za bilet lotniczy jest wystawiona na pracodawcę i przez niego zwracana, obowiązuje następująca zasada:

Bezpłatne wyżywienie na pokładzie jest traktowane jako "posiłek zapewniony przez pracodawcę". Oznacza to, że ryczałt na wyżywienie należy obniżyć o 40% za obiad lub kolację i o 20% za śniadanie. Obniżka ryczałtu na wyżywienie nie ma zastosowania, jeśli na podstawie wybranego taryfy transportowej można stwierdzić, że jest to wyłącznie usługa transportowa, w ramach której nie są podawane bezpłatne posiłki.

(3) Kilka krajów: Jeśli w ramach pracy w delegacji odwiedzasz kilka krajów, ryczałt na wyżywienie zależy zawsze od kraju, do którego dotrzesz ostatnio przed godziną 24:00 czasu lokalnego. Natomiast w dniu powrotu decydujący jest kraj, w którym ostatnio pracowałeś - a nie na przykład Niemcy. Dotyczy to również sytuacji, gdy kontynuujesz pracę w delegacji w Niemczech, na przykład odwiedzając klienta w Niemczech.

(4) Ryczałty na noclegi: W przypadku noclegów za granicą krajowe ryczałty na noclegi nie mogą być już odliczane jako koszty uzyskania przychodu, lecz mogą być zwracane przez pracodawcę bez podatku. Jeśli od 2014 roku praca w delegacji za granicą trwa dłużej niż cztery lata, nie ma - w przeciwieństwie do Niemiec - ograniczenia odliczanych kosztów zakwaterowania do 1.000 Euro miesięcznie przez 48 miesięcy.

SteuerGo

Aktualnie Federalny Trybunał Finansowy orzekł, że również w przypadku pracowników bez "pierwszego miejsca pracy" ryczałty na wyżywienie muszą zostać obniżone, jeśli pracodawca zapewnia im bezpłatne posiłki (wyrok BFH z 12.7.2021, VI R 27/19).

Przypadek: Oficer na statku otrzymuje na pokładzie bezpłatne posiłki od pracodawcy. W rozliczeniach wynagrodzenia pracodawca wykazał te posiłki jako nieopodatkowany dodatek rzeczowy. W "dniach portowych" oficer częściowo nie korzystał z zapewnionego wyżywienia na pokładzie. W niektóre dni załoga musiała sama się zaopatrzyć w portach. Oficer zgłosił ryczałty na wyżywienie za 206 dni jako koszty uzyskania przychodu.

Zdaniem BFH oficerowi przysługują ryczałty na wyżywienie tylko za dni, w których pracodawca wyjątkowo nie zapewnił mu posiłków w dniach portowych. We wszystkie inne dni odliczenie jest wykluczone, ponieważ w te dni śniadanie, obiad i kolacja były dostępne bezpłatnie.

SteuerGo

Aktualnie Sąd Finansowy w Düsseldorfie orzekł, że personelowi lotniczemu nie przysługuje opodatkowane wynagrodzenie, jeśli lot trwa dłużej niż sześć godzin (wyrok z 13.8.2020, 14 K 2158/16 L). Stan faktyczny: Linia lotnicza zapewniała swojemu personelowi lotniczemu bezpłatne wyżywienie zarówno na lotach długodystansowych, jak i średniodystansowych, jeśli czas lotu z krótkimi "czasami zawracania" przekraczał sześć godzin.

Były to najwyraźniej typowe posiłki cateringowe. Urząd skarbowy uznał, że bezpłatne posiłki stanowią opodatkowane wynagrodzenie. Jednak odpowiednie powództwo zakończyło się sukcesem. Uzasadnienie: Bezpłatne posiłki zostały udostępnione w przeważającej mierze w interesie własnym pracodawcy. Nie stanowiły one nagrody za pracę personelu.

Należy wziąć pod uwagę wyjątkowe warunki pracy na pokładzie samolotu, które charakteryzują się napiętym harmonogramem w transporcie lotniczym i ograniczoną przestrzenią w samolocie. Zapewnienie posiłków miało na celu przede wszystkim zapewnienie płynnego i efektywnego przebiegu lotów i "czasów zawracania". Ponadto sędziowie stwierdzili, że linia lotnicza była prawnie zobowiązana do zapewnienia załodze możliwości spożycia posiłków i napojów przy czasie pracy lotniczej przekraczającym sześć godzin.

(2023): Co obowiązuje w przypadku pracy w delegacji za granicą?

Co obowiązuje w przypadku zapewnienia posiłków przez pracodawcę?

Podczas pracy poza miejscem zamieszkania, takiej jak szkolenia, seminaria, konferencje, imprezy sprzedażowe itp., uczestnicy są często żywieni na koszt pracodawcy, bezpośrednio przez pracodawcę lub na jego zlecenie przez osobę trzecią, np. hotel konferencyjny lub firmę cateringową.

Za tę korzyść beneficjent jest obciążany przez fiskus.

Odpowiednia dieta na wyżywienie jest obniżana. Obniżka wynosi 20% za śniadanie i 40% za obiad lub kolację od pełnej diety na wyżywienie. Opodatkowanie według urzędowej wartości świadczeń rzeczowych ma miejsce wyjątkowo tylko wtedy, gdy pracownik nie może odliczyć diet na wyżywienie jako kosztów uzyskania przychodu, np. w przypadku nieobecności krótszej niż 8 godzin lub w przypadku długoterminowej pracy poza domem po upływie trzymiesięcznego okresu. Granica dla "zwykłego wyżywienia" wynosi 60 euro.

SteuerGo

Obecnie Federalny Trybunał Finansowy orzekł, że również w przypadku pracowników bez "pierwszego miejsca pracy" diety na wyżywienie muszą zostać obniżone, jeśli pracodawca zapewnia im bezpłatne posiłki (wyrok BFH z 12.7.2021, VI R 27/19).

Przypadek: Oficer na statku otrzymuje na pokładzie bezpłatne posiłki od pracodawcy. W rozliczeniach wynagrodzenia pracodawca wykazywał te posiłki jako nieopodatkowane świadczenie rzeczowe. W "dniach portowych" oficer nie zawsze korzystał z dostępnego wyżywienia na pokładzie. W niektóre dni załoga musiała sama się zaopatrywać w portach. Oficer zgłosił diety na wyżywienie za 206 dni jako koszty uzyskania przychodu.

Zdaniem BFH oficerowi przysługują diety na wyżywienie tylko za dni, w których pracodawca wyjątkowo nie zapewnił mu posiłków w dniach portowych. We wszystkie inne dni odliczenie jest wykluczone, ponieważ w te dni śniadanie, obiad i kolacja były dostępne bezpłatnie.

(2023): Co obowiązuje w przypadku zapewnienia posiłków przez pracodawcę?