Zeznanie podatkowe za 2023: Nowości

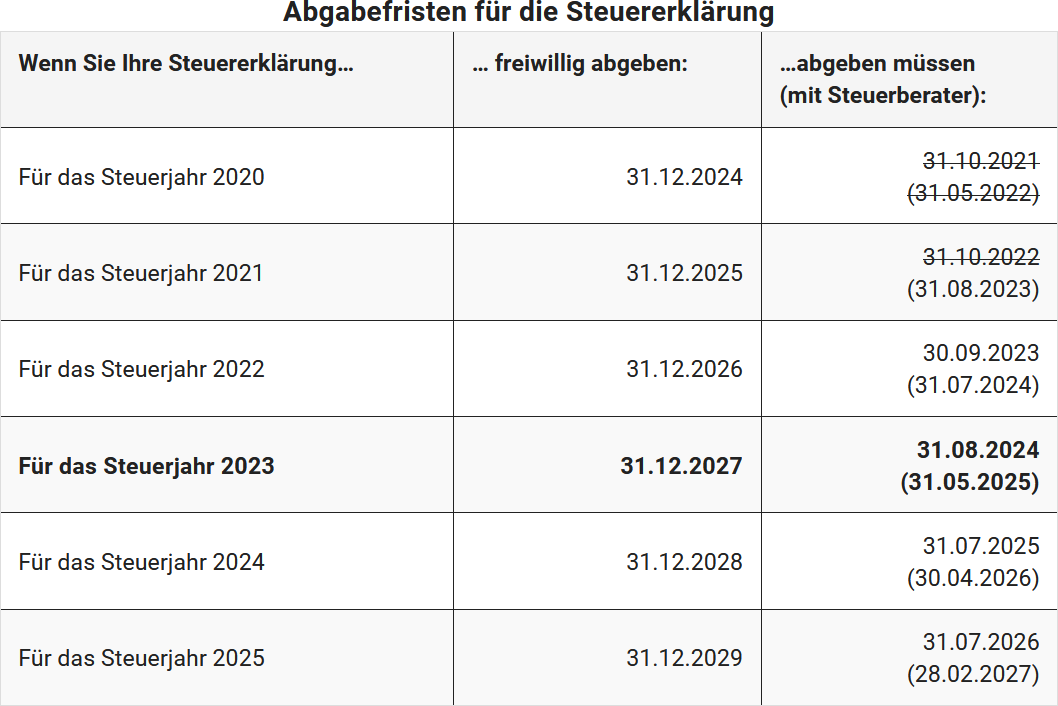

Termin składania zeznania podatkowego za 2023 rok

Obowiązek złożenia zeznania podatkowego istnieje, gdy występuje określony powód. Wówczas następuje tzw. obowiązkowe rozliczenie lub rozliczenie z urzędu.

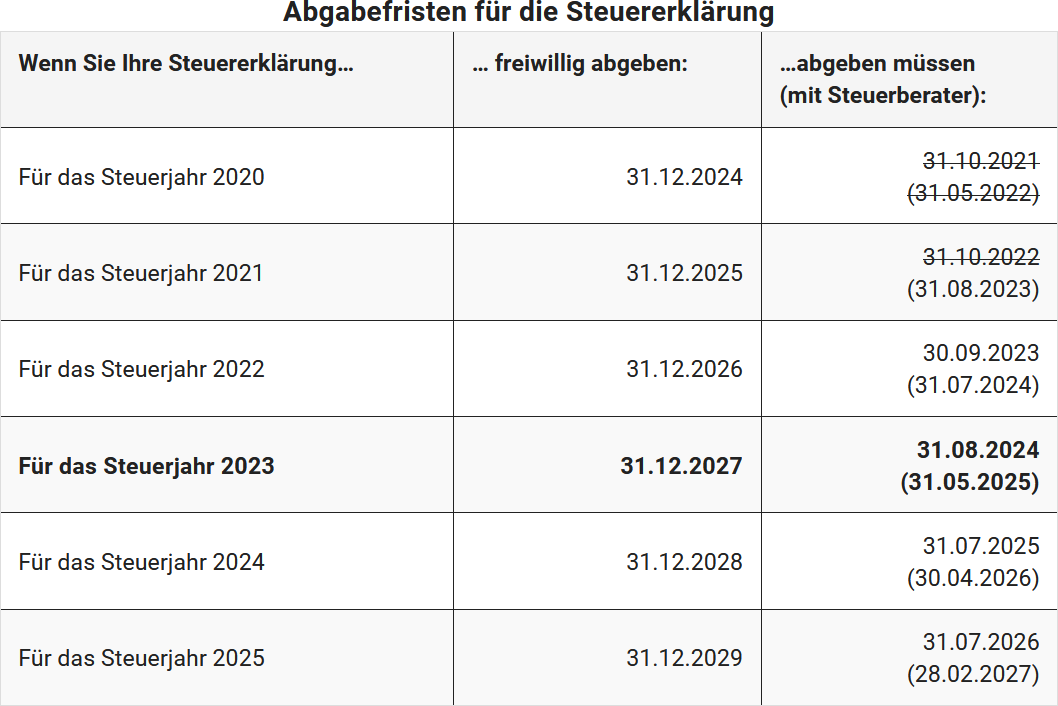

Jeśli nie ma powodu do obowiązkowego rozliczenia, pracownicy, emeryci zakładowi i emeryci mogą dobrowolnie złożyć zeznanie podatkowe (tzw. rozliczenie na wniosek zgodnie z § 46 ust. 2 nr 8 EStG). W takim przypadku można złożyć zeznanie do czterech lat po roku podatkowym, czyli do 31.12.2027 dla zeznania za 2023 rok (§ 169 AO).

Obowiązują następujące terminy:

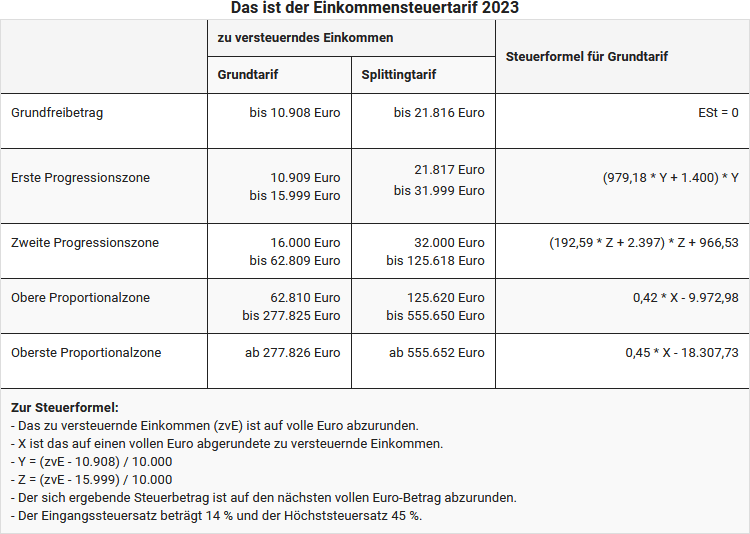

Ulga podatkowa: podwyższenie kwoty wolnej od podatku

Podstawowa kwota wolna od podatku zapewnia, że część dochodu niezbędna do utrzymania nie jest obciążona podatkiem (minimum egzystencjalne). Od 1.1.2023 kwota wolna została podwyższona z 10.347 Euro do 10.908 Euro. Od 1.1.2024 planowana jest kolejna podwyżka do 11.604 Euro (§ 32a EStG).

Redukcja zimnej progresji

Aby zapobiec ukrytemu wzrostowi podatków z powodu zimnej progresji, stawki podatkowe zostaną dostosowane w 2023 roku o 7,2 procent, a w 2024 roku o 6,3 procent zgodnie z przewidywaną stopą inflacji. Dzięki temu wyższe stawki podatkowe będą obowiązywać przy nieco wyższych dochodach, a podatnicy zachowają więcej netto z brutto. Problem "zimnej progresji" pojawia się, gdy podwyżki płac jedynie rekompensują inflację, co prowadzi do nieproporcjonalnych obciążeń podatkowych i minimalnego wzrostu siły nabywczej.

Nowa stawka podatku dochodowego 2023

Podatek dla najbogatszych obowiązuje przy wyższych dochodach

Od 2007 roku istnieje tzw. podatek dla najbogatszych, dodatkowa stawka podatkowa wynosząca 3 punkty procentowe dla najlepiej zarabiających. Stawka maksymalna wynosi zatem w najwyższej strefie proporcjonalnej 45%. W 2023 i 2024 roku najwyższa strefa proporcjonalna z dodatkiem 3 procent zaczyna się od dochodu podlegającego opodatkowaniu w wysokości 277.826 Euro dla osób samotnych i 555.651 Euro dla małżonków (§ 32a ust. 1 nr 5 EStG).

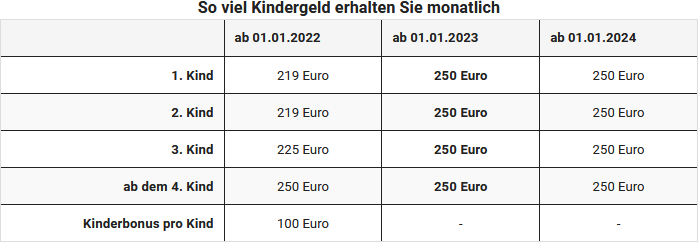

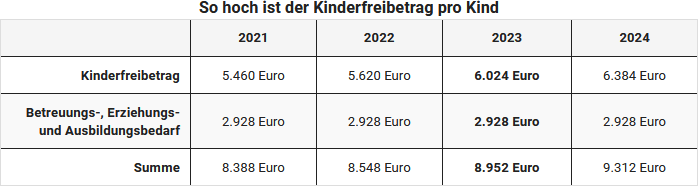

Wsparcie dla rodzin: podwyższenie zasiłku na dziecko i ulgi na dziecko

Aby szczególnie wspierać rodziny, zasiłek na dziecko został od 2023 roku podwyższony do 250 Euro miesięcznie. Kwota jest taka sama dla każdego dziecka, nie zwiększa się - jak wcześniej - od trzeciego dziecka. Ulga na dziecko w 2023 roku wynosi 6.024 Euro lub 3.012 Euro na rodzica.

Ważne: Od 2023 roku numer identyfikacyjny dziecka jest wymagany zarówno do ubiegania się o zasiłek na dziecko, jak i do zgłoszenia ulgi na dziecko w zeznaniu podatkowym, aby zapobiec nadużyciom.

Podwyższenie ulgi na kształcenie

Od 2023 roku ulga na kształcenie wzrasta z 924 do 1.200 Euro dla rodziców, których dzieci uczą się w szkole lub odbywają szkolenie zawodowe i otrzymują zasiłek na dziecko lub ulgi na dziecko. Kwota ta jest miesięcznie zmniejszana o jedną dwunastą, jeśli warunki nie są spełnione przez cały miesiąc. Ponadto następuje redukcja, jeśli dziecko mieszka w kraju o niższym standardzie życia, w zależności od podziału na grupy krajów.

Ulga dla samotnych rodziców

Samotnym rodzicom przysługuje ulga, jeśli w ich gospodarstwie domowym mieszka co najmniej jedno dziecko, na które otrzymują zasiłek na dziecko lub ulgę podatkową na dziecko, i nie mieszka tam żadna inna dorosła osoba (§ 24b EStG). Celem ulgi jest zrekompensowanie wyższych kosztów utrzymania i prowadzenia gospodarstwa domowego dla "prawdziwie" samotnych rodziców, którzy prowadzą wspólne gospodarstwo domowe tylko z dziećmi i żadną inną dorosłą osobą, która faktycznie lub finansowo przyczynia się do gospodarstwa.

W 2023 roku ulga dla samotnych rodziców została podwyższona do 4.260 Euro. Dodatkowa kwota 240 Euro na każde kolejne dziecko pozostaje niezmieniona (§ 24b ust. 2 zdanie 3 EStG, zmienione przez "Drugą ustawę o pomocy podatkowej w związku z koronawirusem").

Limit dla minijobów wzrasta do 520 Euro

Od 1.10.2022 płaca minimalna została podwyższona do 12 Euro za godzinę. W związku z tym limit zarobków dla minijobów wzrósł z 450 Euro do 520 Euro. Minijobowiec może zatem zarobić zasadniczo 6.240 Euro przez 12 miesięcy i w uzasadnionym przypadku wyjątkowym maksymalnie 7.280 Euro rocznie.

Od 1.1.2024 płaca minimalna ma wzrosnąć do 12,41 Euro za godzinę, a od 1.1.2025 do 12,82 Euro za godzinę. W związku z tym limit dla minijobów wzrośnie do 538 Euro (2024) i 556 Euro (2025).

Ryczałt dla pracowników wzrasta do 1.230 Euro

Ryczałt dla pracowników został podwyższony od 1.1.2023 z 1.200 Euro do 1.230 Euro (§ 9a nr 1 EStG). Jeśli nie zgłosisz indywidualnych kosztów uzyskania przychodu, od 2023 roku zostanie przyjęta kwota ryczałtowa w wysokości 1.230 Euro bez dowodów.

Podwyższenie ryczałtu za dojazdy dla osób dojeżdżających z daleka

Ryczałt za dojazdy dla osób dojeżdżających z daleka został ponownie podwyższony do 38 centów od 21. kilometra. Dla pierwszych 20 km pozostaje on niezmieniony na poziomie 30 centów. Obowiązuje to z mocą wsteczną od 1.1.2022. Początkowo podwyżka miała obowiązywać od 2024 roku, ale została przyspieszona. Podwyżka jest tymczasowo ograniczona do 31.12.2026.

Biuro domowe i praca zdalna: nowe przepisy od 2023 roku

Od 1 stycznia 2023 roku zmieniono przepisy podatkowe dotyczące wydatków związanych z "pracą zdalną" i "pracą domową". Należy wziąć pod uwagę dwa scenariusze:

A. Biuro domowe jest "centrum" działalności zawodowej:

Koszty biura domowego można odliczyć w rzeczywistej wysokości lub z roczną ryczałtem w wysokości 1.260 Euro jako koszty uzyskania przychodu lub koszty operacyjne. Musi to być "prawdziwe" biuro domowe, które jest używane wyłącznie do celów zawodowych.

B. Brak "centrum", ale praca zawodowa wykonywana jest w domu:

Za każdy dzień, w którym praca zawodowa jest wykonywana "przeważnie" w domu i nie odwiedza się pierwszego miejsca pracy, można odliczyć dzienną ryczałtę w wysokości 6 Euro za maksymalnie 210 dni w roku, łącznie 1.260 Euro. Nie ma znaczenia, czy miejsce pracy jest w oddzielnym pomieszczeniu, czy w kąciku roboczym.

Inne ważne punkty:

- Roczna ryczałta lub dzienna ryczałta może być stosowana tylko jednolicie przez cały rok.

- Dzienna ryczałta jest rozliczana z ryczałtem dla pracowników w wysokości 1.230 Euro.

- Wymagane są zapisy dotyczące wykorzystanych dni.

Te zmiany uwzględniają zmieniający się świat pracy, zwłaszcza zwiększoną pracę zdalną, i oferują możliwość odliczenia kosztów związanych z tą działalnością zawodową.

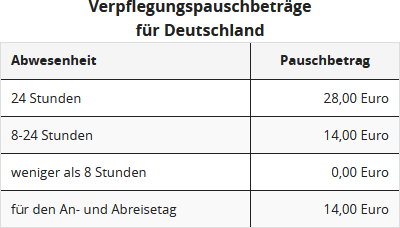

Podwyższenie ryczałtów na wyżywienie

1.1.2023 podwyższono ryczałty na wyżywienie (§ 9 ust. 4a zdanie 3 EStG, zmienione przez "Ustawę o dalszym wsparciu podatkowym dla elektromobilności i zmianie innych przepisów podatkowych" z 12.12.2019). Od 1.1.2024 planowana jest kolejna podwyżka.

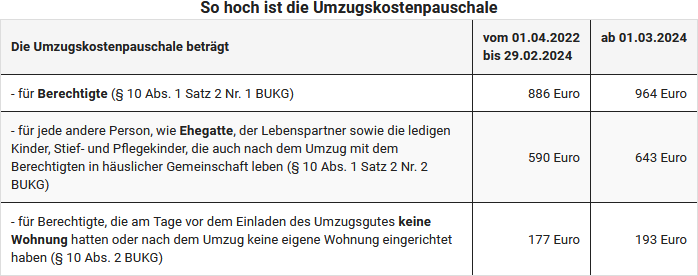

Przeprowadzka służbowa: podwyższenie ryczałtów

W przypadku przeprowadzki z powodów zawodowych można odliczyć koszty przeprowadzki jako koszty uzyskania przychodu lub otrzymać zwrot od pracodawcy bez podatku. Obejmuje to koszty transportu, koszty podróży, podwójne czynsze, opłaty maklerskie za mieszkanie oraz inne wydatki związane z przeprowadzką. Podczas gdy pierwsze koszty można odliczyć w udokumentowanej wysokości, inne wydatki związane z przeprowadzką można zgłosić z ryczałtem.

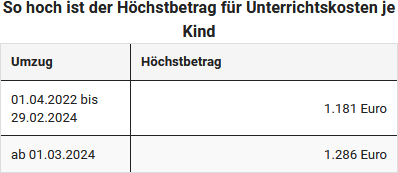

Jeśli dzieci mają trudności w szkole z powodu zmiany miejsca zamieszkania, można odliczyć "wydatki na dodatkowe lekcje dla dzieci" do określonego limitu jako koszty uzyskania przychodu (§ 9 ust. 2 BUKG 2019).

Dochody kapitałowe: podwyższenie kwoty wolnej od podatku dla oszczędzających do 1.000 Euro

Kwota wolna od podatku dla oszczędzających, która zwalnia część dochodów kapitałowych od podatku, zostanie podwyższona od 2023 roku. Dla osób samotnych wzrośnie z 801 Euro do 1.000 Euro, dla małżonków z 1.602 Euro do 2.000 Euro. Kwota ta pozwala na uzyskanie dochodów kapitałowych do podanej granicy bez podatku od zysków kapitałowych. Podwyżka jest częścią "Ustawy podatkowej na 2022 rok".

Dochody kapitałowe: Możliwość rozliczenia strat między małżonkami

Z mocą wsteczną od 2022 roku dozwolone jest rozliczanie niepokrytych strat z kapitału między małżonkami w zeznaniu podatkowym. Wcześniej było to możliwe tylko w ramach potrącenia podatku od zysków kapitałowych, jeśli istniał wspólny wniosek o zwolnienie. Teraz niepokryte straty mogą być ustalane oddzielnie dla każdego małżonka do 31 grudnia. Zmiana ta została wprowadzona w "Ustawie podatkowej na 2022 rok".

Wynajem: Tymczasowe wprowadzenie degresywnej amortyzacji

Od 1 października 2023 roku wprowadzona zostanie degresywna amortyzacja w wysokości 6 procent wartości pozostałej dla wynajmowanych budynków mieszkalnych, aby wspierać budownictwo mieszkaniowe i branżę budowlaną. Środek ten jest reakcją na akutalny niedobór mieszkań i wysokie koszty budowy. Obowiązuje, jeśli budowa rozpoczyna się w okresie od 1.10.2023 do 30.9.2029 lub umowa kupna zostaje zawarta, a budynek zostanie nabyty do końca roku ukończenia.

Wynajem: Brak zakazu krótszego okresu amortyzacji

Podatnicy mają możliwość ustalenia okresu amortyzacji budynków na podstawie faktycznie krótszego okresu użytkowania, jeśli mogą to uzasadnić. Federalny Trybunał Finansowy dopuszcza różne odpowiednie metody wykazania krótszego okresu użytkowania, w tym modelowe określenie pozostałego okresu użytkowania, co jest akceptowane wbrew administracji finansowej. (Wyrok BFH z 28.7.2021, IX R 25/19).

Wynajem: Podwyższenie liniowej amortyzacji

Od 1 stycznia 2023 roku liniowa amortyzacja dla budynków mieszkalnych, które zostaną ukończone od tego dnia, zostanie podwyższona z 2 procent do 3 procent. Dzięki temu wszystkie budynki będą amortyzowane w ciągu 33 lat, niezależnie od ich faktycznego okresu użytkowania. Środek ten ma na celu wsparcie ofensywy budowlanej zgodnej z klimatem i nie ma wpływu na zazwyczaj dłuższy okres użytkowania budynków mieszkalnych, który często wynosi ponad 50 lat. (§ 7 ust. 4 zdanie 1 nr 2a EStG, dodane przez "Ustawę podatkową na 2022 rok" z 16.12.2022).

Nowa specjalna amortyzacja dla mieszkań na wynajem

Od 1 stycznia 2023 roku zostanie odnowiona specjalna amortyzacja zgodnie z § 7b EStG, stworzona dla nowego budownictwa mieszkaniowego na wynajem. Obowiązuje dla mieszkań na wynajem, dla których wniosek budowlany zostanie złożony między 1.1.2023 a 31.12.2026 lub zostanie złożone odpowiednie zgłoszenie budowlane. W pierwszych czterech latach specjalna amortyzacja 7b wynosi 5% kosztów nabycia lub wytworzenia do podstawy obliczeniowej kwalifikującej się do wsparcia. Dodatkowo można odliczyć liniową amortyzację w wysokości 2% rocznie. Ulga dotyczy kosztów nabycia lub wytworzenia do 2.500 Euro za metr kwadratowy powierzchni mieszkalnej oraz budynków, których koszty budowy nie przekraczają 4.800 Euro za metr kwadratowy powierzchni mieszkalnej. Dotowana nieruchomość musi być wynajmowana przez co najmniej 10 lat, a nie ma limitu czynszu. (§ 7b ust. 2 i 3 oraz § 52 ust. 15a EStG, dodane przez "Ustawę podatkową na 2022 rok" z 16.12.2022).

Renta z ustawowego ubezpieczenia emerytalnego

Dla emerytów, którzy po raz pierwszy otrzymali rentę w 2023 roku, stawka podatkowa wynosi 82,5% kwoty renty. Kwota brutto renty jest opodatkowana w 82,5%, przy czym odlicza się ryczałt na koszty uzyskania przychodu w wysokości 102 Euro.

W następnym roku 2023 pełna roczna kwota renty jest ponownie opodatkowana stawką podatkową w wysokości 82,5%. Pozostała część renty to Twój osobisty dodatek emerytalny, który obowiązuje w tej samej wysokości przez cały okres trwania renty. Od 2023 roku pełna roczna kwota renty po odliczeniu dodatku emerytalnego i ryczałtu na koszty uzyskania przychodu w wysokości 102 Euro podlega opodatkowaniu.

Emerytury i renty zakładowe

Świadczenia emerytalne są - w przeciwieństwie do rent z ustawowego ubezpieczenia emerytalnego - w pełni opodatkowane jako "dochody z pracy najemnej" i dlatego należy je podać w "załączniku N". Świadczenia emerytalne są od 2005 roku objęte ulgą emerytalną, dodatkiem do ulgi emerytalnej oraz ryczałtem na koszty uzyskania przychodu w wysokości 102 Euro.

Od 2023 roku zmienia się sposób obliczania ulgi emerytalnej. Stawka redukcji zostanie zmniejszona z 0,8 punktu procentowego do 0,4 punktu procentowego rocznie, a maksymalne kwoty będą się wolniej zmniejszać. W przypadku przejścia na emeryturę w 2023 roku ulga emerytalna wzrośnie do 14,0% (zamiast 13,6%) świadczeń emerytalnych, maksymalnie 1.050 Euro (zamiast 1.020 Euro), a dodatek do ulgi emerytalnej wyniesie 315 Euro (zamiast 306 Euro). Razem z ryczałtem na koszty uzyskania przychodu w wysokości 102 Euro świadczenia pozostają wolne od podatku do 1.467 Euro (zamiast 1.428 Euro) przez całe życie.

Od 2058 roku świadczenia emerytalne będą w pełni opodatkowane (§ 19 ust. 2 zdanie 3 EStG, zmienione przez "Ustawę o szansach na wzrost").

Ubezpieczenie zdrowotne: wyższe progi zwolnienia dla ubezpieczenia rodzinnego

W ustawowym ubezpieczeniu zdrowotnym i pielęgnacyjnym członkowie rodziny są objęci ubezpieczeniem bez składek, jeśli ich miesięczny dochód całkowity nie przekracza progu dochodowego wynoszącego 520 Euro (od 1.10.2022). Do 30.9.2022 próg dochodowy mógł być przekroczony trzy razy w roku, jednak od 1.10.2022 tylko dwa razy w roku. Maksymalny dozwolony zarobek minijobowca wynosi zatem zazwyczaj 6.240 Euro rocznie i może w wyjątkowych przypadkach wynieść do 7.280 Euro.

Ułatwienia podatkowe dla organizacji charytatywnych

Darowizny na pomoc dla osób dotkniętych kryzysem koronawirusowym nie wymagają skomplikowanego dowodu i są odliczane w dowolnej wysokości. Darowizny na rzecz uchodźców z Ukrainy są traktowane jako wydatki specjalne, odliczane do 20% dochodu. Kwoty przekraczające ten limit mogą zostać przeniesione na następny rok. Dla darowizn na rzecz uchodźców od 24.2. do 31.12.2022 obowiązuje uproszczony dowód darowizny bez limitu wysokości. (Zarządzenie BMF z 9.4.2020, IV C 4 -S 2223/19/10003).

Utrzymanie osób potrzebujących: podwyższenie maksymalnej kwoty alimentów

Od 1.1.2023 maksymalna kwota alimentów została podwyższona do 10.908 Euro. Maksymalna kwota alimentów często nie jest przyznawana w tej wysokości, lecz jest obniżana. O jedno dwunastą za każdy pełny miesiąc kalendarzowy, w którym warunki nie są spełnione, o własne dochody i świadczenia odbiorcy alimentów, które przekraczają kwotę wolną od potrąceń w wysokości 624 Euro, oraz o jedną, dwie lub trzy czwarte, jeśli odbiorca alimentów mieszka w kraju o niższym standardzie życia.

(2023): Zeznanie podatkowe za 2023: Nowości

Do kiedy muszę złożyć zeznanie podatkowe?

Od 2018 roku terminy składania zostały ustawowo przedłużone o dwa miesiące:

- Dla osób, które samodzielnie sporządzają zeznanie podatkowe, termin składania został przedłużony o 2 miesiące z 31 maja na 31 lipca następnego roku (§ 149 ust. 2 AO).

- Osoby korzystające z usług doradcy podatkowego lub stowarzyszenia pomocy podatkowej również mają dwa miesiące więcej na złożenie zeznania. Podczas gdy według poprzedniego "rozporządzenia w sprawie terminów" przedłużenie terminu poza 31 grudnia następnego roku było możliwe tylko na podstawie uzasadnionych wniosków indywidualnych, teraz czas jest do końca lutego drugiego roku następującego po roku podatkowym.

Uwaga: Administracja skarbowa ma możliwość tzw. żądania wstępnego. Może się więc zdarzyć, że będziesz musiał złożyć zeznanie podatkowe przed podanymi terminami. W każdym razie w przypadku opóźnionego złożenia grożą wysokie opłaty za opóźnienie. Ich naliczenie nie leży już w gestii urzędnika skarbowego, lecz jest obowiązkowe.

Przesunięcie terminów składania z powodu pandemii koronawirusa

Ze względu na znaczne obciążenia spowodowane pandemią koronawirusa terminy składania zeznań podatkowych od dochodu, podatku dochodowego od osób prawnych, podatku od działalności gospodarczej i podatku VAT były wielokrotnie przedłużane, ostatnio na mocy "Czwartej ustawy o pomocy podatkowej w związku z koronawirusem".

1. Zeznanie podatkowe za 2020 rok

Dla podatników, którzy samodzielnie sporządzają zeznanie podatkowe, termin składania został przedłużony o 3 miesiące z 31.07.2021 na 31.10.2021. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania upływa 6 miesięcy później, czyli 31.08.2022.

2. Zeznanie podatkowe za 2021 rok

Dla podatników, którzy samodzielnie sporządzają zeznanie podatkowe, termin składania został przedłużony o 3 miesiące z 31.07.2022 na 31.10.2022. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 6 miesięcy dłuższy i upływa nie 28.02.2023, lecz 31.08.2023.

3. Zeznanie podatkowe za 2022 rok

Dla podatników, którzy samodzielnie sporządzają zeznanie podatkowe, termin składania został przedłużony o 2 miesiące z 31.07.2023 na 30.09.2023. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 5 miesięcy dłuższy i upływa nie 29.02.2024, lecz 31.07.2024.

4. Zeznanie podatkowe za 2023 rok

Dla podatników, którzy samodzielnie sporządzają zeznanie podatkowe, termin składania został przedłużony o 1 miesiąc z 31.07.2024 na 31.08.2024. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 3 miesiące dłuższy i upływa nie 28.02.2025, lecz 31.05.2025.

5. Zeznanie podatkowe za 2024 rok

Dla podatników, którzy samodzielnie sporządzają zeznanie podatkowe, nie ma już przedłużenia. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 2 miesiące dłuższy i upływa nie 28.02.2026, lecz 30.04.2026.

Uwaga: Dla pełności informacji należy zaznaczyć, że powyższe terminy przesuwają się na koniec następnego dnia roboczego, jeśli ich koniec przypada na niedzielę, dzień ustawowo wolny od pracy lub sobotę. Przykład: 31 października 2022 jest w niektórych krajach związkowych dniem ustawowo wolnym od pracy. W związku z tym termin złożenia zeznania podatkowego za 2021 rok w tych krajach związkowych przesuwa się na 1 listopada 2022.

Terminy składania zeznania podatkowego

Złóż wniosek o przedłużenie terminu

Jeśli jednak przewidujesz, że Twoje zeznanie podatkowe nie będzie gotowe w najbliższych tygodniach, lepiej postaraj się o przedłużenie terminu już dziś. Wniosek ten należy złożyć przed 31 lipca 2024 i nie ma gwarancji, że urząd skarbowy go zaakceptuje. Najlepiej złożyć wniosek o milczące przedłużenie terminu, jeśli nie otrzymasz odpowiedzi, Twój wniosek został zatwierdzony. Ważne jest, aby podać powody swojego wniosku. Mogą to być na przykład przeprowadzka, podróż służbowa, choroby lub brakujące dokumenty. Jeśli urząd skarbowy zaakceptuje przedłużenie, zazwyczaj masz czas do 31 grudnia 2025.

Doradca podatkowy zapewnia przedłużenie terminu

Jeśli zatrudniłeś doradcę podatkowego lub stowarzyszenie pomocy podatkowej, jesteś zwolniony z obowiązku. Wtedy termin automatycznie przedłuża się do 28 lutego 2025, o ile urząd skarbowy nie zażąda wcześniejszego złożenia. Powód późniejszego terminu jest prosty: nie można oczekiwać od ekspertów podatkowych, że wykonają całą pracę w ciągu pierwszych pięciu miesięcy roku.

W końcu przychodzi upomnienie

Jeśli nie odezwiesz się, urząd skarbowy prędzej czy później wyśle Ci upomnienie i wyznaczy termin. Termin ten należy traktować poważnie, w przeciwnym razie może zostać nałożona opłata przymusowa, a także grozi wysoka kara za opóźnienie. Lepiej więc zgłosić się na czas.

Osoby składające dobrowolnie mają więcej czasu

Jeśli należysz do osób, które nie są zobowiązane do składania zeznania podatkowego, nie musisz się tym przejmować. Fiskus nie oczekuje od Ciebie pieniędzy, lecz prawdopodobnie musi je zwrócić. Właśnie dlatego warto nie odkładać zeznania podatkowego na później. Z prawnego punktu widzenia masz wystarczająco dużo czasu: w przypadku dobrowolnego rozliczenia masz zasadniczo cztery lata na złożenie zeznania podatkowego (nie musisz).

Twoje zeznanie podatkowe za 2023 powinno więc wpłynąć do 31 grudnia 2027 – ani dnia później, w przeciwnym razie cała praca pójdzie na marne. Lepiej jednak nie wykorzystywać całego czasu, lecz zająć się tym wcześniej. Z doświadczenia wynika, że łatwiej jest zebrać potrzebne dokumenty w następnym roku niż trzy lata później. Poza tym chodzi o pieniądze – kto chce czekać cztery lata na zwrot?

(2023): Do kiedy muszę złożyć zeznanie podatkowe?