Dieser Text bezieht sich auf die

. Die Version die für die

Co to jest ustawowa renta dożywotnia?

Renty dożywotnie to stałe dochody, które są powiązane z życiem danej osoby. Renty dożywotnie i inne świadczenia z ustawowych ubezpieczeń emerytalnych, rolniczej kasy emerytalnej oraz zawodowych funduszy emerytalnych podlegają opodatkowaniu tylko w określonej części, która zależy od roku rozpoczęcia emerytury.

Jeśli otrzymywałeś emeryturę z ustawowego ubezpieczenia emerytalnego, możesz zamówić „Informację do przedłożenia w urzędzie skarbowym” o otrzymanych dochodach emerytalnych jako pomoc w wypełnieniu. Zostanie ona automatycznie przesłana w kolejnych latach. W przypadku rozpoczęcia emerytury w 2020 roku udział podlegający opodatkowaniu wynosi 80%.

Wpisy w zeznaniu podatkowym dotyczące wysokości udziału podlegającego opodatkowaniu nie są wymagane. Część emerytury wolna od podatku jest ustalana w roku następującym po roku rozpoczęcia emerytury i obowiązuje zasadniczo przez cały okres pobierania emerytury. W ramach opodatkowania emerytur w kolejnych latach jest ona odejmowana od rocznej (brutto) kwoty emerytury.

Podwyżki emerytur, które wynikają z regularnej korekty emerytury, są opodatkowane w pełnej wysokości. To samo dotyczy świadczeń z prywatnych umów emerytalnych podstawowych (tzw. emerytury Rürup).

Renty dożywotnie to w szczególności

- renty starcze,

- renty z tytułu niezdolności do pracy,

- renty z tytułu niepełnosprawności,

- renty z tytułu niezdolności do wykonywania zawodu,

- renty dla osób pozostałych przy życiu jako renty wdowie/wdowca,

- renty sierocie lub

- renty wychowawcze.

Należy również podać jednorazowe świadczenia, które są wypłacane np. jako zasiłek pogrzebowy lub jako odprawa z tytułu rent o małej wartości. Jeśli zostałeś uznany za osobę prześladowaną przez narodowy socjalizm w rozumieniu § 1 Federalnej Ustawy o Odszkodowaniach (BEG) i przy obliczaniu Twojej emerytury z ustawowego ubezpieczenia emerytalnego uwzględniono okresy emerytalne z powodu prześladowań, poinformuj o tym urząd skarbowy w dowolnej formie.

Takie okresy mogły zostać uwzględnione np. na podstawie Ustawy o wypłacie emerytur z tytułu zatrudnienia w getcie (ZRBG), Ustawy o regulacji odszkodowań za niesprawiedliwości narodowego socjalizmu w ubezpieczeniach społecznych (WGSVG) lub na podstawie Ustawy o emeryturach zagranicznych (FRG). Dotyczy to również rent wdowie/wdowca, jeśli zmarły był uznany za osobę prześladowaną w rozumieniu § 1 BEG i świadczenie emerytalne zawierało odpowiednie okresy emerytalne. Urząd skarbowy sprawdzi, czy ta emerytura jest zwolniona z podatku.

(2022): Co to jest ustawowa renta dożywotnia?

Jak jest opodatkowana emerytura państwowa?

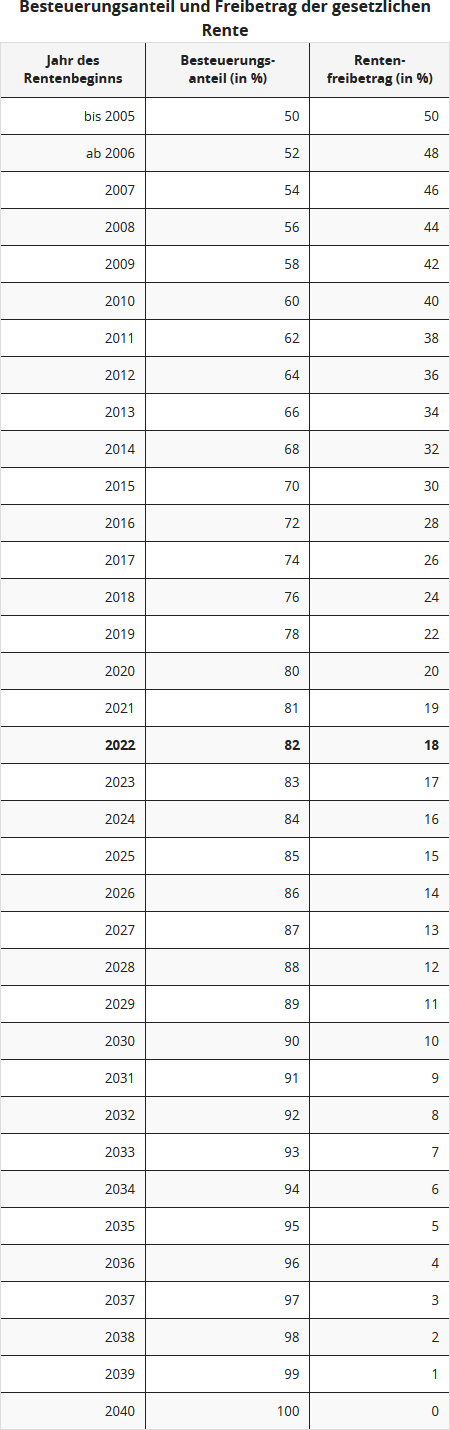

Ustawodawca na nowo uregulował opodatkowanie ustawowej emerytury w 2005 roku poprzez ustawę o dochodach emerytalnych. Od tego czasu ustalona część emerytury podlega opodatkowaniu, reszta pozostaje (jeszcze) wolna od podatku. Muszą Państwo opodatkować swoje dochody z emerytury, jest to tzw. opodatkowanie odroczone. Ile muszą Państwo opodatkować, zależy od roku przejścia na emeryturę.

Dla osób, które przeszły na emeryturę w 2005 roku lub wcześniej, nieopodatkowana część wynosiła 50 procent. Z nieopodatkowanej emerytury tworzona jest (osobista) kwota wolna, dzięki czemu emeryci ci mogą od 2005 roku korzystać z "kwoty wolnej od podatku emerytalnego" w wysokości 50 procent. Kwota wolna od podatku emerytalnego pozostaje niezmieniona przez całe życie.

Od 2005 roku tzw. udział podlegający opodatkowaniu wzrasta co roku o dwa punkty procentowe, od 2021 roku o jeden punkt procentowy rocznie. Osoby, które przejdą na emeryturę od 2040 roku, będą musiały w pełni opodatkować swoje dochody z ustawowej emerytury.

Urząd skarbowy automatycznie, bez dodatkowych dowodów, odlicza ryczałt na koszty uzyskania przychodu w wysokości 102 Euro. Jeśli ponieśli Państwo wyższe wydatki, powinni Państwo uwzględnić je w zeznaniu podatkowym, aby obniżyć dochód podlegający opodatkowaniu. Można podać np. koszty doradztwa podatkowego (dla załącznika R), doradztwa emerytalnego lub prawnika, jeśli wspierał Państwa w kwestiach emerytalnych. Wyższe wydatki muszą jednak zostać w każdym przypadku udokumentowane.

Beispiel

Hans Müller przeszedł na emeryturę 1 stycznia 2009 roku i w zeszłym roku otrzymał ustawową emeryturę w wysokości 12.000 Euro. Dla Hansa Müllera 58 procent jego emerytury podlega opodatkowaniu, kwota wolna od podatku emerytalnego wynosi 42 procent. Tak więc Müller musiałby zgłosić 6.960 Euro jako dochód w urzędzie skarbowym. Jeśli nie ma innych dochodów, nie musi składać zeznania podatkowego, ponieważ kwota ta jest niższa od kwoty wolnej od podatku, która wynosi 10.347 Euro (2022).

Dożywotnia kwota wolna od podatku emerytalnego dla Hansa Müllera wynosi 5.040 Euro. Dochody powyżej tej kwoty musiałby jednak opodatkować dopiero wtedy, gdyby przekroczyły one również kwotę wolną od podatku.

Dochody z wynajmu i dzierżawy lub zysków kapitałowych muszą jednak zostać doliczone do dochodu.

Gdyby Hans Müller otrzymywał emeryturę w wysokości 15.000 Euro i przeszedł na emeryturę dopiero w 2022 roku, musiałby opodatkować 12.300 Euro (82 procent) swojej emerytury, a zatem złożyć zeznanie podatkowe.

Uwaga: Do końca życia kwota wolna od podatku emerytalnego dla Müllera pozostaje taka sama. Nawet jeśli po dostosowaniu emerytury jego dochody z emerytury wzrosną, w pierwszym przykładzie co roku tylko 5.040 Euro pozostanie wolne od podatku. Kwota wolna odnosi się do konkretnej kwoty pieniężnej, a nie do procentu danej emerytury. Tak więc Pan Müller musi w pełni opodatkować przyszłe dostosowania emerytury.

(2022): Jak jest opodatkowana emerytura państwowa?

Jakie koszty uzyskania przychodu mogę jako emeryt uwzględnić?

Również jako emeryt możesz w zeznaniu podatkowym odliczyć wydatki związane z emeryturą jako koszty uzyskania przychodu. Jeśli Twoje koszty uzyskania przychodu wyniosły łącznie mniej niż 102 Euro, nie opłaca się ich wpisywać. Urząd skarbowy automatycznie uwzględnia ryczałt na koszty uzyskania przychodu w wysokości 102 Euro, który jest natychmiast odejmowany od Twoich dochodów. Ryczałt ten jest uwzględniany łącznie dla wszystkich emerytur i wszystkich dochodów, które muszą być wykazane jako inne dochody. Jest to kwota roczna, która nie jest obniżana, nawet jeśli warunki nie były spełnione przez cały rok lub nie odnotowano dochodów przez cały rok. Ryczałt na koszty uzyskania przychodu jest przypisany do osoby i przysługuje każdemu małżonkowi oddzielnie, gdy tylko ma odpowiednie dochody.

Wskazówka: Jeśli masz wyższe wydatki, które przekraczają ryczałt w wysokości 102 Euro, warto je wpisać. Powinieneś jednak mieć również dowody i dołączyć je do zeznania podatkowego. Jeśli poniosłeś wydatki na doradcę podatkowego, urząd skarbowy uzna tylko te koszty jako koszty uzyskania przychodu, które są związane z Twoją emeryturą. Dlatego poproś doradcę podatkowego, aby na fakturze oddzielnie wskazał część bezpośrednio związaną z Twoją emeryturą.

Jako koszty uzyskania przychodu możesz odliczyć na przykład wydatki na:

- doradcę ds. emerytalnych,

- prawnika w przypadku sporów emerytalnych,

- doradcę podatkowego (tylko dla załącznika R), a także

- koszty związane z ubieganiem się o emeryturę (koszty podróży, materiały biurowe, opłaty pocztowe, koszty telefoniczne)

- opłaty sądowe, jeśli proces dotyczy Twojej emerytury

- składki związkowe, które płacisz jako emeryt

- ryczałtowa opłata za prowadzenie konta w wysokości 16 Euro rocznie

Tipp

Jeśli nie jesteś pewien, czy urząd skarbowy uzna dany wydatek, po prostu go wpisz i dołącz dowody. W ten sposób zdecyduje urzędnik skarbowy.

(2022): Jakie koszty uzyskania przychodu mogę jako emeryt uwzględnić?

Co reguluje ustawa o dochodach emerytalnych z 2005 roku?

Ustawa o dochodach emerytalnych reguluje opodatkowanie emerytur. Dotyczy to wszystkich, zarówno emerytów, którzy przeszli na emeryturę przed 2005 rokiem, jak i wszystkich przyszłych. Obciążenie podatkowe dla nowych emerytów rośnie z roku na rok - jednocześnie rosną jednak korzyści dla pracowników.

Ulgi podatkowe na zabezpieczenie emerytalne

Oprócz ustawowego ubezpieczenia emerytalnego uznawane są również prywatne ubezpieczenia emerytalne (tzw. emerytura podstawowa lub emerytura Rürup). Składki na prywatne ubezpieczenia emerytalne są objęte ulgą podatkową tylko wtedy, gdy ubezpieczenie ma na celu zapewnienie dożywotniej emerytury dla podatnika. Ponadto ubezpieczony musi mieć ukończone co najmniej 60 lat w momencie rozpoczęcia wypłaty emerytury. W przypadku zawarcia umowy od 2012 roku wypłata emerytury może rozpocząć się dopiero od 62. roku życia. Zapewnia to, że są to produkty zabezpieczenia emerytalnego. Ponadto roszczenia emerytalne nie mogą być przenoszone, zastawiane, sprzedawane ani kapitalizowane. Suma ubezpieczenia musi być wypłacana w formie renty dożywotniej, wypłaty jednorazowe są zasadniczo zabronione. Produkty emerytalne objęte ulgą podatkową można jednak uzupełnić o dodatkowe ubezpieczenie - na przykład ubezpieczenie na wypadek niezdolności do pracy.

Ulgi podatkowe nie obejmują produktów inwestycyjnych, które nie służą bezpośrednio zabezpieczeniu emerytalnemu. Zazwyczaj są to swobodnie dostępne inwestycje kapitałowe, do których należą również ubezpieczenia na życie. Wyjątkiem są ubezpieczenia na życie zawarte przed 2005 rokiem. Pozostają one nadal wolne od podatku.

Dla emerytów oznacza to:

Od 2005 roku 50 procent dochodów emerytalnych podlega opodatkowaniu. Od 2006 do 2020 roku podlegająca opodatkowaniu część emerytur wzrasta co roku o dwa punkty procentowe, a od 2021 roku wzrasta tylko o jeden punkt procentowy rocznie. W 2040 roku emerytura będzie w 100 procentach opodatkowana, podczas gdy składki pracowników na zabezpieczenie emerytalne będą w dużej mierze wolne od podatku.

Również uregulowane w ustawie o dochodach emerytalnych: Czasowo ograniczone emerytury, takie jak renty z tytułu niezdolności do pracy, oraz nieograniczone emerytury, takie jak emerytura, są opodatkowane na równych zasadach od 2005 roku. A emerytury z ubezpieczeń, które były objęte ulgą podatkową w fazie oszczędzania, są opodatkowane w fazie wypłaty.

Hinweis:

Pod koniec maja 2021 roku Federalny Trybunał Finansowy opublikował dwa wyroki dotyczące możliwego podwójnego opodatkowania emerytur. Skargi zainteresowanych emerytów zostały jednak oddalone. BFH uznaje podwójne opodatkowanie za możliwe tylko w nielicznych przypadkach. Uważa, że podstawowa systematyka opodatkowania emerytur jest zgodna z prawem, czyli ograniczone odliczenie wydatków na zabezpieczenie emerytalne w okresie aktywności zawodowej, połączone z częściowym zwolnieniem emerytur z podatku w fazie wypłaty. Podwójne opodatkowanie może wystąpić dopiero w przypadku późniejszych roczników emerytalnych (wyroki BFH z 19.5.2021, X R 33/19 i X R 20/21). Jednak przegrani skarżący złożyli skargę konstytucyjną przeciwko obu decyzjom BFH (Az. 2 BvR 1143/21 i 2 BvR 1140/21).

Chodzi o to, jak dokładnie oblicza się podwójne opodatkowanie. BFH przyjął bardzo schematyczne podejście, które tylko w pojedynczych przypadkach prowadzi do zbyt wysokiego opodatkowania emerytur. W obliczeniach podwójnego opodatkowania obowiązuje zasada wartości nominalnej. Należy - mówiąc w uproszczeniu - porównać faktycznie wpłacone i objęte ulgą wydatki na zabezpieczenie emerytalne z faktycznie wypłaconymi i częściowo zwolnionymi z podatku kwotami emerytur. Nie należy ani dyskontować, ani uwzględniać inflacji.

Niektórzy eksperci, a także skarżący w sprawie X R 33/19, byli jednak zdania, że w fazie aktywności zawodowej nie nabywa się kwot emerytalnych w formie pieniężnej, lecz czyste punkty wynagrodzenia. Faktyczna wysokość emerytury krystalizuje się dopiero znacznie później. Jednak BFH nie zagłębił się w "zawiłości" matematyki finansowej i ubezpieczeniowej, lecz porównuje wpłacone i wypłacone kwoty pieniężne. Czy jest to poprawne, czy też istnieje korzystniejsza dla podatników kalkulacja, mają rozstrzygnąć sędziowie konstytucyjni w Karlsruhe.

Obecnie rząd federalny i kraje związkowe w końcu zdecydowały się na wydawanie decyzji podatkowych w tej kwestii jako tymczasowych. Konkretnie: ustalenia podatkowe są tymczasowe w odniesieniu do "opodatkowania rent dożywotnich i innych świadczeń z podstawowego zabezpieczenia zgodnie z § 22 numer 1 zdanie 3 litera a podwójna litera aa EStG". Klauzula tymczasowa zostanie dołączona do wszystkich decyzji o podatku dochodowym za okresy rozliczeniowe od 2005 roku, w których uwzględniono rentę dożywotnią lub inne świadczenie z tzw. podstawowego zabezpieczenia (pismo BMF z 30.8.2021, V A 3 - S 0338/19/10006 :001).

Oznacza to, że emeryci otrzymają teraz decyzje o podatku dochodowym z adnotacją o - częściowej - tymczasowości ustalenia podatkowego. Jeśli Federalny Trybunał Konstytucyjny uzna, że obecne opodatkowanie emerytur ustawowych i emerytur z zawodowych funduszy emerytalnych oraz podobnych zabezpieczeń emerytalnych jest niezgodnie z konstytucją zbyt wysokie, decyzje podatkowe wydane teraz i w przyszłości mogą zostać zmienione bez wcześniejszego odwołania.

(2022): Co reguluje ustawa o dochodach emerytalnych z 2005 roku?

Co oznacza klauzula otwierająca?

W przypadku podatku odroczonego może dojść do niesprawiedliwego nadmiernego opodatkowania, jeśli osoba prowadząca działalność gospodarczą przez kilka lat wpłacała składki do zawodowego funduszu emerytalnego, które były wyższe niż roczna maksymalna składka w ustawowym ubezpieczeniu emerytalnym (suma składki pracodawcy i pracownika). Maksymalna kwota do zapłaty zależy od rocznej podstawy wymiaru składek.

Podstawa ta jest obliczana co roku i stanowi granicę, do której składki na ubezpieczenie emerytalne muszą być płacone proporcjonalnie do dochodu. Od dochodów przekraczających podstawę wymiaru składek zazwyczaj nie płaci się składek ubezpieczeniowych – chyba że są one płacone dobrowolnie, jak w tym przypadku.

Osoba prowadząca działalność gospodarczą wpłacała więc dobrowolnie dodatkowe składki z już opodatkowanego dochodu. W ten sposób wypracowała sobie wyższą emeryturę, którą jednak musiałaby opodatkować zbyt wysoko według zwykłej stawki podatkowej. Można tego uniknąć. Jako emeryt może podzielić swoją emeryturę na część dobrowolną i ustawową. Musi jednak przez co najmniej dziesięć lat do 31.12.2004 r. dobrowolnie wpłacać wyższą składkę.

Tipp

Jeśli dotyczy to Ciebie, musisz złożyć wniosek, aby część Twojej emerytury wynikająca z tych podwyższonych składek była opodatkowana nie według wysokiej stawki podatkowej (2022: 82 procent emerytury), ale według znacznie korzystniejszego udziału w zyskach. Część emerytury podlegająca niższemu opodatkowaniu to klauzula otwarcia, którą znajdziesz w zaświadczeniu od swojego ubezpieczyciela emerytalnego.

Beispiel

Jeśli od 65. roku życia otrzymujesz ustawową emeryturę w wysokości 1.500 Euro miesięcznie i możesz przedstawić urzędowi skarbowemu zaświadczenie od płatnika emerytury, że 30 procent (to klauzula otwarcia) wypłaty emerytury wynika z podwyższonych składek, obliczenie wygląda następująco:

Dla 70 procent emerytury: normalne opodatkowanie po odliczeniu kwoty wolnej od podatku: 1.500 Euro x 70 procent = 1.050 Euro x 12 miesięcy = 12.600 Euro minus kwota wolna od podatku (na przykład) 42 procent = 7.308 Euro.

W przypadku części, dla której obowiązuje klauzula otwarcia w wysokości 30 procent, stosuje się korzystniejszy udział w zyskach: 1.500 Euro x 30 procent = 450 Euro x 12 miesięcy = 5.400 Euro x 18 procent = 972 Euro. W tym przypadku należałoby więc opodatkować 8.280 Euro. Bez klauzuli otwarcia należałoby opodatkować 10.440 Euro.

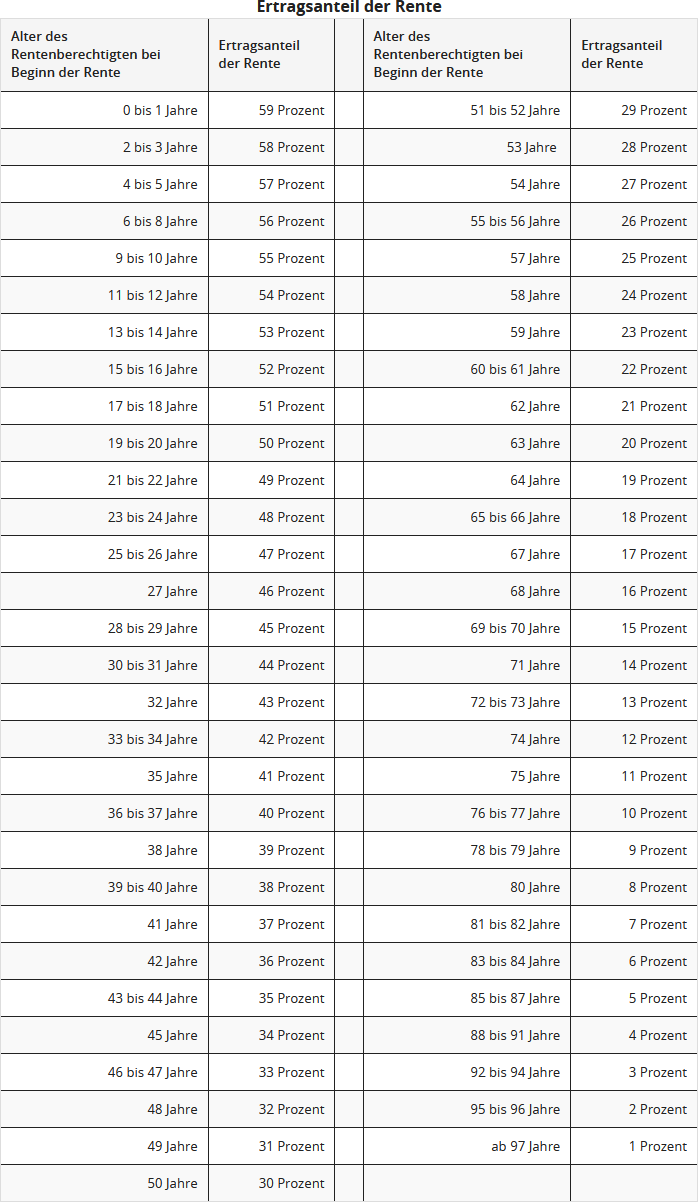

Udział w zyskach zależy od wieku emeryta w momencie rozpoczęcia wypłaty emerytury, wynosi na przykład 19 procent dla 64-latków, 18 procent dla 65- i 66-latków oraz 17 procent dla 67-latków.

W poniższej tabeli znajdziesz wysokość udziału w zyskach w zależności od wieku w momencie rozpoczęcia emerytury; jest on automatycznie obliczany przez SteuerGo:

Hinweis:

Pod koniec maja 2021 r. Federalny Trybunał Finansowy opublikował dwa wyroki dotyczące możliwego podwójnego opodatkowania emerytur. Skargi zainteresowanych emerytów nie powiodły się. BFH uznaje podwójne opodatkowanie za możliwe tylko w nielicznych przypadkach. Uważa, że podstawowa systematyka opodatkowania emerytur jest zgodna z prawem, czyli ograniczone odliczenie wydatków na zabezpieczenie emerytalne w okresie aktywności zawodowej, połączone z częściowym zwolnieniem emerytur z podatku w fazie wypłaty. Podwójne opodatkowanie może wystąpić dopiero w przypadku późniejszych roczników emerytalnych (wyroki BFH z 19.5.2021, X R 33/19 i X R 20/21). Jednak przegrani skarżący złożyli skargę konstytucyjną przeciwko obu decyzjom BFH (Az. 2 BvR 1143/21 i 2 BvR 1140/21).

Chodzi o to, jak dokładnie oblicza się podwójne opodatkowanie. BFH przyjął bardzo schematyczne podejście, które tylko w pojedynczych przypadkach prowadzi do zbyt wysokiego opodatkowania emerytur. W celu obliczenia ewentualnego podwójnego opodatkowania obowiązuje zasada wartości nominalnej. Należy - mówiąc w uproszczeniu - porównać faktycznie wpłacone i objęte ulgą wydatki na zabezpieczenie emerytalne z faktycznie wypłaconymi i częściowo zwolnionymi kwotami emerytur. Nie należy ani dyskontować, ani uwzględniać inflacji.

Niektórzy eksperci, a także skarżący w sprawie X R 33/19, byli jednak zdania, że w fazie aktywności zawodowej nie nabywa się kwot emerytalnych w formie pieniężnej, lecz czyste punkty wynagrodzenia. Faktyczna wysokość emerytury krystalizuje się dopiero znacznie później. Jednak BFH nie zagłębił się w "zawiłości" matematyki finansowej i ubezpieczeniowej, lecz porównuje wpłacone i wypłacone kwoty pieniężne. Czy jest to słuszne, czy też istnieje korzystniejsze dla podatników rozliczenie, mają rozstrzygnąć sędziowie konstytucyjni w Karlsruhe.

Obecnie rząd federalny i kraje związkowe w końcu zdecydowały się na wydawanie tymczasowych decyzji podatkowych w odniesieniu do spornego punktu. Konkretnie: ustalenia podatkowe są wydawane tymczasowo w odniesieniu do "opodatkowania rent dożywotnich i innych świadczeń z podstawowego zabezpieczenia zgodnie z § 22 numer 1 zdanie 3 litera a podwójna litera aa EStG". Klauzula tymczasowa zostanie dołączona do wszystkich decyzji o podatku dochodowym za okresy rozliczeniowe od 2005 r., w których ujęto rentę dożywotnią lub inne świadczenie z tzw. podstawowego zabezpieczenia (pismo BMF z 30.8.2021, V A 3 - S 0338/19/10006 :001).

Oznacza to, że emeryci otrzymają teraz decyzje o podatku dochodowym z informacją o - częściowej - tymczasowości ustalenia podatkowego. Jeśli Federalny Trybunał Konstytucyjny uzna, że obecne opodatkowanie emerytur ustawowych oraz emerytur z zawodowych funduszy emerytalnych i podobnych zabezpieczeń emerytalnych jest niezgodnie z konstytucją zbyt wysokie, decyzje podatkowe wydane teraz i w przyszłości mogą zostać zmienione bez wcześniejszego odwołania.

(2022): Co oznacza klauzula otwierająca?