Zeznanie podatkowe za 2022: Nowości

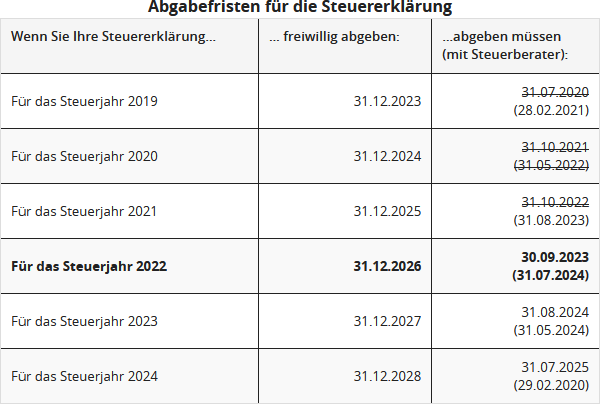

Termin składania zeznania podatkowego za 2022 rok

Obowiązek złożenia zeznania podatkowego istnieje, jeśli występuje określony powód. Wówczas następuje tzw. obowiązkowe rozliczenie lub rozliczenie z urzędu.

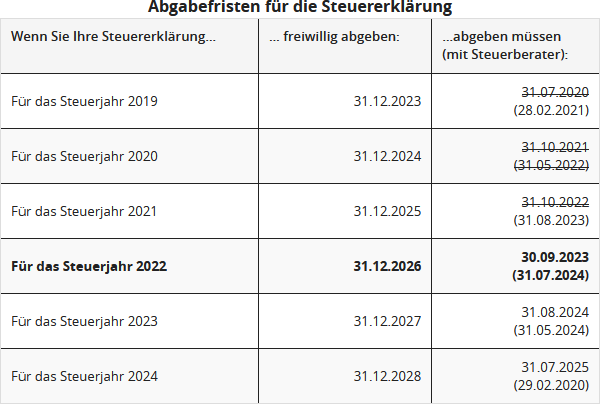

Jeśli nie ma powodu do obowiązkowego rozliczenia, pracownicy, emeryci i renciści mogą złożyć zeznanie podatkowe dobrowolnie (tzw. rozliczenie na wniosek zgodnie z § 46 ust. 2 nr 8 EStG). W takim przypadku można złożyć zeznanie do czterech lat po roku podatkowym, czyli do 31.12.2026 r. dla zeznania za 2022 r. (§ 169 AO).

Obowiązują następujące terminy:

Opłata za zwłokę w przypadku spóźnionego złożenia

Od 2019 r. obowiązują nowe zasady dotyczące naliczania opłat za zwłokę, które po raz pierwszy obowiązują dla zeznania podatkowego za 2018 r. Oprócz dotychczas niezmienionej "reguły uznaniowej" wprowadzono "regułę obowiązkową" oraz minimalną opłatę za zwłokę (§ 152 AO, zmienione przez "Ustawę o modernizacji procedury opodatkowania" z 18.7.2016).

Niższe odsetki podatkowe z mocą wsteczną od 1.1.2019

Z mocą wsteczną od 1.1.2019 obniżono stopę procentową dla odsetek od zaległości podatkowych i zwrotów podatkowych do 0,15% miesięcznie, tj. 1,8% rocznie.

Nowa stopa procentowa dla odsetek od zaległości i zwrotów zgodnie z § 233a AO opiera się na aktualnej stopie bazowej zgodnie z § 247 BGB (- 0,88% rocznie) z odpowiednim dodatkiem w wysokości około 2,7 punktu procentowego. Stopa procentowa ma być w przyszłości sprawdzana co najmniej co trzy lata i dostosowywana z mocą obowiązującą dla kolejnych okresów odsetkowych.

Obowiązek złożenia zeznania w przypadku otrzymania zasiłku krótkoterminowego

W związku z kryzysem koronawirusowym przepisy dotyczące otrzymywania zasiłku krótkoterminowego były wielokrotnie zmieniane. Okres otrzymywania zasiłku krótkoterminowego został wydłużony do 24 miesięcy. Istnieją również specjalne przepisy dotyczące podatkowego traktowania dopłat pracodawcy do zasiłku krótkoterminowego i zasiłku sezonowego. Co oznaczają te przepisy dla zeznania podatkowego?

Osoby, które otrzymują więcej niż 410 Euro zasiłku krótkoterminowego w roku kalendarzowym, są zobowiązane do złożenia zeznania podatkowego. Osoby, które nie składają zeznania "dobrowolnie", powinny pamiętać, że urzędy skarbowe otrzymują informacje o otrzymaniu zasiłku krótkoterminowego drogą wymiany danych, mogą zażądać zeznania podatkowego po jednym lub dwóch latach i mogą nałożyć znaczne opłaty za zwłokę.

Również kwoty uzupełniające podlegają klauzuli progresji (§ 32b ust. 1 nr 1g EStG). Pracodawca musi je wpisać do elektronicznego zaświadczenia o podatku dochodowym (za rok kalendarzowy 2020) pod numerem 15.

Ulga podatkowa: Podwyższenie kwoty wolnej od podatku

Podstawowa kwota wolna od podatku zapewnia, że część dochodu niezbędna do utrzymania nie jest obciążona podatkiem (minimum egzystencjalne). Od 1.1.2023 kwota wolna została podwyższona z 10.347 Euro do 10.908 Euro. Od 1.1.2024 planowana jest kolejna podwyżka do 11.604 Euro (§ 32a EStG).

Redukcja zimnej progresji

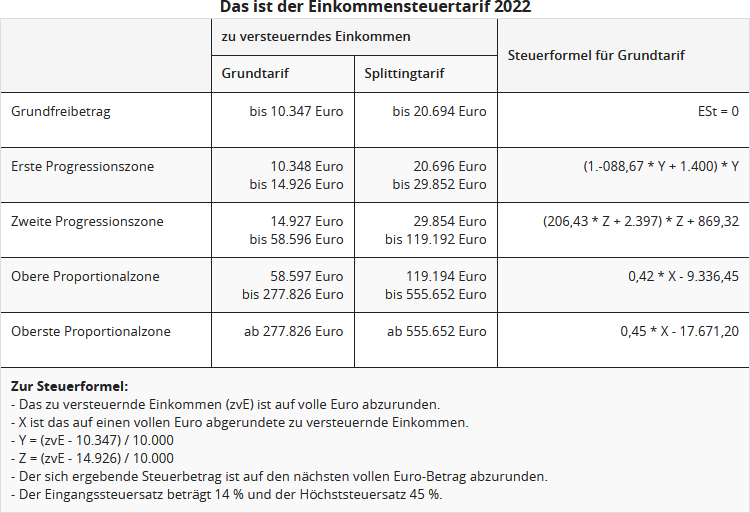

Aby zrekompensować zimną progresję i zapobiec ukrytemu wzrostowi podatków, wartości progowe stawki podatkowej na 2022 r. są podwyższane o szacowaną stopę inflacji, tj. "w prawo", o 1,17% (2021: 1,52%).

Dzięki tej korekcie wyższe stawki podatkowe progresywnej stawki podatkowej obowiązują dopiero przy nieco wyższych dochodach, co oznacza, że więcej netto zostaje z brutto. Bez tej korekty podatnicy, których dochody rosną jedynie o stopę inflacji, musieliby płacić średnio więcej podatków i mieliby mniej siły nabywczej netto.

Nowa stawka podatku dochodowego 2022

Podatek dla najbogatszych obowiązuje dopiero przy wyższych dochodach

Od 2007 r. istnieje tzw. podatek dla najbogatszych, dodatek podatkowy w wysokości 3 punktów procentowych dla najlepiej zarabiających. Stawka podatku maksymalnego wynosi więc w najwyższej strefie proporcjonalnej 45% i obowiązuje przy dochodzie podlegającym opodatkowaniu w 2019 r. od 265.327 Euro lub 530.653 Euro (osoby samotne / małżeństwa).

W 2021 r. najwyższa strefa proporcjonalna z dodatkiem podatkowym w wysokości 3% zaczyna się dopiero od dochodu podlegającego opodatkowaniu (zvE) w wysokości 274.613 Euro dla osób samotnych i 549.225 Euro dla małżeństw. Od 2022 r. najwyższa strefa proporcjonalna zaczyna się od dochodu podlegającego opodatkowaniu (zvE) w wysokości 277.826 Euro lub 555.651 Euro.

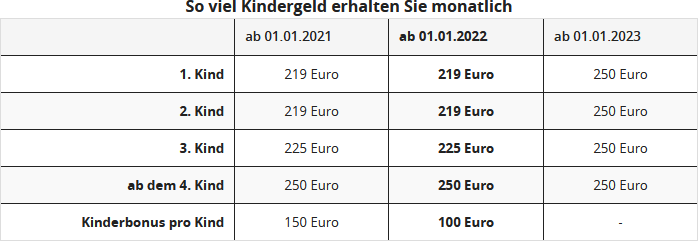

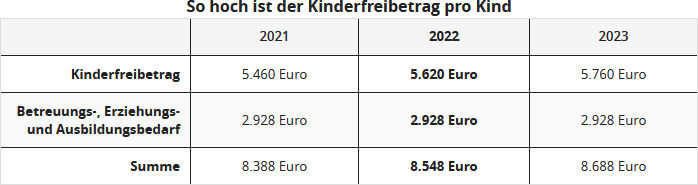

Wsparcie dla rodzin: Podwyższenie zasiłku na dziecko i kwoty wolnej na dziecko

Zasiłek na dziecko został ostatnio podwyższony w 2021 r. Już w 2022 r. kwota wolna na dziecko została podwyższona z 2.730 Euro do 2.810 Euro na rodzica. Kwota wolna na wychowanie (kwota wolna na opiekę i edukację lub szkolenie) pozostaje na poziomie z 2021 r. i wynosi 1.464 Euro na rodzica. Planowane są kolejne podwyżki kwoty wolnej na dziecko od 1.1.2023 i 1.1.2024 ("Ustawa o wyrównaniu inflacji").

Aby szczególnie wesprzeć rodziny, zasiłek na dziecko zostanie od 2023 r. podwyższony do 250 Euro miesięcznie na pierwsze troje dzieci. Podwyżka ma nastąpić już od 1 stycznia 2023 r. Dla pierwszego i drugiego dziecka oznacza to podwyżkę o 31 Euro miesięcznie, dla trzeciego dziecka o 25 Euro miesięcznie. W przyszłości zasiłek na dziecko w Niemczech ma zostać zastąpiony podstawowym zabezpieczeniem dla dzieci, które połączy różne świadczenia rodzinne.

Aktualnie: W ramach "Ustawy o ulgach podatkowych 2022" w lipcu 2022 r. wypłacono jednorazowy bonus na dziecko w wysokości 100 Euro na każde dziecko oprócz zasiłku na dziecko.

Kwota ulgowa dla osób samotnie wychowujących dzieci

Od 2004 r. osobom samotnie wychowującym dzieci przysługuje kwota ulgowa, jeśli w ich gospodarstwie domowym mieszka co najmniej jedno dziecko, na które otrzymują zasiłek na dziecko lub kwotę wolną na dziecko, i w gospodarstwie domowym nie mieszka żadna inna dorosła osoba (§ 24b EStG). Celem kwoty ulgowej jest zrekompensowanie wyższych kosztów utrzymania i prowadzenia gospodarstwa domowego przez "prawdziwie" samotnie wychowujących, którzy prowadzą wspólne gospodarstwo domowe tylko z dziećmi i żadną inną dorosłą osobą, która faktycznie lub finansowo przyczynia się do gospodarstwa domowego.

Od 2020 r. kwota ulgowa dla osób samotnie wychowujących dzieci została trwale podwyższona do 4.008 Euro. Dodatkowa kwota 240 Euro na każde kolejne dziecko pozostaje bez zmian (§ 24b ust. 2 zdanie 3 EStG, zmienione przez "Drugą ustawę o pomocy podatkowej w związku z koronawirusem").

Ryczałt energetyczny (EPP) dla pracowników i osób pracujących na minijob

Ryczałt energetyczny w wysokości 300 Euro powinien zostać wypłacony we wrześniu 2022 r. za pośrednictwem listy płac pracodawcy. Pracownicy, którzy nie byli zatrudnieni we wrześniu 2022 r., mogą w tym przypadku otrzymać EPP poprzez złożenie zeznania podatkowego.

Jeśli złożono zeznanie podatkowe i spełniono warunki uprawniające do ryczałtu energetycznego, EPP zostanie automatycznie ustalony wraz z rozliczeniem podatku dochodowego za 2022 r. Nie jest wymagany specjalny wniosek. Dotyczy to również wszystkich osób pracujących na minijob, których pracodawcy nie wypłacili EPP wraz z wynagrodzeniem.

Limit dla minijob wzrasta do 520 Euro

Od 1.10.2022 r. ustawowa płaca minimalna została podwyższona do 12 Euro za godzinę. W związku z tym limit zarobków dla minijobów wzrósł z 450 Euro do 520 Euro. Osoba pracująca na minijob może więc zasadniczo zarobić 6.240 Euro w ciągu 12 miesięcy i w uzasadnionym przypadku wyjątkowym maksymalnie 7.280 Euro rocznie.

Ryczałt dla pracowników wzrasta do 1.200 Euro

W ramach "Ustawy o ulgach podatkowych 2022" ryczałt dla pracowników został z mocą wsteczną od 1.1.2022 r. podwyższony z 1.000 Euro do 1.200 Euro (§ 9a nr 1 EStG). Jeśli nie zgłaszasz poszczególnych kosztów uzyskania przychodu, od 2022 r. przyjmuje się ryczałt w wysokości 1.200 Euro bez dowodów.

Podwyższenie ryczałtu za dojazdy dla osób dojeżdżających z daleka

Ryczałt dla osób dojeżdżających z daleka został ponownie podwyższony do 38 centów od 21. kilometra. Dla pierwszych 20 km pozostaje on bez zmian na poziomie 30 centów. Obowiązuje to z mocą wsteczną od 1.1.2022 r. Początkowo podwyżka miała obowiązywać od 2024 r., ale została teraz przyspieszona. Podwyżka jest tymczasowo ograniczona do 31.12.2026 r.

Ryczałt za pracę w domu odliczany od podatku

Pracownicy, którzy pracują w domu i których miejsce pracy nie spełnia wymogów podatkowych dla biura domowego, mogą ubiegać się o ryczałt w wysokości 5 Euro dziennie jako koszty uzyskania przychodu. Ryczałt za pracę w domu jest ograniczony do maksymalnie 600 Euro rocznie.

Ważne: Urzędy skarbowe są zobowiązane do nieżądania zaświadczeń pracodawcy o liczbie dni pracy w domu. Jednak osoby, które mimo ryczałtu zgłaszają wysokie koszty dojazdu do pracy, muszą być przygotowane na pytania ze strony urzędu skarbowego.

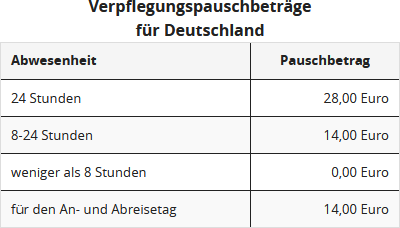

Podwyższenie ryczałtów na wyżywienie

Od 1.1.2020 r. ryczałty na wyżywienie zostały podwyższone (§ 9 ust. 4a zdanie 3 EStG, zmienione przez "Ustawę o dalszym wsparciu podatkowym elektromobilności i zmianie innych przepisów podatkowych" z 12.12.2019).

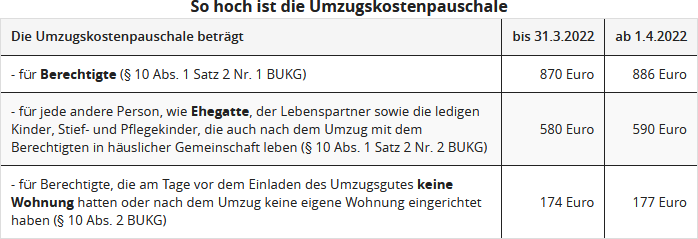

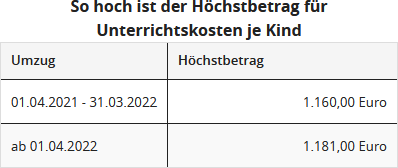

Przeprowadzka służbowa: Podwyższenie ryczałtów

W przypadku przeprowadzki z powodów zawodowych można odliczyć koszty przeprowadzki jako koszty uzyskania przychodu lub otrzymać je zwolnione z podatku od pracodawcy. Obejmuje to oprócz kosztów transportu, kosztów podróży, podwójnych czynszów, opłat maklerskich za mieszkanie również inne wydatki związane z przeprowadzką. Podczas gdy pierwsze z wymienionych kosztów można odliczyć w udokumentowanej wysokości, inne wydatki związane z przeprowadzką można zgłosić za pomocą ryczałtu.

Jeśli dzieci mają trudności w szkole z powodu zmiany miejsca zamieszkania, można odliczyć "wydatki na dodatkowe lekcje dla dzieci" do określonego limitu jako koszty uzyskania przychodu (§ 9 ust. 2 BUKG 2019).

Renta z ustawowego ubezpieczenia emerytalnego

Dla emerytów, którzy po raz pierwszy otrzymali rentę w 2022 r., stawka podatkowa wynosi 82% kwoty renty. Kwota brutto renty jest opodatkowana w 82%, przy czym odlicza się ryczałt na koszty uzyskania przychodu w wysokości 102 Euro.

W następnym roku 2022 pełna kwota roczna renty jest ponownie opodatkowana stawką podatkową w wysokości 80%. Pozostała część renty to Państwa osobista kwota wolna od podatku, która obowiązuje w tej samej wysokości przez cały okres trwania renty. Od 2023 r. pełna kwota roczna renty po odliczeniu kwoty wolnej od podatku i ryczałtu na koszty uzyskania przychodu w wysokości 102 Euro będzie podlegać opodatkowaniu.

Emerytury i renty zakładowe

Świadczenia emerytalne - w przeciwieństwie do rent z ustawowego ubezpieczenia emerytalnego - są w pełni opodatkowane jako "dochody z pracy najemnej" i dlatego należy je podać w "Załączniku N". Świadczenia emerytalne są od 2005 r. objęte kwotą wolną od podatku, dodatkiem do kwoty wolnej od podatku oraz ryczałtem na koszty uzyskania przychodu w wysokości 102 Euro.

Jeśli przechodzisz na emeryturę w 2022 r., kwota wolna od podatku wynosi dla Ciebie 14,4% świadczeń emerytalnych, maksymalnie 1.080 Euro, a dodatek do kwoty wolnej od podatku 324 Euro. Razem z ryczałtem na koszty uzyskania przychodu w wysokości 102 Euro świadczenia pozostają wolne od podatku do 1.506 Euro - na całe życie

Ubezpieczenie zdrowotne: Wyższe progi zwolnienia dla ubezpieczenia rodzinnego

W ustawowym ubezpieczeniu zdrowotnym i pielęgnacyjnym członkowie rodziny są objęci ubezpieczeniem bez składek, jeśli ich całkowity dochód regularnie nie przekracza jednej siódmej miesięcznej kwoty odniesienia. Ponieważ kwota odniesienia zmienia się zazwyczaj co roku, zmienia się również próg dochodowy dla bezskładkowego ubezpieczenia członków rodziny w ustawowym ubezpieczeniu zdrowotnym. Próg dochodowy dla ubezpieczenia rodzinnego wynosi 2022 zasadniczo 470 Euro miesięcznie.

Próg dochodowy może zostać przekroczony trzykrotnie w roku, bez utraty bezskładkowego ubezpieczenia rodzinnego. To ograniczenie czasowe zostanie zniesione, a regulacja przedłużona na czas nieokreślony. Jeśli jednak próg dochodowy zostanie przekroczony wielokrotnie, istnieje możliwość dobrowolnego ubezpieczenia w ustawowym ubezpieczeniu zdrowotnym.

Udogodnienia podatkowe dla organizacji charytatywnych

W przypadku darowizn na pomoc dla osób dotkniętych kryzysem koronawirusowym - niezależnie od wysokości - wystarczy uproszczony dowód darowizny. Ma to na celu zmniejszenie obciążeń administracyjnych dla wspieranych organizacji. (Zarządzenie BMF z 9.4.2020, IV C 4 -S 2223/19/10003).

W przypadku darowizn na wsparcie uchodźców i osób pozostałych w wyniku wojny na Ukrainie chodzi o wspieranie celów charytatywnych. Darowizny można odliczyć jako wydatki specjalne, do wysokości 20% całkowitego dochodu. Darowizny przekraczające ten limit mogą zostać przeniesione na następny rok i uwzględnione w ramach limitu. Ten przeniesienie darowizny jest nieograniczony czasowo (§ 10b ust. 1 nr 1 EStG).

Zasadniczo obowiązuje: Bez potwierdzenia darowizny brak ulgi podatkowej! Darowizny muszą być zawsze udokumentowane formalnym potwierdzeniem darowizny według oficjalnie określonego wzoru, aby uzyskać pożądane odliczenie podatkowe. Jednak w przypadku darowizn na rzecz uchodźców w okresie od 24.2. do 31.12.2022 obowiązuje uproszczony dowód darowizny. W przypadku darowizn w sytuacjach kryzysowych wystarczy dowód wpłaty gotówkowej lub potwierdzenie księgowania z banku, np. wyciąg z konta, dowód polecenia zapłaty lub wydruk z komputera w przypadku bankowości internetowej. Wysokość darowizny nie ma znaczenia.

Utrzymanie osób potrzebujących: Podwyższenie maksymalnej kwoty na utrzymanie

Od 1.1.2022 maksymalna kwota na utrzymanie została podwyższona do 10.347 Euro. Maksymalna kwota na utrzymanie często nie jest przyznawana w tej wysokości, lecz jest obniżana. O jedno dwunastą za każdy pełny miesiąc kalendarzowy, w którym nie spełniono warunków, o własne dochody i świadczenia osoby otrzymującej utrzymanie, które przekraczają kwotę wolną od potrąceń w wysokości 624 Euro, oraz o jedną, dwie lub trzy czwarte, jeśli osoba otrzymująca utrzymanie mieszka w kraju o niższym standardzie życia.

(2022): Zeznanie podatkowe za 2022: Nowości

Do kiedy muszę złożyć zeznanie podatkowe?

Po raz pierwszy dla zeznania podatkowego za 2018 rok terminy składania zostały ustawowo przedłużone o dwa miesiące. Dotyczy to również zeznania podatkowego 2022:

- Dla obywateli, którzy sami sporządzają zeznanie podatkowe, termin składania został przedłużony o 2 miesiące z 31 maja na 31 lipca następnego roku (§ 149 ust. 2 AO). Zeznanie podatkowe 2022 należy zatem złożyć do 31.7.2023.

- Obywatele, którzy korzystają z pomocy doradcy podatkowego lub stowarzyszenia pomocy podatkowej, również mają dwa miesiące więcej na złożenie zeznania. Podczas gdy zgodnie z poprzednim "rozporządzeniem w sprawie terminów" przedłużenie terminu poza 31 grudnia następnego roku było możliwe tylko na podstawie uzasadnionych wniosków indywidualnych, teraz jest czas do końca lutego drugiego roku następującego po roku podatkowym, tj. za rok 2022 do 28.2.2024 (§ 149 ust. 3 i 4 AO).

Ale uwaga: Administracja skarbowa ma możliwość tzw. żądania wstępnego. Należy więc liczyć się z koniecznością złożenia zeznania podatkowego przed podanymi terminami. W każdym przypadku w przypadku opóźnionego złożenia grożą wysokie opłaty za zwłokę. Ich naliczenie nie leży już w gestii urzędnika skarbowego, lecz jest obowiązkowe.

SteuerGo

Ze względu na znaczne obciążenia spowodowane pandemią koronawirusa terminy składania zeznań podatkowych od dochodu, podatku dochodowego od osób prawnych, podatku od działalności gospodarczej i podatku VAT były wielokrotnie przedłużane - i ponownie teraz na mocy "Czwartej ustawy o pomocy podatkowej w związku z koronawirusem".

1. Zeznanie podatkowe za 2020 rok

Dla podatników, którzy sami sporządzają zeznanie podatkowe, termin składania został przedłużony o 3 miesiące z 31.7.2021 na 31.10.2021. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania upływa 6 miesięcy później, czyli 31.8.2022.

2. Zeznanie podatkowe za 2021 rok

Dla podatników, którzy sami sporządzają zeznanie podatkowe, termin składania został przedłużony o 3 miesiące z 31.7.2022 na 31.10.2022. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 6 miesięcy dłuższy i upływa nie 28.2.2023, lecz 31.8.2023.

3. Zeznanie podatkowe za 2022 rok

Dla podatników, którzy sami sporządzają zeznanie podatkowe, termin składania został przedłużony o 2 miesiące z 31.7.2023 na 30.9.2023. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 5 miesięcy dłuższy i upływa nie 29.2.2024, lecz 31.7.2024.

4. Zeznanie podatkowe za 2023 rok

Dla podatników, którzy sami sporządzają zeznanie podatkowe, termin składania został przedłużony o 1 miesiąc z 31.7.2024 na 31.8.2024. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 3 miesiące dłuższy i upływa nie 28.2.2025, lecz 31.5.2025.

5. Zeznanie podatkowe za 2024 rok

Dla podatników, którzy sami sporządzają zeznanie podatkowe, nie ma już przedłużenia. Jeśli zeznanie podatkowe sporządza doradca podatkowy lub stowarzyszenie pomocy podatkowej, nowy termin składania jest o 2 miesiące dłuższy i upływa nie 28.2.2026, lecz 30.4.2026.

Uwaga: Dla pełności informacji należy zauważyć, że powyższe terminy przesuwają się na koniec następnego dnia roboczego, jeśli ich koniec przypada na niedzielę, dzień ustawowo wolny od pracy lub sobotę. Przykład: 31 października 2022 r. jest dniem ustawowo wolnym od pracy w niektórych landach. W związku z tym termin złożenia zeznania podatkowego za 2021 r. w tych landach przesuwa się na 1 listopada 2022 r.

Terminy składania zeznań podatkowych

Złóż wniosek o przedłużenie terminu

Jeśli jednak przewidujesz, że Twoje zeznanie podatkowe nie będzie gotowe w najbliższych tygodniach, lepiej postaraj się o przedłużenie terminu już dziś. Wniosek ten należy złożyć przed 31 lipca 2023 i nie ma gwarancji, że urząd skarbowy go zaakceptuje. Najlepiej złożyć wniosek o milczące przedłużenie terminu, jeśli nie otrzymasz odpowiedzi, Twój wniosek został zatwierdzony. Ważne jest, aby podać powody swojego wniosku. Mogą to być na przykład przeprowadzka, podróż służbowa, choroby lub brakujące dokumenty. Jeśli urząd skarbowy zaakceptuje przedłużenie, zazwyczaj masz czas do 31 grudnia 2024.

Doradca podatkowy zapewnia przedłużenie terminu

Jeśli zatrudniłeś doradcę podatkowego lub stowarzyszenie pomocy podatkowej, jesteś zwolniony z obowiązku. Wtedy termin automatycznie przedłuża się do 28 lutego 2024, o ile urząd skarbowy nie zażąda wcześniejszego złożenia. Powód późniejszego terminu jest prosty: nie można oczekiwać od ekspertów podatkowych, że wykonają całą pracę w ciągu pierwszych pięciu miesięcy roku.

W końcu nadejdzie upomnienie

Jeśli nie odezwiesz się, urząd skarbowy prędzej czy później wyśle Ci upomnienie i wyznaczy termin. Termin ten należy traktować poważnie, w przeciwnym razie może zostać nałożona opłata przymusowa, a także grozi wysoka kara za opóźnienie. Lepiej więc zgłosić się na czas.

Osoby składające dobrowolnie mają więcej czasu

Jeśli należysz do osób, które nie są zobowiązane do składania zeznania podatkowego, to wszystko Cię nie dotyczy. Fiskus nie oczekuje od Ciebie pieniędzy, lecz prawdopodobnie musi zwrócić Ci pieniądze. Właśnie dlatego warto nie odkładać zeznania podatkowego na później. Z prawnego punktu widzenia masz wystarczająco dużo czasu: w przypadku dobrowolnego rozliczenia masz zasadniczo cztery lata na złożenie zeznania podatkowego (nie musisz).

Twoje zeznanie podatkowe za 2022 musi zatem wpłynąć do 31 grudnia 2026 – ani dzień później, w przeciwnym razie cała praca pójdzie na marne. Lepiej jednak nie wykorzystywać całego czasu, lecz zająć się tym wcześniej. Z doświadczenia wynika, że łatwiej jest zebrać potrzebne dokumenty w następnym roku niż trzy lata później. Poza tym chodzi o pieniądze – kto chce czekać cztery lata na zwrot?

(2022): Do kiedy muszę złożyć zeznanie podatkowe?