Wann und wie kann ich den der BEA-Freibetrag übertragen?

Mit einer Ergänzung des § 32 Absatz 6 Satz 6 EStG ab 2021 ist geregelt worden, dass die Übertragung des Kinderfreibetrags stets auch zur Übertragung des Freibetrages für Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) führt.

Leben Sie von Ihrem Partner getrennt, können Sie sich dessen Freibetrag also übertragen lassen bzw. wird dieser bereits von Gesetzes wegen übertragen.

Aber: Obwohl die Übertragung des Kinderfreibetrags durch eine gesetzliche Fiktion (§ 32 Abs. 6 Satz 6 EStG) stets auch zur Übertragung des BEA-Freibetrages führt, bleibt die Möglichkeit des Widerspruchs erhalten - aber nur bei minderjährigen Kindern.

Die Übertragung des BEA-Freibetrages muss in der "Anlage Kind" erfolgen. Die Übertragung ist nicht möglich, wenn das Kind in den Wohnungen beider Elternteile gemeldet ist. Der barunterhaltspflichtige Elternteil, bei dem das Kind nicht gemeldet ist, kann der Übertragung des BEA-Freibetrages bei minderjährigen Kindern widersprechen, wenn er Kinderbetreuungskosten trägt oder das Kind regelmäßig in einem nicht unwesentlichen Umfang betreut. Kommt ein Elternteil seinen Unterhaltsverpflichtungen nicht ausreichend nach (mind. 75 Prozent), kann der andere Elternteil den Kinderfreibetrag auf sich übertragen lassen. Damit einher geht auch die Übertragung des BEA-Freibetrages.

Beispiel

Die Eltern von Hans (12 Jahre alt) leben getrennt. Hans ist das ganze Jahr über nur bei seiner Mutter gemeldet.

Fall 1: Der Vater kommt seiner Unterhaltspflicht zu weniger als 75 Prozent nach. Die Mutter kann in diesem Fall den Kinderfreibetrag auf sich übertragen lassen. Automatisch geht auch der BEA-Freibetrag auf die Mutter über.

Fall 2: Der Vater kommt seiner Unterhaltspflicht nach. In diesem Fall kann die Mutter sich den BEA-Freibetrag übertragen lassen, den Kinderfreibetrag jedoch nicht.

Wann und wie kann ich den der BEA-Freibetrag übertragen?

Wie kann der Kinderfreibetrag für ein Enkel- oder Stiefkind übertragen werden?

Wenn die Großeltern oder Stiefeltern das Kind bei sich aufgenommen haben, kann der Kinderfreibetrag auf sie übertragen werden. Damit geht automatisch auch der BEA-Freibetrag (Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf) auf die Großeltern oder Stiefeltern über.

Seit 2012 ist eine Übertragung der Freibeträge unter Umständen auch dann möglich, wenn das Kind nicht bei den Großeltern lebt. Dann nämlich, wenn diese eine Unterhaltspflicht gegenüber ihren Enkelkindern haben, weil die Eltern mittellos sind.

Für die Übertragung des Freibetrages ist die Zustimmung eines Elternteils bzw. bei zusammen veranlagten Eltern beider Partner notwendig. Diese Zustimmung erfolgt in der Anlage K der Steuererklärung. Die Zustimmung kann jederzeit widerrufen werden, jedoch nicht für vergangene Kalenderjahre.

Wie kann der Kinderfreibetrag für ein Enkel- oder Stiefkind übertragen werden?

Kann ich den Kinderfreibetrag / BEA- Freibetrag auf eine andere Person übertragen?

In einigen Fällen können Sie Ihren halben Kinderfreibetrag und den halben Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) auf den anderen Elternteil übertragen. Das ist denkbar, wenn Sie nicht verheiratet sind, dauernd getrennt leben oder geschieden sind. Eine einvernehmliche Einigung reicht dafür aber nicht aus.

Eine Übertragung des Kinderfreibetrages können Sie als betreuender Elternteil beantragen, wenn der barunterhaltspflichtige Elternteil seine Unterhaltsverpflichtung nicht zu mindestens 75 Prozent erfüllt. In diesem Fall bekommen Sie nicht nur den kompletten Kinderfreibetrag, sondern automatisch auch den vollen BEA-Freibetrag zugesprochen. Seit 2012 gilt, dass der Freibetrag auch dann übertragen werden kann, wenn der andere Elternteil mangels Leistungsfähigkeit gar nicht unterhaltspflichtig ist. Sind Sie also gezwungen, das Kind allein zu unterhalten, haben Sie auch ein Recht auf den kompletten Kinder- und BEA-Freibetrag.

Wichtig

Die Unterhaltspflichten sind nicht nur monetärer Art. Sofern das Kind beim jeweiligen Elternteil lebt, erfüllt dieser schon seine Unterhaltspflicht.

Unabhängig von der Unterhaltsfrage kann der Kinderfreibetrag auch dann übertragen werden, wenn ein Elternteil auf Dauer im Ausland lebt oder wenn dessen Wohnsitz nicht bekannt ist.

Auch die Übertragung des Freibetrages für Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) ist möglich. Aufgrund eines Urteils des BFH und einer anschließenden Gesetzesänderung ist die Übertragung des BEA-Freibetrages allerdings ein Buch mit sieben Siegeln geworden.

Die bisherige Verwaltungspraxis sah vor, dass bei minderjährigen und volljährigen Kindern der BEA-Freibetrag der Übertragung des Kinderfreibetrags folgt. Der Praxisfall war oft folgender:

Das Kind lebt bei Elternteil Anna; Elternteil Bruno zahlt keinen Unterhalt und kümmert sich auch nicht sonderlich um das Kind. Elternteil Anna stehen daher auf Antrag beide Freibeträge in voller Höhe zu.

Der Bundesfinanzhof hat jedoch entschieden, dass der Elternteil Bruno im Prinzip zustehende BEA-Freibetrag - nach Volljährigkeit des Kindes - auch im Fall der Verletzung der Unterhaltsverpflichtung nicht auf Anna übertragen werden kann. Das heißt: Dem alleinerziehenden Elternteil wird der halbe BEA-Freibetrag für das volljährige Kind verwehrt, obwohl er die Unterhaltslasten des Kindes alleine trägt (BFH-Urteile vom 22.4.2020, III R 61/18 und III R 25/19). Das erscheint ungerecht und so hat der Gesetzgeber reagiert: Mit einer Ergänzung des § 32 Absatz 6 Satz 6 EStG ist geregelt worden, dass die Übertragung des Kinderfreibetrags stets auch zur Übertragung des BEA-Freibetrages führt - allerdings erst ab dem Jahr 2021.

Bis hierhin ist es schon recht kompliziert. Doch es geht noch komplizierter! Denn nicht geändert hat der Gesetzgeber den Satz 9 des § 32 Abs. 6 EStG, in dem es heißt: "Eine Übertragung .... scheidet aus, wenn der Übertragung widersprochen wird, weil der Elternteil, bei dem das Kind nicht gemeldet ist, Kinderbetreuungskosten trägt oder das Kind regelmäßig in einem nicht unwesentlichen Umfang betreut."

Das bedeutet also: Obwohl die Übertragung des Kinderfreibetrags durch eine gesetzliche Fiktion (§ 32 Abs. 6 Satz 6 EStG) stets auch zur Übertragung des BEA-Freibetrages führt, bleibt die Möglichkeit des Widerspruchs bei minderjährigen Kindern erhalten. Doch welcher Fall ist davon überhaupt betroffen?

Beispiel

Ein minderjähriges Kind lebt bei der Mutter. Der Vater kommt seiner Unterhaltsverpflichtung zwar nach, so dass die Mutter nicht den halben Kinderfreibetrag übertragen lassen kann. Die Mutter ist aber der Meinung, dass sich der Vater nicht um das gemeinsame Kind kümmert und beantragt die Übertragung des BEA-Freibetrages.

Der Vater kann nun widersprechen, wenn er nachweist, dass er auch Betreuungskosten trägt oder das Kind in einem nicht unwesentlichen Umfang betreut. Dann bleibt es dabei, dass Kinderfreibetrag und BEA-Freibetrag beiden Elternteilen je zur Hälfte zustehen. Dieses Übertragungs- mit dem entsprechenden Widerspruchsrecht ist aber nur bei minderjährigen Kindern gegeben.

Die Frage ist, wann eine Betreuung "in nicht unwesentlichem Umfang" vorliegt. Im Gesetz ist das Merkmal der regelmäßigen Betreuung "in einem nicht unwesentlichen Umfang" nicht näher erläutert. Doch der BFH geklärt, was unter einer Betreuung "in nicht unwesentlichem Umfang" zu verstehen ist:

- Dies ist der Fall, wenn der zeitliche Betreuungsanteil des barunterhaltspflichtigen Elternteils jährlich durchschnittlich 10 % beträgt, wobei weitere Indizien in diesem Fall regelmäßig vernachlässigt werden können (BFH-Urteil vom 8.11.2017, III R 2/16).

- Nach Auffassung des BFH erfordert der Betreuungsumfang eine Gesamtschau unter Würdigung aller objektiven Umstände des Einzelfalls. Die Beurteilung kann hierbei von einer Vielzahl nach Lage des Falles naturgemäß auch unterschiedlich zu gewichtenden Faktoren abhängen. Diese sind insbesondere die Häufigkeit und Länge der Kontakte zwischen dem widersprechenden Elternteil und dem Kind, die ihrerseits durch das Alter des Kindes und die Distanz zwischen den Wohnorten des Elternpaares beeinflusst werden. Aus Gründen der Vereinfachung kommt der BFH zu der o.g. Grenze des zeitlichen Betreuungsanteils von 10 %.

Lebt das Kind bei den Großeltern oder einem Stiefelternteil, kann der Kinderfreibetrag und der BEA-Freibetrag auch auf diese übertragen werden. Dafür ist der Antrag eines Elternteils erforderlich. Diese Übertragung kann im Hinblick auf künftige Jahre jederzeit widerrufen werden. Eltern, die zusammen veranlagt werden, dürfen Freibeträge nur gemeinsam auf die Großeltern übertragen. Legen Sie in diesem Fall Ihrer Steuererklärung die "Anlage K" bei.

Kann ich den Kinderfreibetrag / BEA- Freibetrag auf eine andere Person übertragen?

Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Der Kinderfreibetrag und der BEA-Freibetrag (für Betreuung, Erziehung oder Ausbildung) sind unabhängig vom Wohnsitz des Kindes, solange die Eltern in Deutschland uneingeschränkt einkommensteuerpflichtig sind.

Der Wohnsitz des Kindes beeinflusst jedoch die Höhe des Freibetrags: Je nach Land kann der Freibetrag um ein, zwei oder drei Viertel gekürzt werden. Das Bundesfinanzministerium teilt Länder in Gruppen ein, um die Lebenshaltungskosten zu berücksichtigen. Diese Ländergruppeneinteilung beeinflusst den Kinderfreibetrag, den BEA-Freibetrag, den Ausbildungsfreibetrag und die Kinderbetreuungskosten.

Kurzfristige Auslandsaufenthalte, wie Urlaubsreisen, führen nicht zu einer Kürzung des Freibetrags, ebenso wenig wie vorübergehende Aufenthalte für eine Ausbildung.

Für Kinder, die in der EU oder im EWR leben, besteht weiterhin Anspruch auf Kindergeld, solange keine vergleichbaren Leistungen im Ausland bezogen werden. Außerhalb der EU und des EWR ist Kindergeld nur möglich, wenn das Kind einen Wohnsitz oder Aufenthalt in Deutschland behält.

Der Bundesfinanzhof hat entschieden, dass ein Kind, das länger als ein Jahr außerhalb der EU oder des EWR lebt, seinen Inlandswohnsitz nur dann behält, wenn:

- Es dauerhaft geeignete Räume bei den Eltern zur Verfügung hat,

- Diese jederzeit nutzen kann und

- Die Wohnung während der ausbildungsfreien Zeiten (Ferien) regelmäßig nutzt (BFH-Urteil vom 28.4.2022, III R 12/20).

Tipp

Für die Beibehaltung eines Inlandswohnsitzes bei mehrjährigen Auslandsaufenthalten reichen kurze Besuche bei den Eltern in der Regel nicht aus. Finanzielle Engpässe des Kindes für Heimreisen können fehlende Aufenthalte in Deutschland während der Ferien nicht ausgleichen (BFH-Urteil vom 25.9.2014, III R 10/14). Entscheidend ist, ob das Kind die Ferien regelmäßig zu Hause bei den Eltern verbringt. Um dies nachzuweisen, sollten Eltern und Kind Belege (u. a. Bahn- oder Flugtickets, Reisepasskopien und Studienpläne) aufbewahren.

Tipp

Der Bundesfinanzhof hat entschieden, dass ein Kind seinen Wohnsitz im Elternhaus nicht aufgibt, wenn ein Auslandsstudium (z. B. in Australien oder den USA) zunächst nur für ein Jahr geplant ist. Der Kindergeldanspruch bleibt in diesem Fall bestehen.

Bei einem mehrjährigen Auslandsaufenthalt behält das Kind den inländischen Wohnsitz jedoch nur, wenn es die ausbildungsfreie Zeit überwiegend in Deutschland verbringt (BFH-Urteil vom 21.6.2023, III R 11/21).

Entscheidet sich das Kind während des ersten Jahres, länger im Ausland zu bleiben, gelten die strengeren Kriterien erst ab dem Zeitpunkt der Verlängerung. Das Kindergeld bleibt für das erste Jahr erhalten, auch wenn das Kind währenddessen nicht nach Deutschland zurückkehrt.

Entscheidend ist, ob das Kind nach der Verlängerung mehr als die Hälfte der freien Zeit in Deutschland verbringt. Fehlende Heimreisen wegen Geldmangels oder Reiserestriktionen können den Kindergeldanspruch gefährden, wie das Finanzgericht Bremen betonte (Urteil vom 7.3.2023, 2 K 27/21).

Hinweis: Der guten Ordnung halber sei darauf hingewiesen, dass es beim Kindergeld Besonderheiten im Zusammenhang mit den Ländern gibt, mit denen ein Abkommen über Soziale Sicherheit besteht (z. B. der Türkei).

Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Was ist der Kinderfreibetrag?

Kindergeld und Kinderfreibetrag sind eine Steuerentlastung für die Ausgaben, die den Eltern durch die Kinder entstehen. Der Anspruch auf Kindergeld besteht von Geburt an automatisch, muss aber schriftlich beantragt werden. Es sind nicht - wie oftmals angenommen - die Kinder, die Anspruch auf das Kindergeld haben, sondern die Eltern bzw. Erziehungsberechtigten, die für das Wohl des Kindes verantwortlich sind.

Kindergeld

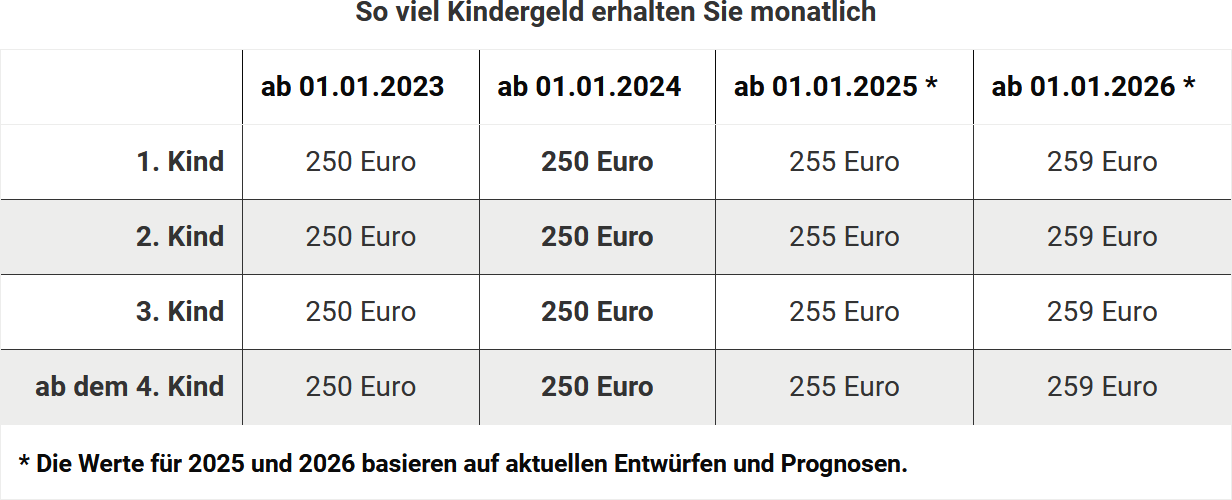

Das Kindergeld ist ein monatlich ausgezahlter Betrag, den Eltern meist von der Familienkasse überwiesen bekommen. Das Kindergeld muss nicht versteuert werden. Die Höhe des Kindergeldes richtet sich nach der Anzahl der Kinder.

Kinderfreibetrag

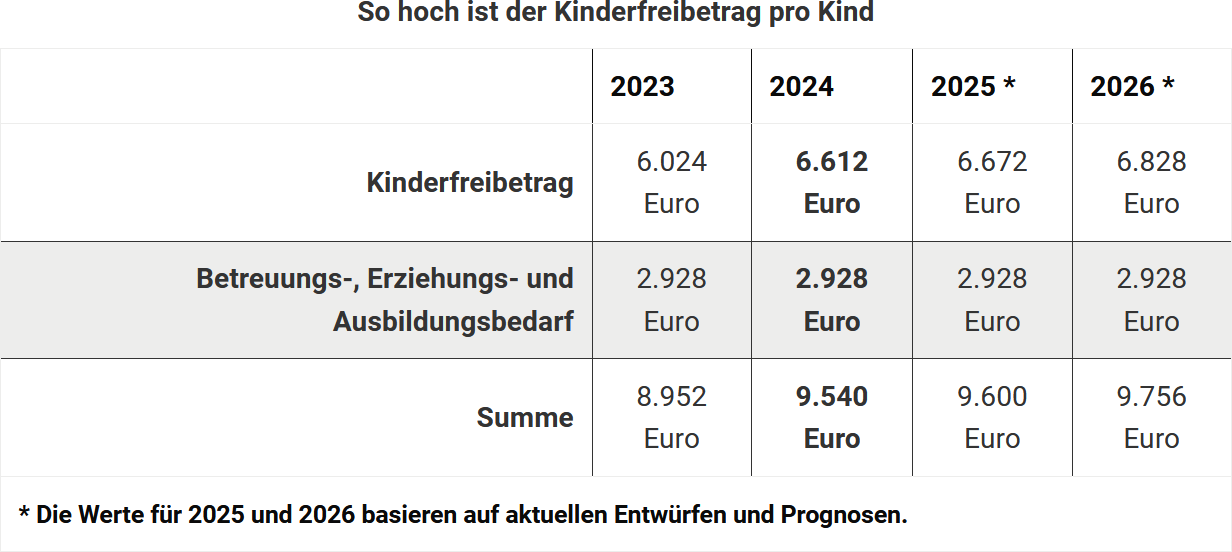

Der Kinderfreibetrag wird im Gegensatz zum Kindergeld nicht ausgezahlt. Der Freibetrag wird vom zu versteuernden Einkommen abgezogen. Dadurch wirkt er sich steuermindernd bei der Berechnung der Einkommensteuer aus. Das monatlich bereits ausgezahlte Kindergeld stellt eine Vorauszahlung auf den Kinderfreibetrag dar. Im Jahr 2023 beträgt der Kinderfreibetrag 6.024 Euro für zusammen veranlagte Eltern, ansonsten 3.012 Euro je Elternteil. Der BEA-Freibetrag (für Betreuungs-, Erziehungs- und Ausbildungsbedarf) beträgt 2.928 Euro.

Kindergeld und Kinderfreibetrag sind miteinander gekoppelt. Ob das Kindergeld oder der Kinderfreibetrag am Ende eines Steuerjahres für den Steuerpflichtigen günstiger ist, ermittelt das Finanzamt automatisch durch eine Günstigerprüfung.

Anspruch auf Kinderfreibetrag bzw. Kindergeld

Anspruch auf den Kinderfreibetrag haben die Erziehungsberechtigten von der Geburt des Kindes bis zum

- 18. Lebensjahr.

- 25. Lebensjahr, wenn sich das Kind noch in Ausbildung oder Studium befindet oder einen Freiwilligendienst leistet.

Wenn das Kind behindert ist und außerstande, sich selbst zu unterhalten, besteht der Anspruch auf Kindergeld oder Kinderfreibetrag zeitlich unbegrenzt.

Was ist der Kinderfreibetrag?