Dieser Text bezieht sich auf die

. Die Version die für die

Când sunt recunoscute costurile de relocare, în ciuda unei mici economii de timp a călătoriei?

Recent, Tribunalul Fiscal din Köln a pronunțat o decizie remarcabilă în favoarea contribuabililor: Deși economia de timp de deplasare necesară de cel puțin 1 oră nu a fost atinsă, un transfer a fost recunoscut ca fiind de natură profesională, iar costurile de mutare au fost acceptate ca cheltuieli profesionale.

Costurile de mutare sunt deductibile fiscal ca cheltuieli profesionale dacă există motive profesionale pentru schimbarea locuinței, de exemplu schimbarea angajatorului, transfer, ocuparea sau eliberarea unei locuințe de serviciu etc. O mutare este de asemenea de natură profesională fără schimbarea locului de muncă, dacă prin mutare durata deplasării dus-întors la locul de muncă se reduce în total cu cel puțin o oră pe zi.

Dar știați că chiar și cu o economie de timp de deplasare de mai puțin de o oră pe zi, o mutare poate fi de natură profesională? Acest lucru poate fi cazul dacă schimbarea locuinței duce la o "îmbunătățire semnificativă a condițiilor de muncă". Când ar putea apărea acest lucru?

În cazul de față, înainte de mutare, durata călătoriei cu metroul (8 minute) și a drumurilor pe jos, inclusiv timpii de așteptare, era de 20 de minute pe călătorie, adică 40 de minute pe zi lucrătoare. După mutare, locul de muncă putea fi atins pe jos în mai puțin de 5 minute. Motivația profesională a fost că accesibilitatea locului de muncă fără mijloace de transport a dus la o îmbunătățire semnificativă a condițiilor de muncă (Tribunalul Fiscal Köln din 24.2.2016, 3 K 3502/13). Foarte interesantă și extrem de favorabilă contribuabilului este motivarea judecătorilor fiscali din Köln:

"În evaluarea dacă o mutare a dus la o îmbunătățire semnificativă a condițiilor de muncă, chiar și cu o economie de timp de mai puțin de o oră, trebuie luați în considerare alți factori. Cine nu trebuie să folosească mijloace de transport într-un oraș mare și poate merge pe jos la muncă scapă de presiunea timpului și stresul cauzate de necesitatea de a ajunge la timp, mai ales dacă angajatul nu are un program de lucru flexibil.

În cazul judecat, profesoara avea de transportat pe drumuri un bagaj considerabil - cărți, materiale didactice și laptop - într-un rucsac, pe care nu le putea depozita la școală. Deoarece timpul de deplasare înainte de mutare era în mare parte petrecut pe drumuri pe jos și așteptări la stații sau semafoare, scurtarea drumului pe jos a făcut transportul bagajului greu mult mai confortabil.

Neplăcerile bine cunoscute la urcarea și coborârea cu bagaje în timpul orelor de vârf ale tramvaielor au dispărut complet datorită mutării. Faptul că profesoara putea fi planificată mai flexibil în orarul regulat și în cel de înlocuire sau putea veni la școală doar pentru o oră în zilele libere face parte, de asemenea, din condițiile sale de muncă. Dacă școala ar fi putut solicita acest lucru de la ea înainte sau nu, nu este relevant. Motivația profesională nu este pusă la îndoială."

Rămâne de văzut dacă atâta amabilitate va rezista la Curtea Federală Fiscală. Încă un aspect remarcabil: faptul că mutarea a fost legată de achiziționarea și ocuparea unui apartament proprietate personală nu împiedică - conform judecătorilor fiscali - motivația profesională a mutării. Acest motiv personal este suprapus de motivația profesională prioritară.

SteuerGo

V-ați săturat să parcurgeți zilnic distanța mare până la muncă și doriți acum să vă mutați mai aproape de locul de muncă? Cheltuielile pentru căutarea unei locuințe adecvate, cum ar fi costurile de publicitate și călătoriile de vizionare, pot fi, de asemenea, revendicate ca (nereușite) costuri de mutare, chiar dacă căutarea nu are succes și mutarea nu are loc efectiv.

Singura condiție este ca, în cazul unei mutări, să fi rezultat o economie de timp de deplasare zilnică de cel puțin o oră (Tribunalul Fiscal Düsseldorf din 24.3.1994, EFG 1994 p. 652).

(2022): Când sunt recunoscute costurile de relocare, în ciuda unei mici economii de timp a călătoriei?

Când pot deduce cheltuielile de mutare ca cheltuieli aferente venitului?

Dacă mutarea este din motive profesionale, puteți deduce costurile rezultate ca cheltuieli aferente. Un motiv profesional este, de exemplu, în următoarele cazuri:

- Angajatorul își mută sediul.

- Vă mutați pentru că ați schimbat angajatorul.

- Angajatorul v-a transferat.

- Reduceți semnificativ distanța dintre locuință și locul de muncă prin mutare. Timpul zilnic de deplasare ar trebui să se reducă cu cel puțin o oră.

- Ocupați sau eliberați o locuință de serviciu.

- Vă mutați la locul de muncă pentru a încheia o gospodărie dublă.

(2022): Când pot deduce cheltuielile de mutare ca cheltuieli aferente venitului?

Ce costuri de mutare pot deduce?

Dacă mutarea este din motive profesionale, puteți deduce următoarele cheltuieli ca cheltuieli profesionale:

Costuri de transport

- Aceasta include cheltuielile pentru o firmă de mutări pentru toate bunurile. De asemenea, taxele pentru semnele de interdicție de parcare la locul de încărcare sau descărcare pot fi deduse ca și costuri de transport.

- Dacă vă mutați fără o firmă de mutări, puteți deduce costurile pentru o mașină închiriată, inclusiv indemnizația pe kilometru, cheltuielile pentru utilizarea propriei mașini la rata forfetară de călătorie și costurile materialelor de ambalare. De asemenea, dacă plătiți prietenilor care vă ajută, aceste cheltuieli pot fi deduse.

Costuri de călătorie

- În ziua mutării, puteți deduce costurile de călătorie ca pentru o deplasare externă. Dacă folosiți mașina personală, puteți aplica indemnizația de 30 de cenți pe kilometru. Dacă folosiți transportul public, fiscul acceptă costurile reale cu dovadă.

- Pe durata mutării, puteți aplica indemnizațiile de masă pentru dumneavoastră și membrii gospodăriei care se mută cu dumneavoastră, la fel ca pentru o deplasare externă. Dacă puteți dovedi costuri de cazare pentru zilele de la încărcare până la descărcare, le puteți deduce și pe acestea.

Plăți duble de chirie

- Dacă trebuie să plătiți chirie dublă din cauza perioadei de preaviz a vechiului apartament, puteți deduce plățile de chirie pentru vechiul apartament ca cheltuieli profesionale de la data mutării până la sfârșitul contractului de închiriere.

- Aceasta se aplică și pentru costurile suplimentare. Dacă ați închiriat deja noul apartament, dar nu locuiți încă acolo, puteți deduce plățile de chirie pentru noul apartament ca cheltuieli profesionale.

Mobilier

- Cheltuielile pentru un aragaz sau sobe pentru fiecare cameră dintr-un apartament, care erau anterior acoperite cu sume forfetare, sunt incluse în noua indemnizație forfetară pentru alte cheltuieli de mutare (art. 10 BUKG) începând cu 1.6.2020 și nu mai sunt specificate separat. În special, eliminarea sumelor forfetare pentru sobe este necesară, deoarece încălzirea cu sobe nu mai este actuală și nu mai este relevantă în practică.

Meditații din cauza mutării

- Dacă sunt necesare meditații din cauza transferului școlar al copiilor dumneavoastră, puteți deduce costurile.

Indemnizație forfetară pentru alte cheltuieli de mutare

- Pe lângă aceste costuri reale, există o indemnizație forfetară pentru cheltuieli de mutare pentru care nu sunt necesare documente. Un tabel și o explicație detaliată sunt disponibile în secțiunea următoare.

(2022): Ce costuri de mutare pot deduce?

Ce costuri acoperă indemnizația forfetară pentru cheltuieli de mutare?

Dacă vă mutați din motive profesionale, puteți deduce costurile de mutare ca cheltuieli profesionale sau le puteți primi rambursate de angajator fără impozit. Acestea includ, pe lângă costurile de transport, costurile de călătorie, plățile duble de chirie, comisioanele agenților imobiliari pentru o locuință închiriată, și costurile pentru alte cheltuieli de mutare.

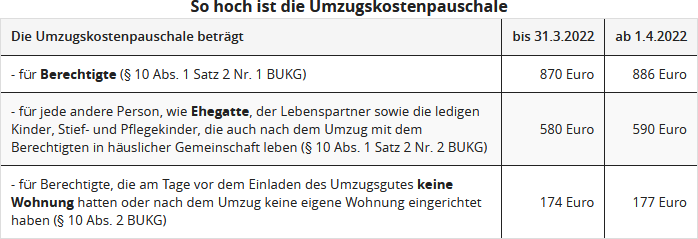

În timp ce primele costuri pot fi deduse la valoarea dovedită, alte cheltuieli de mutare pot fi revendicate cu o sumă forfetară - așa-numita sumă forfetară pentru alte cheltuieli de mutare, de asemenea: suma forfetară pentru costuri de mutare.

În prezent, Ministerul Federal de Finanțe a majorat sumele forfetare pentru mutările profesionale începând cu 1.4.2022 (Scrisoarea BMF din 21.7.2021, IV C 5 - S 2353/20/10004).

Suma forfetară pentru mutare acoperă

- Bacșișuri pentru hamalii de mobilă și alți ajutoare. Acest lucru include, de exemplu, dacă vă invitați prietenii la masă ca mulțumire pentru ajutorul acordat la mutare.

- Montarea și demontarea profesională a lămpilor, bucătăriilor încorporate și altor aparate electrice.

- Montarea și modificarea profesională a perdelelor, draperiilor, jaluzelelor și suporturilor acestora.

- Taxe pentru schimbarea adresei.

- Anunțuri pentru căutarea unei locuințe etc.

- Costuri pentru reparații estetice în vechea locuință, dacă sunteți obligați contractual să le suportați (dar nu reparații estetice în noua locuință, deoarece acestea sunt de natură privată).

(2022): Ce costuri acoperă indemnizația forfetară pentru cheltuieli de mutare?

Puteți, de asemenea, să deduceți taxele de școlarizare private pentru propriii copii după o mutare?

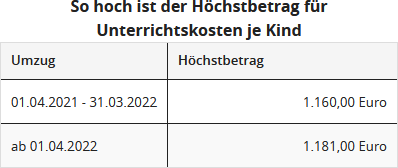

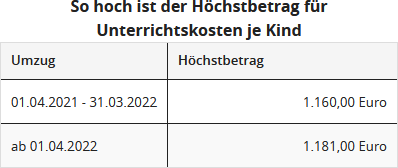

Dacă, după o mutare din motive profesionale, copiii au nevoie de meditații, costurile aferente pot fi deduse ca cheltuieli aferentepână la o sumă maximă.

Biroul fiscal nu recunoaște automat cheltuielile dovedite până la această sumă maximă.

Până la 31.5.2020 se aplică următoarea reglementare: Costurile de meditații sunt recunoscute inițial în întregime până la jumătate din suma maximă și ulterior la 75%, până când a doua jumătate a sumei maxime este epuizată. Cu toate acestea, suma maximă nu trebuie depășită.

Beispiel

Familia Maier s-a mutat pe 15.01.2020 de la Hamburg la Berlin. Pentru fiica lor au apărut costuri suplimentare de meditații în valoare de 1.500 Euro. Se pot deduce inițial 1.022,50 Euro, adică jumătate din 2.045 Euro. Din suma neconsiderată de 477,50 Euro (1.500 Euro minus 1.022,50 Euro) se pot deduce încă 358 Euro (75% din 477,50 Euro).

În total, familia Maier poate solicita în declarația de impozit pe venit 2022 costuri de meditații de 1.380 Euro.

În prezent, pentru mutările începând cu 1.6.2020, deductibilitatea fiscală a costurilor de meditații este reglementată din nou (conform "Legii de modernizare a structurilor salariale" din 9.12.2019). Ca și până acum, suma maximă deductibilă este anunțată de Ministerul Federal de Finanțe și ajustată periodic (scrisoarea BMF din 20.5.2020, IV C 5-S 2353/20/10004). În prezent, Ministerul Federal de Finanțe a majorat sumele forfetare și maxime pentru mutările profesionale începând cu 1 aprilie 2022 (scrisoarea BMF din 21.7.2021, IV C 5-S 2353/20/10004 :002).

Necesitatea trebuie dovedită într-un mod adecvat, de exemplu printr-o adeverință de la școală. Noutatea este că necesitatea este acum considerată ca fiind îndeplinită deja în cazul unei schimbări de land din cauza mutării. Motivul acestei reglementări sunt diferențele dintre planurile de învățământ și cadrele didactice ale școlii anterioare și cele ale noii școli.

Sfat fiscal: Ar trebui să cunoașteți următorul detaliu: În trecut, pentru mutări conta ziua în care ați finalizat mutarea. De exemplu, dacă mobilierul a fost încărcat pe 28.2. și descărcat pe 1.3., aveați dreptul la sumele mai mari. Acum este diferit: pentru calculul sumelor forfetare este relevantă ziua dinaintea încărcării bunurilor de mutat (scrisoarea BMF din 20.5.2020).

(2022): Puteți, de asemenea, să deduceți taxele de școlarizare private pentru propriii copii după o mutare?