Dieser Text bezieht sich auf die

. Die Version die für die

Wie Sie für das zweite Kind einen Zusatzfreibetrag erlangen!

Der Entlastungsbetrag für Alleinerziehende betrug seit Jahren 1.908 Euro angehoben. Zusätzlich kommen für das zweite und jedes weitere Kind im Haushalt 240 Euro obendrauf (§ 24b EStG).

Die Schließung von Kitas und Schulen während der Corona-Pandemie hat alle Familien vor große Herausforderungen gestellt. Besonders getroffen hat sie aber die alleinerziehenden Mütter und Väter. 2020 wurde der Entlastungsbetrag von 1.908 Euro auf 4.008 Euro angehoben und damit mehr als verdoppelt. Der Erhöhungsbetrag von 240 Euro bleibt unverändert (§ 24b Abs. 2 Satz 3 EStG, geändert durch das "Zweite Corona-Steuerhilfegesetz).

Doch was müssen Sie dafür tun?

Der Entlastungsbetrag und der neue Erhöhungsbetrag werden gekürzt um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen dafür nicht vorliegen. Beantragt werden die Entlastungsbeträge im Rahmen der Steuererklärung in der "Anlage Kind". Bei Arbeitnehmern können beide Beträge bereits während des Jahres beim monatlichen Lohnsteuerabzug steuermindernd berücksichtigt werden und so zu einem niedrigeren Abzug von Lohnsteuer, Solidaritätszuschlag und Kirchensteuer führen.

- Der (Grund-)Entlastungsbetrag wird berücksichtigt, indem Sie beim Finanzamt ganz einfach die Steuerklasse II beantragen. Der Entlastungsbetrag ist in die Lohnsteuertabelle eingearbeitet. Allerdings wird dabei nur ein Kind berücksichtigt. Beim Antrag verlangt das Finanzamt eine Erklärung über Ihren Stand, die Sie abgeben mit dem Vordruck Erklärung für den Antrag auf Steuerklasse II (PDF).

- Für den neuen Erhöhungsbetrag von 240 Euro ab dem zweiten Kind müssen Sie etwas mehr tun: Sie müssen sich beim Finanzamt einen Lohnsteuerfreibetrag bei den elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) eintragen lassen (§ 39a Abs. 1 Nr. 4a EStG). Dieser Freibetrag wird ab dem Antragsmonat auf die verbleibenden Monate des Jahres verteilt; er muss bis spätestens 30.11. des betreffenden Steuerjahres beantragt werden. Der Arbeitgeber greift auf die Datenbank zu, berücksichtigt den monatlichen Freibetrag und behält entsprechend weniger Lohnsteuer vom Arbeitslohn ein. Für die Beantragung des Freibetrages ist die sonst übliche Antragsgrenze von 600 Euro nicht maßgeblich (§ 39a Abs. 2 Satz 4 EStG). Für den Antrag auf Berücksichtigung des Erhöhungsbetrags verwenden Sie das Formular Vereinfachter Antrag auf Lohnsteuerermäßigung.

Seit 2016 gilt der beantragte Lohnsteuerfreibetrag für einen Zeitraum von zwei Kalenderjahren (§ 39a Abs. 1 Satz 3 EStG). Wenn sich innerhalb der zwei Jahre die Verhältnisse zu Ihren Ungunsten ändern, sind Sie verpflichtet, den Freibetrag ändern zu lassen. Dies kommt in Betracht, wenn Sie heiraten oder mit einem Lebensgefährten zusammenziehen. Falls Sie einen Lohnsteuerfreibetrag beantragen, sind Sie verpflichtet, nach Ablauf des Steuerjahres eine Einkommensteuererklärung abzugeben (§ 46 Abs. 2 Nr. 4 EStG). Falls der Entlastungs- und Erhöhungsbetrag beim Lohnsteuerabzug nicht berücksichtigt wurde, können beide Beträge auch erst mit der Einkommensteuererklärung beantragt werden.

SteuerGo

Aktuell hat der Bundesfinanzhof entschieden, dass auch zusammen veranlagte Ehegatten den Entlastungsbetrag für Alleinerziehende im Jahr der Eheschließung zeitanteilig in Anspruch nehmen können, sofern sie vor der Heirat nicht mit einer anderen volljährigen Person in einer Haushaltsgemeinschaft gelebt haben (BFH-Urteil vom 28.10.2021, III R 57/20).

Aktuell hat der Bundesfinanzhof zudem entschieden, dass im Trennungsjahr der Entlastungsbetrag zeitanteilig für die Monate nach der Trennung zu gewähren ist, wenn die Einzelveranlagung gewählt wird und im Haushalt keine andere voll-jährige Person lebt (BFH-Urteil vom 28.10.2021, III R 17/20). Hinweis: Der Tenor des Urteils lautet: "Steuerpflichtige, die als Ehegatten nach §§ 26, 26a EStG einzeln zur Einkommensteuer veranlagt werden, können den Entlastungsbetrag für Alleinerziehende im Jahr der Trennung zeitanteilig in Anspruch nehmen …". Daraus kann geschlossen werden, dass die zeitanteilige Gewährung nur bei Wahl der Einzelveranlagung in Betracht kommt. Schaut man sich aber das BFH-Urteil III R 57/20 vom gleichen Tage an (siehe oben), kann gefolgert werden, dass der zeitanteilige Entlastungsbetrag auch bei Wahl der Zusammenveranlagung im Trennungsjahr zu gewähren ist. Es wäre wünschenswert gewesen, wenn sich der BFH hier klarer ausgedrückt hätte.

(2022): Wie Sie für das zweite Kind einen Zusatzfreibetrag erlangen!

Bekomme ich für alle Kinder gleich viel Kindergeld?

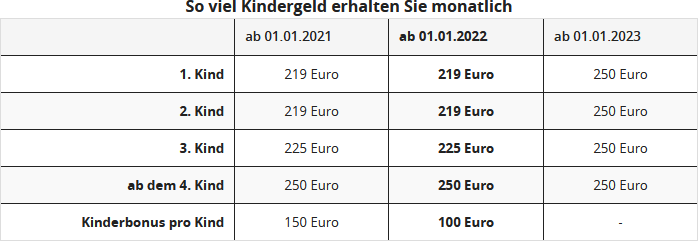

Wer mehrere Kinder hat, bekommt nicht für jedes Kind gleich viel Kindergeld. Der Anspruch auf Kindergeld beträgt:

Für Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Dabei spielt es keine Rolle, wie hoch das Einkommen des Kindes ist.

Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld von ihren Arbeitgebern ausgezahlt.

Tipp

Ein Kind, für das Sie selbst kein Kindergeld beziehen, kann als sogenanntes Zählkind den Kindergeldanspruch für Ihre weiteren Kinder erhöhen. Zum Beispiel: Ein Ehepaar hat drei gemeinsame Kinder, der Mann hat außerdem ein Kind aus einer vorhergehenden Beziehung. Das Kind lebt bei seiner leiblichen Mutter, die auch Kindergeld bezieht.

Wenn nun die zweite Frau ihren Gatten als Berechtigten angibt, kann dessen erstes Kind als Zählkind mitgerechnet werden. Die Eheleute erhalten nun zwar kein Kindergeld für dieses Kind, jedoch werden die weiteren Kinder als zweites, drittes und viertes Kind angerechnet. Übers Jahr hinweg bekommt die Familie dadurch 372 Euro mehr Kindergeld.

Hinweis: Der Bundesfinanzhof hat zu sogenannten Zählkindern im Rahmen von nichtehelichen Lebensgemeinschaften wie folgt entschieden: Leben die Eltern eines gemeinsamen Kindes in nichtehelicher Lebensgemeinschaft zusammen und sind in deren Haushalt auch zwei ältere, aus einer anderen Beziehung stammende Kinder eines Elternteils aufgenommen, erhält der andere Elternteil für das gemeinsame Kind nicht den nach § 66 Abs. 1 EStG erhöhten Kindergeldbetrag für ein drittes Kind (BFH-Urteil vom 25.4.2018, III R 24/17).

(2022): Bekomme ich für alle Kinder gleich viel Kindergeld?

Was ist der Entlastungsbetrag für Alleinerziehende?

Sind Sie alleinerziehend, dann können Sie einen Entlastungsbetrag in der "Anlage Kind" beantragen. Seit 2015 beträgt der Entlastungsbetrag 4.008 Euro. Hinzu kommt für jedes weitere Kind ein Erhöhungsbetrag von 240 Euro.

Für jeden vollen Kalendermonat, in dem die Abzugsvoraussetzungen nicht vorliegen, wird der Entlastungsbetrag um je ein Zwölftel gekürzt. Voraussetzung ist, dass zu Ihrem Haushalt mindestens ein minderjähriges oder ein volljähriges Kind gehört, für das Sie Kindergeld oder den steuerlichen Kinderfreibetrag bekommen. Es muss sich dabei nicht um ein leibliches Kind handeln, für ein Adoptiv-, Pflege-, Stief- oder Enkelkind gibt es den Entlastungsbetrag ebenfalls. Das Kind muss in Ihrem Haushalt gemeldet sein. Wenn das Kind bei mehreren Personen gemeldet ist, bekommt der Elternteil den Entlastungsbetrag, der auch Anspruch auf das Kindergeld hat. Für das Kind, das zum Haushalt gehört, ist die Steueridentifikationsnummer anzugeben.

Wichtig: Es dürfen keine weiteren erwachsenen Personen zu Ihrem Haushalt gehören. Erwachsene Kinder, für die Sie Kindergeld erhalten, sind eine Ausnahme. Das gilt auch für Kinder, die in Berufsausbildung sind, auf einen Ausbildungsplatz warten oder einen Freiwilligendienst leisten. Ebenso ist der Entlastungsbetrag nicht gefährdet, wenn Sie mit einer pflegebedürftigen erwachsenen Person zusammenleben.

Unschädlich für den Entlastungsbetrag ist das Zusammenleben mit Erwachsenen, wenn keine Haushaltsgemeinschaft, sondern lediglich eine bloße Wohngemeinschaft mit getrennten Kassen und getrenntem Wirtschaften besteht. Wesentliches Merkmal der Haushaltsgemeinschaft ist das "gemeinsame Wirtschaften".

Tipp

Aktuell hat der Bundesfinanzhof entschieden, dass auch zusammen veranlagte Ehegatten den Entlastungsbetrag für Alleinerziehende im Jahr der Eheschließung zeitanteilig in Anspruch nehmen können, sofern sie vor der Heirat nicht mit einer anderen volljährigen Person in einer Haushaltsgemeinschaft gelebt haben (BFH-Urteil vom 28.10.2021, III R 57/20).

Aktuell hat der Bundesfinanzhof zudem entschieden, dass im Trennungsjahr der Entlastungsbetrag zeitanteilig für die Monate nach der Trennung zu gewähren ist, wenn die Einzelveranlagung gewählt wird und im Haushalt keine andere voll-jährige Person lebt (BFH-Urteil vom 28.10.2021, III R 17/20).

Hinweis: Der Tenor des Urteils lautet: "Steuerpflichtige, die als Ehegatten nach §§ 26, 26a EStG einzeln zur Einkommensteuer veranlagt werden, können den Entlastungsbetrag für Alleinerziehende im Jahr der Trennung zeitanteilig in Anspruch nehmen …". Daraus kann geschlossen werden, dass die zeitanteilige Gewährung nur bei Wahl der Einzelveranlagung in Betracht kommt. Schaut man sich aber das BFH-Urteil III R 57/20 vom gleichen Tage an (siehe oben), kann gefolgert werden, dass der zeitanteilige Entlastungsbetrag auch bei Wahl der Zusammenveranlagung im Trennungsjahr zu gewähren ist. Es wäre wünschenswert gewesen, wenn sich der BFH hier klarer ausgedrückt hätte.

(2022): Was ist der Entlastungsbetrag für Alleinerziehende?

Wie hoch ist der Entlastungsbetrag?

Der Entlastungsbetrag beträgt 4.008 Euro angehoben und damit mehr als verdoppelt. Für das zweite und jedes weitere Kind erhöht sich der Entlastungsbetrag um jeweils 240 Euro (§ 24b Abs. 2 Satz 3 EStG).

Der Entlastungsbetrag sowie der neue Erhöhungsbetrag werden gekürzt um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen dafür nicht vorliegen. Voraussetzung für die Gewährung ist, dass Ihnen das Kindergeld bzw. der Kinderfreibetrag und BEA-Freibetrag für das Kind zustehen.

Als alleinerziehend gelten Sie nur, wenn keine anderen erwachsenen Personen außer ggf. volljährige Kinder in Ihrem Haushalt leben, für die Sie Kindergeld bekommen, z. B. Kinder in Ausbildung.

Tipp

Den Entlastungsbetrag können Sie auch geltend machen, wenn das Kind in Ihrer Wohnung nur seinen Nebenwohnsitz hat und beispielsweise in einer anderen Stadt studiert.

Der Entlastungsbetrag für Alleinerziehende wird nachträglich für das abgelaufene Jahr gewährt, wenn in der Anlage Kind die entsprechenden Angaben gemacht werden.

Aktuelle Rechtssprechung

Aktuell hat der Bundesfinanzhof entschieden, dass auch zusammen veranlagte Ehegatten den Entlastungsbetrag für Alleinerziehende im Jahr der Eheschließung zeitanteilig in Anspruch nehmen können, sofern sie vor der Heirat nicht mit einer anderen volljährigen Person in einer Haushaltsgemeinschaft gelebt haben (BFH-Urteil vom 28.10.2021, III R 57/20).

Aktuell hat der Bundesfinanzhof zudem entschieden, dass im Trennungsjahr der Entlastungsbetrag zeitanteilig für die Monate nach der Trennung zu gewähren ist, wenn die Einzelveranlagung gewählt wird und im Haushalt keine andere voll-jährige Person lebt (BFH-Urteil vom 28.10.2021, III R 17/20). Hinweis: Der Tenor des Urteils lautet: "Steuerpflichtige, die als Ehegatten nach §§ 26, 26a EStG einzeln zur Einkommensteuer veranlagt werden, können den Entlastungsbetrag für Alleinerziehende im Jahr der Trennung zeitanteilig in Anspruch nehmen …".

Daraus kann geschlossen werden, dass die zeitanteilige Gewährung nur bei Wahl der Einzelveranlagung in Betracht kommt. Schaut man sich aber das BFH-Urteil III R 57/20 vom gleichen Tage an (siehe oben), kann gefolgert werden, dass der zeitanteilige Entlastungsbetrag auch bei Wahl der Zusammenveranlagung im Trennungsjahr zu gewähren ist. Es wäre wünschenswert gewesen, wenn sich der BFH hier klarer ausgedrückt hätte.

(2022): Wie hoch ist der Entlastungsbetrag?

Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Um Kindergeld, den Kinderfreibetrag oder den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA) erhalten zu können, müssen die gleichen Voraussetzungen wie beim Kindergeld erfüllt sein. Für den Anspruch auf Kindergeld gibt es zwei verschiedene Rechtsgrundlagen:

- Steuerpflichtige Personen haben einen Anspruch auf Kindergeld nach dem Einkommensteuergesetz (§ 31 f. und § 62 ff. EStG).

- Nicht oder beschränkt steuerpflichtige Personen haben einen Anspruch nach dem Bundeskindergeldgesetz.

Wer als Deutscher seinen Wohnsitz oder seinen gewöhnlichen Aufenthalt in Deutschland hat, kann einen Antrag auf Kindergeld stellen. Das Gleiche gilt für Deutsche, die im Ausland leben, aber in Deutschland entweder unbeschränkt einkommensteuerpflichtig sind oder so behandelt werden, Ausländer, die in Deutschland leben, können Kindergeld beantragen, wenn sie eine unbefristete Aufenthaltserlaubnis haben.

Wichtig: Die Auszahlung von festgesetztem Kindergeld erfolgt rückwirkend nur für die letzten sechs Monate vor Beginn des Monats, in dem der Antrag auf Kindergeld eingegangen ist. Das Kindergeld wird also, selbst wenn es für ein ganzes Jahr rückwirkend festgesetzt wird, tatsächlich nur für die letzten sechs Monate ausgezahlt.

(2022): Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Was sind die Voraussetzungen für den Entlastungsbetrag?

Sie haben Anspruch auf den Entlastungsbetrag, wenn in Ihrem Haushalt mindestens ein minderjähriges oder volljähriges Kind lebt, für das Sie Anspruch auf Kindergeld bzw. den Kinderfreibetrag haben. Eine Zugehörigkeit zum Haushalt wird vom Finanzamt dann angenommen, wenn das Kind mit Haupt- oder Nebenwohnsitz in Ihrer Wohnung gemeldet ist.

Ist das Kind bei mehreren Personen gemeldet, steht der Entlastungsbetrag derjenigen Person zu, an die das Kindergeld ausgezahlt wird.

Der Freibetrag wird nur einmal berücksichtigt, auch wenn Sie mehrere Kinder haben. Ausnahme: Leben Sie von Ihrem Partner getrennt, können beide Parteien den Entlastungsbetrag erhalten, wenn jeweils mindestens ein Kind bei Vater oder Mutter wohnt und diesen jeweils das Kindergeld ausgezahlt wurde.

Alleinstehend bedeutet im Zusammenhang mit dem Entlastungsbetrag, dass Sie nicht die Voraussetzungen für die Anwendung des Splittingtarifs erfüllen.

Die Voraussetzungen für den Splittingtarif sind nicht erfüllt, wenn die Eltern nicht verheiratet waren oder im Steuerjahr zwar noch verheiratet waren, aber bereits seit dem Vorjahr dauernd getrennt leben. Eltern, die auch nur einen Tag im Jahr nicht dauernd getrennt lebten, haben demzufolge keinen Anspruch auf den Entlastungsbetrag (siehe aber unten zur aktuellen Rechtsprechung). Sie profitieren vom Entlastungsbetrag erstmalig in dem Jahr, das auf die Trennung folgt.

Außerdem dürfen Sie als alleinerziehende Person nicht in einer Haushaltsgemeinschaft mit einer anderen volljährigen Person leben. Es sei denn, dabei handelt es sich dabei um Kinder, für die Sie Kindergeld beziehen. Leben Sie mit einer anderen volljährigen Person in einem Haushalt, geht das Finanzamt davon aus, dass diese mit Ihnen gemeinsam wirtschaftet. Das gilt grundsätzlich dann, wenn Sie mit einem Partner zusammenwohnen, aber auch für Eltern, Großeltern oder Geschwister.

Bei reinen Wohngemeinschaften ohne gemeinsame Haushaltsführung bleibt der Anspruch auf Entlastungsbetrag erhalten. Dazu müssen Sie aber nachweisen können, dass Sie getrennt wirtschaften. Auch wenn die andere erwachsene Person nahezu mittellos ist und nichts zur Haushaltsführung beitragen kann, ist eine Ausnahme möglich. Dies gilt aber nicht für Lebenspartner.

Aktuelle Rechtssprechung

Aktuell hat der Bundesfinanzhof entschieden, dass auch zusammen veranlagte Ehegatten den Entlastungsbetrag für Alleinerziehende im Jahr der Eheschließung zeitanteilig in Anspruch nehmen können, sofern sie vor der Heirat nicht mit einer anderen volljährigen Person in einer Haushaltsgemeinschaft gelebt haben (BFH-Urteil vom 28.10.2021, III R 57/20).

Aktuell hat der Bundesfinanzhof zudem entschieden, dass im Trennungsjahr der Entlastungsbetrag zeitanteilig für die Monate nach der Trennung zu gewähren ist, wenn die Einzelveranlagung gewählt wird und im Haushalt keine andere voll-jährige Person lebt (BFH-Urteil vom 28.10.2021, III R 17/20). Hinweis: Der Tenor des Urteils lautet: "Steuerpflichtige, die als Ehegatten nach §§ 26, 26a EStG einzeln zur Einkommensteuer veranlagt werden, können den Entlastungsbetrag für Alleinerziehende im Jahr der Trennung zeitanteilig in Anspruch nehmen …".

Daraus kann geschlossen werden, dass die zeitanteilige Gewährung nur bei Wahl der Einzelveranlagung in Betracht kommt. Schaut man sich aber das BFH-Urteil III R 57/20 vom gleichen Tage an (siehe oben), kann gefolgert werden, dass der zeitanteilige Entlastungsbetrag auch bei Wahl der Zusammenveranlagung im Trennungsjahr zu gewähren ist. Es wäre wünschenswert gewesen, wenn sich der BFH hier klarer ausgedrückt hätte.

(2022): Was sind die Voraussetzungen für den Entlastungsbetrag?