Dieser Text bezieht sich auf die

. Die Version die für die

What tax allowances or considerations apply for children with disabilities?

Child benefit, child allowance and BEA allowance

You can receive child benefit indefinitely for your disabled child beyond the age of 18 or 25, and use the child allowance and the allowance for childcare, education or training needs (BEA allowance) if your child's disability occurred before the age of 25. At the same time, you are also entitled to further tax benefits linked to child benefit for disabled children, e.g. child allowance for pension allowance.

Disability allowance

Depending on the degree of disability, each disabled person is entitled to a disability allowance, which covers all ongoing, typical additional expenses directly related to the disability. This amount ranges from 384 to 7,400 Euro.

Tip: Parents can have the child's allowance transferred to them if their child has no taxable income.

Care allowance

In addition to the disability allowance, you can claim the care allowance. The allowance is granted directly to the caring parents. From 2021, the care allowance for home care will be doubled for care level 4 or 5, and a new allowance will be introduced for care levels 2 and 3. The allowance amounts to

- for care level 2: 600 Euro

- for care level 3: 1.100 Euro

- for care level 4 or 5 or helplessness: 1.800 Euro

Tip: The care allowance is an annual allowance. You will receive it in full even if you have not cared for your disabled child for the entire year. This may be the case, for example, if your child is accommodated in a home during the week.

Extraordinary expenses

Costs arising from your child's disability, e.g. accommodation in a home or costs for an outpatient care service, can be deducted as extraordinary expenses in the tax return.

Tip: This is worthwhile if the costs are much higher than the disability and care allowance, as you must forgo the allowance when deducting the costs as extraordinary expenses.

Childcare costs

Parents can deduct up to two-thirds of their childcare costs, up to a maximum of 4,000 Euro per child, as special expenses. This also applies to non-disabled children up to the age of 14. For disabled children, you can also claim childcare costs beyond this. Proof is usually provided by the disability card, the notice from the pension office, the pension notice or a medical certificate. The disability must have occurred before the age of 25.

Tip

If the family benefits office rejects your application, but you believe you are entitled to child benefit, you should lodge an appeal within the legally prescribed period. The decision of the family benefits office will then be reviewed again.

(2022): What tax allowances or considerations apply for children with disabilities?

When will I receive child benefit and allowances for my child?

To receive child benefit, the child allowance or the allowance for childcare, education or training needs (BEA), the same conditions as for child benefit must be met. There are two different legal bases for entitlement to child benefit:

- Taxpayers are entitled to child benefit under the Income Tax Act (§ 31 f. and § 62 ff. EStG).

- Persons who are not or only partially subject to tax are entitled under the Federal Child Benefit Act.

Anyone who is German and has their residence or usual place of abode in Germany can apply for child benefit. The same applies to Germans living abroad who are either fully liable to income tax in Germany or are treated as such. Foreigners living in Germany can apply for child benefit if they have a permanent residence permit.

Important: Child benefit that has been approved is paid retroactively only for the last six months before the beginning of the month in which the application for child benefit was received. Therefore, even if child benefit is approved retroactively for a whole year, it is actually only paid for the last six months.

(2022): When will I receive child benefit and allowances for my child?

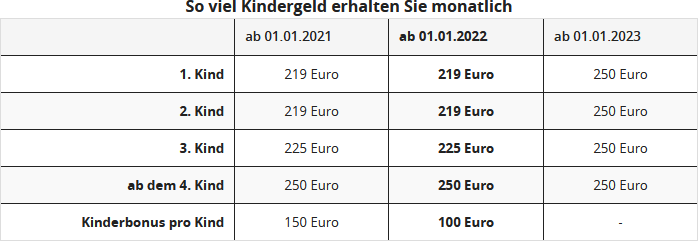

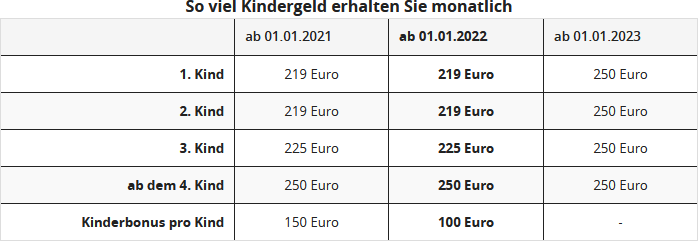

Families received a 100 Euro child bonus per child in 2022

With the "Tax Relief Act 2022", a one-off child bonus of 100 Euro was paid in July 2022 in addition to child benefit for each child.

- There is an entitlement to the child bonus 2022 for each child for whom there is an entitlement to child benefit in July 2022. Children for whom there is no entitlement to child benefit in July 2022 are also considered if there is an entitlement to child benefit for them in another month of 2022.

- The child bonus is offset against the child allowance. This means that families with high incomes, for whom the tax advantage from the child allowance is higher than the child benefit, do not benefit from it. The bonus is taken into account together with the child benefit in the comparative calculation to be carried out as part of the income tax assessment in accordance with § 31 sentence 4 EStG. In this so-called favourable assessment, it is checked whether child benefit and child bonus or the relief from the child and care allowance have a more favourable effect. The higher the income, the more favourable the allowances for children are. In these cases, the child bonus is effectively reduced by the gradually increasing taxation.

- The child bonus is granted independently of subsistence-level social benefits. The one-off payment is not considered as income for social benefits whose payment depends on other income ("Act on the Non-Credit and Non-Consideration of the Child Bonus" of 2.3.2009, which still applies).

- Otherwise, all regulations that apply to the - monthly paid - child benefit also apply to the one-off payment. For example, the one-off payment can only be paid to one beneficiary per child. A written notice of amendment may be waived for the determination of the one-off payment.

(2022): Families received a 100 Euro child bonus per child in 2022

Do I receive the same amount of child benefit for all children?

If you have more than one child, you do not receive the same amount of child benefit for each child. The entitlement to child benefit is as follows:

Child benefit is paid for children up to the age of 18. The child's income is irrelevant.

The entitlement continues for children over 18 until their 25th birthday, as long as they are in education or doing voluntary service. Child benefit is paid by the family offices of the Federal Employment Agency. Public sector employees or pension recipients receive the money from their employers.

Tipp

A child for whom you do not receive child benefit yourself can be counted as a so-called Zählkind to increase the child benefit entitlement for your other children. For example: A couple has three children together, and the husband also has a child from a previous relationship. The child lives with their biological mother, who also receives child benefit.

If the second wife now names her husband as the beneficiary, his first child can be counted as a Zählkind. The couple will not receive child benefit for this child, but the other children will be counted as the second, third, and fourth child. Over the year, the family receives 372 Euro more in child benefit.

Note: The Federal Fiscal Court has ruled on so-called Zählkinder in the context of non-marital partnerships as follows: If the parents of a joint child live together in a non-marital partnership and two older children from another relationship of one parent are also living in their household, the other parent does not receive the increased child benefit amount for a third child according to § 66 (1) EStG for the joint child (BFH ruling of 25.4.2018, III R 24/17).

(2022): Do I receive the same amount of child benefit for all children?

Who is entitled to child benefit and tax allowances?

Child benefit is not income-dependent and is paid if there is an entitlement. One requirement is the child's age, the other is the so-called child relationship.

A child relationship generally exists for children who are directly related to you. These are primarily your biological children, whether born in or out of wedlock. Adopted children are also directly related to you. A child relationship also exists for a foster child if they live in your household and you have a permanent supervisory, care, and educational relationship with them. The custody and care relationship with the biological parents must no longer exist. Occasional visits from the biological parents are harmless.

Child benefit is also paid if you have taken in a stepchild or grandchild in your household. In these cases, however, there is no child relationship in the sense of tax law. Therefore, step- or grandparents are not automatically entitled to a child allowance, but only if the biological parents transfer the child allowances to the new guardians.

They can then also benefit from other tax advantages, such as the training allowance. This can be useful if the biological parents pay little or no tax themselves, for example, because they are still studying.

Until the child's 18th birthday, no further requirements need to be met for entitlement to child benefit and allowances other than the existing child relationship. From the child's 18th birthday, child benefit is only available for children who are in education or doing voluntary service. Child benefit may also be considered for unemployed children.

(2022): Who is entitled to child benefit and tax allowances?

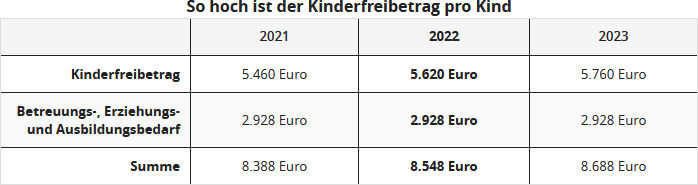

What is the child allowance?

Child benefit and child allowance are tax reliefs for expenses incurred by parents due to their children. The entitlement to child benefit exists automatically from birth but must be applied for in writing. It is not the children who are entitled to the child benefit, as is often assumed, but the parents or guardians responsible for the child's welfare.

Child Benefit

Child benefit is a monthly payment that parents usually receive from the family benefits office. Child benefit is not taxable. The amount of child benefit depends on the number of children.

Child Allowance

In contrast to child benefit, the child allowance is not paid out. The allowance is deducted from the taxable income, thereby reducing the income tax. The child benefit already paid monthly is an advance payment on the child allowance. In 2022, the child allowance is 5.620 Euro for jointly assessed parents, otherwise 2.810 Euro per parent. The BEA allowance (for care, education, and training needs) is 2.928 Euro.

Child benefit and child allowance are linked. The tax office automatically determines which is more favourable for the taxpayer at the end of a tax year through a favourable assessment.

Entitlement to Child Allowance or Child Benefit

Parents are entitled to the child allowance from the birth of the child until the

- 18th birthday.

- 25th birthday if the child is still in education or training or doing voluntary service.

If the child is disabled and unable to support themselves, the entitlement to child benefit or child allowance is unlimited.

(2022): What is the child allowance?

What impact does my child's stay abroad have on the child allowance?

The child allowance and the BEA allowance (allowance for care, education or training needs) are both independent of your child's place of residence. However, you as a parent must be fully liable to income tax in Germany.

However, the place of residence of the child is decisive for the amount of the child allowance, as the allowance is reduced by one, two or three quarters depending on the country. To assess the local cost of living, the Federal Ministry of Finance issues a country group classification.

The country group classification is relevant whenever children are abroad and affects

- the child allowance,

- the BEA allowance (for care, education and training),

- the amount of the training allowance,

- the calculation of childcare costs.

Short-term stays abroad, such as holidays, do not lead to a reduction. This also applies to temporary stays, such as for vocational training.

Note: You are also entitled to child benefit for children living in an EU or EEA country, unless benefits comparable to German child benefit are already being paid abroad. Double funding is to be excluded. The prerequisite is that the child is fundamentally to be taken into account, i.e. is of compulsory school age or, for example, is studying and has not yet reached the age of 25.

If the child is staying outside the EU or EEA for training purposes, another important condition applies: To receive child benefit, the place of residence or at least the usual place of residence must (continue to) be in Germany. In simple terms: if a child lives permanently in a third country outside the EU and EEA, such as the USA, there is no entitlement to child benefit in Germany. Child benefit is only paid if the child stays in Germany at least temporarily and actually maintains their residence in Germany.

The Federal Fiscal Court has recently ruled as follows: If a minor child who initially lived in Germany stays outside the EU and EEA for more than a year for training purposes, they retain their residence in Germany in the home of one or both parents only if,

o they have rooms suitable for permanent living in this home,

o they can objectively use them at any time, and

o actually use them with a certain regularity.

In general, the residence in Germany is only maintained if the child actually uses this home for at least the majority of the training-free periods, i.e. school or semester holidays (BFH ruling of 28.4.2022, III R 12/20). In the case in question, a child lived for more than a year in a third country with their grandparents to learn the Arabic language at school. The BFH did not make a final decision but referred the case back to the lower court. This court must now make findings on the existence of a residence in Germany, as the investigation of the facts was incomplete.

Tip

For the retention of a residence in Germany at the parents' home during multi-year stays abroad, only short visits, usually based on the parent-child relationship, are regularly not sufficient. Lack of financial means for the child's home visits cannot compensate for the lack of significant stays in Germany during training-free periods (BFH ruling of 25.9.2014, III R 10/14). The BFH judges do point out that all circumstances of the individual case must be considered when determining whether the residence in Germany has been maintained. However, in the end, it will be important whether the child travelled home during the holidays and spent the holidays mostly with the parents. Parents should definitely take precautions with their child to provide evidence, such as keeping train and flight tickets, making copies of the passport, presenting study plans, etc.

Tip

The residence at the parents' home is only given up after the first year of study if a study abroad, initially planned for only one year, is extended (Lower Saxony Fiscal Court, ruling of 7.1.2020, 5 K 168/17). This ruling is not yet legally binding. The BFH must clarify whether hospital stays in Germany count when determining whether a child studying abroad has maintained their residence in Germany (case no. at the BFH: III R 11/21).

Tip

For the sake of good order, it should be noted that there are special features regarding child benefit in connection with countries with which a social security agreement exists (e.g. Turkey).

(2022): What impact does my child's stay abroad have on the child allowance?

Which costs cannot be deducted as school fees?

Not all costs can be claimed for tax purposes. For example, if your child attends a boarding school, the expenses for accommodation, care and meals for your child must be deducted. School clothing and travel to school are also not tax-deductible as school fees.

The same applies to learning materials, as well as school books or computers that you purchase yourself. Costs for additional courses or school trips cannot be included in the tax return either.

Finally, costs for individual private tuition, music schools, sports clubs, holiday courses and tutoring are not deductible.

(2022): Which costs cannot be deducted as school fees?