Dyskryminacja: odszkodowanie od pracodawcy całkowicie wolne od podatku

Według ustawy o ogólnym równym traktowaniu (AGG) dyskryminacja ze względu na rasę lub pochodzenie etniczne, płeć, religię lub światopogląd, niepełnosprawność, wiek lub tożsamość seksualną jest zabroniona (§ 1 AGG). W przypadku naruszenia zakazu dyskryminacji pracodawca jest zobowiązany do naprawienia powstałej szkody. Osoba poszkodowana może żądać odpowiedniego odszkodowania pieniężnego (§ 15 ust. 2 AGG). Pytanie dotyczy tego, jak takie odszkodowanie powinno być traktowane podatkowo. Obecnie Sąd Finansowy w Nadrenii-Palatynacie orzekł, że odszkodowanie, które pracodawca musi zapłacić pracownikowi z powodu dyskryminacji, mobbingu lub molestowania seksualnego, jest wolne od podatku i nie stanowi opodatkowanego wynagrodzenia. Dotyczy to również sytuacji, gdy pracodawca zaprzeczył zarzutom dyskryminacji i zgodził się na zapłatę jedynie w ramach ugody sądowej. Zwolnienie z podatku oznacza, że płatność nie podlega ubezpieczeniom społecznym (FG Rheinland-Pfalz z 21.3.2017, 5 K 1594/14).

Przypadek: Pracownica wniosła pozew o ochronę przed wypowiedzeniem przeciwko zwykłemu wypowiedzeniu umowy o pracę "z powodów osobistych", w którym domagała się również odszkodowania z powodu dyskryminacji ze względu na niepełnosprawność. Kilka tygodni przed wypowiedzeniem Urząd ds. Społecznych stwierdził niepełnosprawność w wysokości 30%.

Przed Sądem Pracy w Kaiserslautern pracownica i jej pracodawca zawarli ugodę, w której uzgodniono "odszkodowanie zgodnie z § 15 AGG" w wysokości 10.000 Euro i polubownie zakończono stosunek pracy. Urząd skarbowy chciał traktować odszkodowanie jako opodatkowane wynagrodzenie.

Zdaniem sędziów finansowych z ugody zawartej przed sądem pracy wynika, że płatność nie była rekompensatą za poniesione szkody materialne w rozumieniu § 15 ust. 1 AGG (np. utracone wynagrodzenie), lecz rekompensatą za szkody niematerialne w rozumieniu § 15 ust. 2 AGG z powodu dyskryminacji powódki jako osoby niepełnosprawnej. Takie odszkodowanie jest wolne od podatku i nie kwalifikuje się jako wynagrodzenie. Pracodawca powódki zaprzeczył dyskryminacji.

W ramach ugody był jednak gotów zapłacić odszkodowanie z powodu (tylko) domniemanej dyskryminacji. Takie dochody nie mają charakteru wynagrodzenia i są zatem wolne od podatku.

SteuerGo

Odszkodowanie jest nie tylko wolne od podatku i składek na ubezpieczenia społeczne, ale także nie jest uwzględniane w klauzuli progresji, co oznacza, że nie prowadzi do wyższego opodatkowania pozostałych dochodów.

Altersdiskriminierende Besoldung?

Federalny Sąd Administracyjny właśnie przyznał młodym urzędnikom odszkodowanie z powodu dyskryminacji ze względu na wiek, ponieważ ich wynagrodzenie naruszało zakaz dyskryminacji ze względu na wiek. Sąd wywiódł prawo do odszkodowania z § 15 ust. 2 AGG (orzeczenia BVerwG z 6.4.2017, 2 C 11.16 i 2 C 12.16). Zasady wynagrodzenia dyskryminowały młodszych urzędników wyłącznie ze względu na ich wiek (orzeczenie ETS z 19.6.2014, C-501/12).

Dyskryminacja: odszkodowanie od pracodawcy całkowicie wolne od podatku

Nie ma już kart podatkowych?

Nie. Od 2010 roku nie są już wysyłane nowe karty podatkowe, ponieważ ustawodawca zdecydował o przejściu na elektroniczny system podatkowy. Ma to na celu uproszczenie komunikacji między obywatelami a urzędem skarbowym.

Od 2013 roku wszystkie dane, których pracodawca potrzebuje do miesięcznego potrącenia podatku od wynagrodzenia, a które wcześniej znajdowały się na papierowej karcie podatkowej, są udostępniane w bazie danych administracji skarbowej do pobrania przez pracodawcę. Dane te są określane jako Elektroniczne Cechy Potrącenia Podatku od Wynagrodzenia (ELStAM):

- Klasa podatkowa,

- Współczynnik w klasie podatkowej IV,

- Stan cywilny,

- Przynależność religijna,

- Przynależność religijna małżonka,

- Liczba ulg na dzieci,

- Kwota ryczałtowa dla osób niepełnosprawnych / pozostałych przy życiu,

- Ulga podatkowa (na wysokie koszty uzyskania przychodu, wydatki specjalne i nadzwyczajne obciążenia),

- Kwota wolna i dodana dla osób o niskich dochodach.

Nie ma już kart podatkowych?

Co to jest elektroniczne zaświadczenie o podatku od wynagrodzenia i jak je otrzymać?

Otrzymasz zaświadczenie o podatku od wynagrodzenia od swojego pracodawcy pod koniec roku. Zaświadczenie o podatku od wynagrodzenia jest zazwyczaj przekazywane wraz z pierwszym odcinkiem wypłaty w styczniu lub lutym.

Jeśli nie otrzymałeś zaświadczenia o podatku od wynagrodzenia, poproś o nie swojego pracodawcę. Nie musisz dołączać tego zaświadczenia do zeznania podatkowego, ponieważ dane zostały już elektronicznie przekazane do urzędu skarbowego, co jest zaznaczone w górnej części Twojego zaświadczenia o podatku od wynagrodzenia.

Jeśli Twój pracodawca dokonuje rozliczeń płacowych dla swoich pracowników maszynowo, musi wystawić elektroniczne zaświadczenie o podatku od wynagrodzenia. Zawarte w nim dane musi jednak bezpośrednio przekazać do urzędu skarbowego. Zaświadczenie o podatku od wynagrodzenia zawiera Twoje elektroniczne cechy odliczenia podatku od wynagrodzenia, które były podstawą miesięcznego odliczenia podatku od wynagrodzenia.

Co to jest elektroniczne zaświadczenie o podatku od wynagrodzenia i jak je otrzymać?

Jak wprowadzić zaświadczenia o podatku od wynagrodzenia od jednego lub kilku pracodawców?

Jeśli masz kilku pracodawców, na przykład w przypadku pracy dodatkowej, otrzymałeś również kilka rozliczeń. Kliknij w takim przypadku na „Angaben zu einer weiteren Lohnsteuerbescheinigung erfassen“. Następnie w nowo wyświetlonym formularzu możesz wprowadzić nazwę kolejnego pracodawcy. Dzięki temu różne miejsca pracy pozostaną przejrzyste w Twoim zeznaniu podatkowym.

Za pomocą ikony kosza na śmieci po prawej stronie obok nazwy pracodawcy możesz również usunąć zatrudnienie z zeznania podatkowego i całkowicie je usunąć.

Haben Sie einen Nebenjob auf geringfügiger Basis?

Jeśli pracodawca opodatkowuje minijob ryczałtem, nie trzeba wpisywać dochodów do zeznania podatkowego. W takim przypadku nie można jednak ubiegać się o koszty uzyskania przychodu ani ryczałt dla pracowników za pracę dodatkową.

Jeśli jest to minijob, w przypadku którego wyraziłeś zgodę pracodawcy na potrącenie podatku od wynagrodzenia lub udostępniłeś swoje elektroniczne cechy potrącenia podatku od wynagrodzenia (ELStAM), musisz również wpisać te dane w zeznaniu podatkowym.

Jak wprowadzić zaświadczenia o podatku od wynagrodzenia od jednego lub kilku pracodawców?

Was sind Versorgungsbezüge?

Versorgungsbezüge spielen in der Einkommensteuer eine besondere Rolle. Viele Menschen erhalten im Ruhestand Bezüge, die nicht aus der gesetzlichen Rentenversicherung stammen – beispielsweise eine Pension oder eine Betriebsrente. Aber was genau sind Versorgungsbezüge, wie werden sie besteuert und was ist mit dem sogenannten Versorgungsfreibetrag gemeint? In diesem Artikel erklären wir Ihnen die wichtigsten Punkte verständlich und kompakt.

Was sind Versorgungsbezüge?

Versorgungsbezüge sind regelmäßige Zahlungen, die Sie nach dem Ende eines aktiven Arbeitsverhältnisses erhalten – also eine Art "Ersatz" für Arbeitslohn. Sie werden meist vom ehemaligen Arbeitgeber oder einer Versorgungseinrichtung gezahlt und zählen steuerlich zu den Einkünften aus nichtselbständiger Arbeit.

Typische Beispiele für Versorgungsbezüge:

- Pensionen von Beamten

- Werksrenten oder Betriebsrenten

- Übergangsgelder bei vorzeitigem Ruhestand

- Witwen- oder Witwerrenten vom früheren Arbeitgeber

Wichtig: Versorgungsbezüge sind nicht mit der gesetzlichen Rente zu verwechseln. Die gesetzliche Altersrente fällt unter die „sonstigen Einkünfte“ und wird bei den Renteneinkünften erklärt. Versorgungsbezüge hingegen gehören zu den Einkünften als Arbeitnehmer.

Wie werden Versorgungsbezüge besteuert?

Versorgungsbezüge unterliegen grundsätzlich der Einkommensteuer. Allerdings wird nicht der gesamte Betrag versteuert – es gibt steuerliche Vergünstigungen in Form von Freibeträgen.

Versorgungsfreibetrag

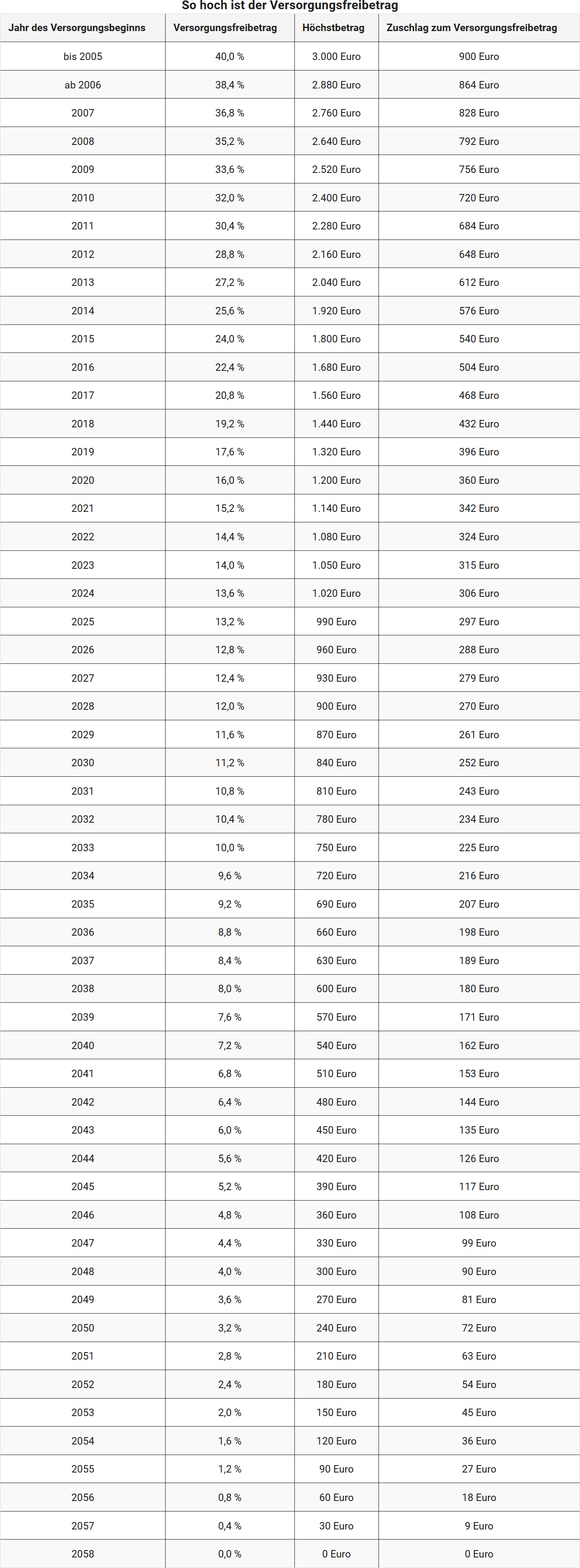

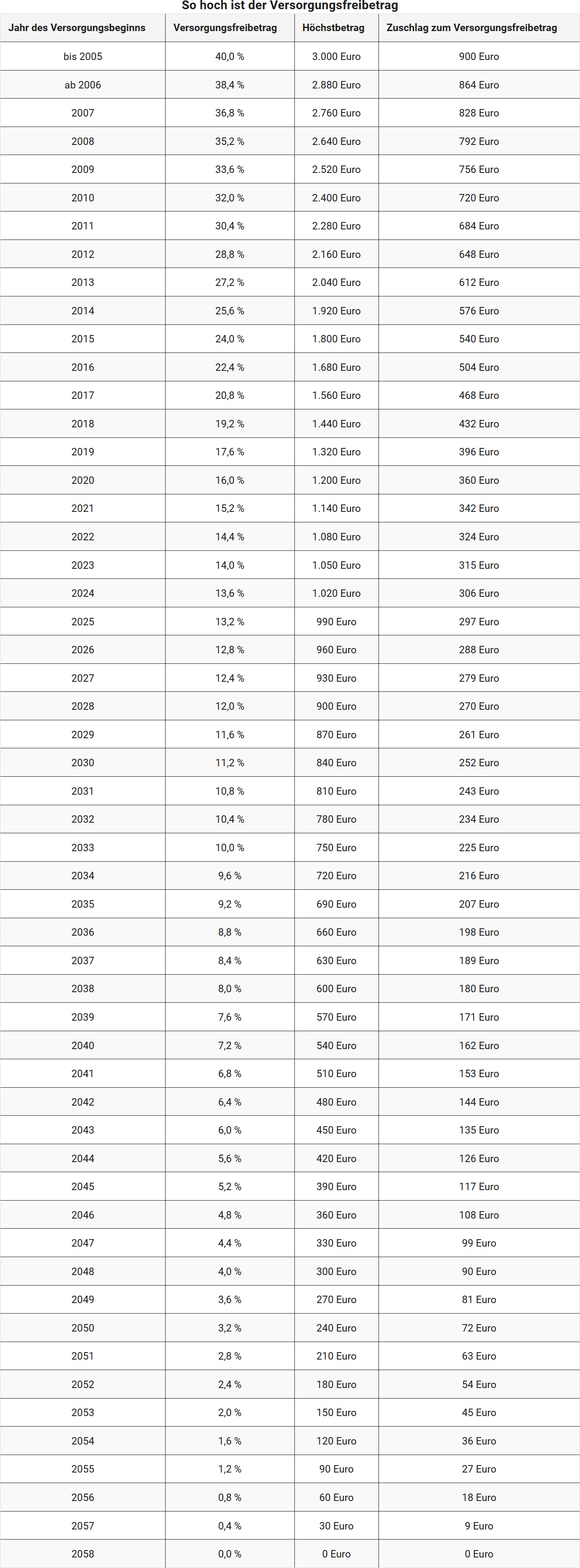

Der Staat gewährt einen bestimmten Anteil der Versorgungsbezüge steuerfrei – das ist der Versorgungsfreibetrag. Seine Höhe hängt davon ab, in welchem Jahr Sie erstmals Versorgungsbezüge erhalten haben.

Für alle, die im Jahr 2025 zum ersten Mal Versorgungsbezüge erhalten, gilt Folgendes:

- 13,6 Prozent der jährlichen Versorgungsbezüge bleiben steuerfrei,

- jedoch maximal 1.020 Euro.

Zuschlag zum Versorgungsfreibetrag

Zusätzlich zum prozentualen Freibetrag wird ein fester Zuschlag gewährt. Für den Erstbezug im Jahr 2025 beträgt dieser 306 Euro jährlich.

Der Freibetrag bleibt dauerhaft festgeschrieben, solange die Bezüge weiter gezahlt werden. Er wird jedoch nur einmal gewährt, und zwar für den zuerst bezogenen Versorgungsbezug.

Mehrere Versorgungsbezüge – was ist zu beachten?

Wenn Sie mehrere Versorgungsbezüge erhalten, zum Beispiel eine Pension und zusätzlich eine Betriebsrente, müssen Sie alle Bezüge vollständig in der Steuererklärung angeben. Dabei ist wichtig:

- Der Versorgungsfreibetrag samt Zusatzbetrag wird nur einmal gewährt, und zwar für den zuerst zugeflossenen Versorgungsbezug.

- Weitere Versorgungsbezüge sind voll steuerpflichtig, es sei denn, es handelt sich um Bezüge mit eigenem Anspruch, etwa aus einem anderen Arbeitsverhältnis.

Tipp: Prüfen Sie in Ihrer elektronischen Lohnsteuerbescheinigung, wie viele Versorgungsbezüge dort angegeben sind. Arbeitgeber oder Versorgungseinrichtungen melden die Beträge mit einem speziellen Kennzeichen für das Finanzamt.

Besonderheiten bei Hinterbliebenenversorgung

Auch Hinterbliebene, wie Witwen oder Witwer, können Versorgungsbezüge erhalten – etwa in Form einer Hinterbliebenenpension vom früheren Arbeitgeber des Verstorbenen.

Für diese Versorgungsbezüge gelten grundsätzlich die gleichen steuerlichen Regeln, einschließlich des Versorgungsfreibetrags und des Zuschlags. Allerdings wird der Freibetrag unter Umständen anteilig gekürzt, etwa wenn der ursprüngliche Empfänger diesen Freibetrag bereits ausgeschöpft hatte.

Wichtig: Erhalten Sie eine gesetzliche Hinterbliebenenrente (z. B. von der Deutschen Rentenversicherung), handelt es sich nicht um einen Versorgungsbezug. In diesem Fall müssen Sie die Rente in der Anlage R erklären.

Beispiel: So funktioniert die Besteuerung

Frau Meier geht im Januar 2025 in den Ruhestand und erhält eine Beamtenpension in Höhe von 30.000 Euro jährlich. Da sie im Jahr 2025 erstmals Versorgungsbezüge bezieht, gelten folgende Freibeträge:

- Versorgungsfreibetrag: 13,6 Prozent von 30.000 Euro = 4.080 Euro

- Zusatzbetrag: 306 Euro

- Gesamter Freibetrag: 4.080 Euro + 306 Euro = 4.386 Euro

Der steuerpflichtige Teil der Bezüge beträgt: 30.000 Euro – 4.386 Euro = 25.614 Euro

Diesen Betrag muss Frau Meier in der Steuererklärung (Anlage N) angeben. Das Finanzamt berücksichtigt den Freibetrag automatisch, sofern die Lohnsteuerbescheinigung korrekt ausgefüllt wurde.

Fazit

Versorgungsbezüge sind steuerlich begünstigt – aber nur zum Teil. Durch den Versorgungsfreibetrag und den Zusatzbetrag wird ein Teil der Bezüge steuerfrei gestellt, der Rest ist regulär steuerpflichtig. Wer mehrere Versorgungsbezüge erhält oder eine Hinterbliebenenpension bekommt, sollte genau hinschauen, wie viel tatsächlich zu versteuern ist. Mit einer vollständigen und korrekten Angabe in der Steuererklärung vermeiden Sie Rückfragen und profitieren von den möglichen Freibeträgen.

Was sind Versorgungsbezüge?

Co to jest wynagrodzenie za pracę wieloletnią?

Dopłata lub zaliczka za pracę wieloletnią (np. odprawy) może być w roku wypłaty opodatkowana według obniżonej stawki metodą jednej piątej. Decydujące jest, że praca obejmuje dwa lata kalendarzowe.

Dzięki tzw. regule jednej piątej nadzwyczajne dochody są objęte ulgą w niemieckim prawie podatkowym (§ 34 EStG). Dochody te, zwane "dochodami objętymi ulgą taryfową", to dochody uzyskane w ciągu kilku lat, ale zrealizowane i opodatkowane w jednym roku

Co to jest wynagrodzenie za pracę wieloletnią?

Sind meine Versorgungsbezüge steuerpflichtig?

Ja, Ihre Versorgungsbezüge sind in der Regel steuerpflichtig. Sie zählen nach dem Einkommensteuergesetz zu den Einkünften aus nichtselbständiger Arbeit und unterliegen dem Lohnsteuerabzugsverfahren. Das bedeutet: Bereits bei der Auszahlung wird automatisch Lohnsteuer einbehalten.

Was zählt zu den Versorgungsbezügen?

Zu den Versorgungsbezügen gehören insbesondere:

- Ruhegehalt (z. B. Beamtenpension)

- Witwen- oder Witwergeld

- Waisengeld

- Unterhaltsbeiträge

- Gleichartige Leistungen

Wie funktioniert die Besteuerung?

Die Besteuerung von Versorgungsbezügen erfolgt grundsätzlich wie bei einem regulären Arbeitsverhältnis. Seit 2013 ruft die auszahlende Stelle (z. B. Pensionsstelle) Ihre elektronischen Lohnsteuerabzugsmerkmale (ELStAM) bei der Finanzverwaltung ab – anhand Ihrer steuerlichen Identifikationsnummer und Ihres Geburtsdatums.

Allerdings gibt es einen wichtigen Unterschied: Für Versorgungsbezüge wird ein Versorgungsfreibetrag gewährt. Dieser mindert die steuerpflichtigen Einkünfte.

Was ist der Versorgungsfreibetrag?

Der Versorgungsfreibetrag ist ein jährlich festgelegter steuerfreier Anteil Ihrer Versorgungsbezüge. Zusätzlich wird ein fester Zuschlag zum Versorgungsfreibetrag gewährt. Die Höhe dieser Freibeträge hängt davon ab, in welchem Jahr Sie erstmals Versorgungsbezüge erhalten.

Mit Inkrafttreten des Alterseinkünftegesetzes (AltEinkG) am 01. Januar 2005 wird schrittweise auf eine sogenannte nachgelagerte Besteuerung umgestellt. Das bedeutet: Statt der Beiträge zur Altersvorsorge werden nun zunehmend die späteren Leistungen – also Versorgungsbezüge und Renten – besteuert.

Die Übergangsphase dauert bis zum Jahr 2040. Danach werden Beamtenpensionen und Renten steuerlich vollständig gleich behandelt – der Versorgungsfreibetrag entfällt ab dann vollständig.

Wie entwickeln sich die Freibeträge?

Der Versorgungsfreibetrag und der Zuschlag sinken jedes Jahr für neue Versorgungsempfänger. Wer also erst später in Pension geht, erhält einen geringeren Freibetrag. Ab dem Jahr 2040 wird kein Versorgungsfreibetrag mehr gewährt.

Entscheidend ist das Jahr des erstmaligen Versorgungsbezugs. Daraus ergeben sich:

- der anzuwendende Prozentsatz,

- der Höchstbetrag des Versorgungsfreibetrags sowie

- der Zuschlag zum Versorgungsfreibetrag.

Diese Werte sind in der Tabelle zu § 19 Abs. 2 Einkommensteuergesetz (EStG) geregelt.

Gilt der Freibetrag dauerhaft?

Ja. Der einmal ermittelte Versorgungsfreibetrag und der Zuschlag gelten lebenslang – unabhängig davon, ob sich die Höhe Ihrer Versorgungsbezüge durch regelmäßige Anpassungen verändert.

Wann wird der Freibetrag neu berechnet?

Nur wenn sich Ihre Versorgungsbezüge durch Anrechnung, Ruhen, Kürzung oder Erhöhung (z. B. durch gesetzliche Vorschriften) verändern, muss der Freibetrag neu berechnet werden.

In dem Kalenderjahr, in dem sich der Versorgungsbezug ändert, gelten dann die höchsten Freibeträge, die nach § 19 EStG möglich sind.

Wie hoch ist die Werbungskostenpauschale?

Für Versorgungsbezüge gilt – wie auch bei Renten – eine Werbungskostenpauschale von 102 Euro jährlich, die automatisch berücksichtigt wird. Nur wenn Sie höhere beruflich bedingte Ausgaben nachweisen können, lohnt sich ein Einzelnachweis.

Sind meine Versorgungsbezüge steuerpflichtig?

Abfindung und Fünftelregelung: Wann gilt die ermäßigte Besteuerung?

Bei einer vorzeitigen Beendigung des Arbeitsverhältnisses erhalten Arbeitnehmer häufig eine Abfindung. Seit 2006 unterliegt diese nicht mehr einem Steuerfreibetrag, kann jedoch weiterhin ermäßigt nach der sogenannten Fünftelregelung (§ 34 EStG) besteuert werden – unter bestimmten Voraussetzungen.

Voraussetzungen für die Anwendung der Fünftelregelung

Damit die ermäßigte Besteuerung greift, müssen folgende Bedingungen erfüllt sein:

- Die Abfindung wird zusammengeballt in einem Kalenderjahr ausgezahlt.

- Das Jahreseinkommen mit Abfindung muss höher sein als das Einkommen, das bei ungestörter Fortsetzung des Arbeitsverhältnisses erzielt worden wäre.

Ziel dieser Regelung ist es, die Progressionswirkung des Einkommensteuertarifs abzumildern, wenn durch die Abfindung außergewöhnlich hohe Einkünfte in einem Jahr entstehen.

Kein Steuervorteil bei niedriger Abfindung

Die Fünftelregelung greift nicht automatisch. Dies zeigt ein Urteil des Bundesfinanzhofs vom 8. April 2014 (Az. IX R 33/13):

Bei einem Bruttogehalt im Vorjahr von rund 140.000 Euro und einer Abfindung von 43.000 Euro liegt keine „zusammengeballte“ Einkünfteerhöhung vor.

→ Die Fünftelregelung ist nicht anwendbar.

Begründung: Das Einkommen im Abfindungsjahr war nicht höher als bei regulärer Fortführung des Arbeitsverhältnisses. Es entstand daher kein progressionsbedingter steuerlicher Nachteil.

Vergleichsberechnung: „Ist-Größe“ vs. „Soll-Größe“

Ob die Fünftelregelung anwendbar ist, wird durch eine Vergleichsrechnung geprüft:

- Ist-Größe: Tatsächliches Einkommen im Jahr der Abfindung (inkl. Abfindung)

- Soll-Größe: Fiktives Einkommen bei regulärer Beschäftigung bis Jahresende (z. B. auf Basis des Vorjahreseinkommens)

Hinweis:

Übersteigt die Abfindung nicht die entgehenden Einnahmen bis Jahresende, können ggf. weitere Einnahmen berücksichtigt werden, die ohne Beendigung des Arbeitsverhältnisses nicht angefallen wären – z. B. Arbeitslosengeld.

Beispiel:

Herr M. beendete sein Arbeitsverhältnis im Juni 2025 und erhielt eine Abfindung in Höhe von 35.000 Euro. Sein reguläres Jahreseinkommen hätte 70.000 Euro betragen.

Im Abfindungsjahr erzielt er nur 25.000 Euro Arbeitslohn sowie die Abfindung. Das Gesamteinkommen liegt bei 60.000 Euro – und damit unter dem Einkommen bei ungestörter Weiterarbeit.

Die Fünftelregelung kann nicht angewendet werden, da kein Progressionsnachteil entsteht.

Abfindung und Fünftelregelung: Wann gilt die ermäßigte Besteuerung?

Eigene Kündigung: Unterliegt die Abfindung der Fünftelregelung?

Die Beendigung eines Arbeitsverhältnisses ist oft mit einer Abfindung verbunden – besonders wenn der Arbeitgeber kündigt. Diese Abfindung kann steuerlich begünstigt sein, nämlich durch die sogenannte Fünftelregelung. Doch was gilt, wenn Sie selbst kündigen oder ein Aufhebungsvertrag auf Ihre Initiative zurückgeht?

Was ist die Fünftelregelung?

Die Fünftelregelung (§ 34 EStG) ist eine steuerliche Vergünstigung für außerordentliche Einkünfte, zu denen auch Abfindungen zählen (§ 24 Nr. 1a EStG). Sie führt dazu, dass diese Einkünfte ermäßigt besteuert werden, um eine zu hohe Steuerbelastung durch die Einmalzahlung zu vermeiden.

Voraussetzungen für die Steuervergünstigung

Damit die Fünftelregelung angewendet werden kann, muss die Abfindung im Zusammenhang mit einem außergewöhnlichen Ereignis stehen – typischerweise die Kündigung durch den Arbeitgeber oder eine einvernehmliche Lösung unter Druck oder Konfliktlage.

Keine Steuervergünstigung bei freiwilliger Eigenkündigung

Wichtig: Kündigen Sie ohne äußeren Druck oder ohne Anstoß durch den Arbeitgeber, wird die Steuervergünstigung nicht gewährt.

Dies gilt insbesondere, wenn Sie aus freien Stücken kündigen, ohne dass ein Konflikt oder eine wirtschaftliche Notlage vorliegt.

Ausnahme: Aufhebungsvertrag in Konfliktsituation

Das Finanzgericht Münster hat jedoch entschieden, dass eine Steuervergünstigung auch dann möglich ist, wenn der Arbeitnehmer selbst den Aufhebungsvertrag initiiert, aber unter Druck handelt:

- In dem entschiedenen Fall befand sich der Arbeitnehmer in einem Konflikt mit dem Arbeitgeber über seine Höhergruppierung.

- Er schlug den Aufhebungsvertrag selbst vor, handelte aber zur Vermeidung weiterer Auseinandersetzungen.

- Das Gericht sah hierin eine ausreichende Konfliktsituation, die die Anwendung der Fünftelregelung rechtfertigt.

(FG Münster vom 17.03.2017, Az. 1 K 3037/14 E, bestätigt durch BFH, Urteil vom 13.03.2018, IX R 16/17, BStBl 2018 II S. 709)

BFH bestätigt: Kein tatsächlicher Druck erforderlich bei einvernehmlicher Lösung

Der Bundesfinanzhof (BFH) stellte klar: Wenn Arbeitgeber und Arbeitnehmer das Arbeitsverhältnis einvernehmlich beenden und dabei eine Abfindung gezahlt wird, ist es nicht zwingend erforderlich, dass der Arbeitnehmer unter erkennbarem Druck stand. Die einvernehmliche Lösung selbst reicht für die Steuervergünstigung aus.

Wann entfällt die Steuervergünstigung trotz Abfindung?

Der BFH hat in einem anderen Urteil (vom 06.12.2021, IX R 10/21) entschieden:

- Wird eine Abfindung nicht in einem Jahr, sondern auf mehrere Jahre verteilt ausgezahlt, entfällt die Fünftelregelung.

- Auch dann, wenn es sich um Teilleistungen (z. B. Abfindung und Startprämie) handelt, die für dasselbe Ereignis gezahlt wurden.

Sonderfall: Sprinterprämie

Eine sogenannte Sprinterprämie, die gezahlt wird, wenn ein Arbeitnehmer freiwillig vorzeitig ausscheidet, kann als Entschädigung gelten und der Fünftelregelung unterliegen.

(Hessisches FG, Gerichtsbescheid vom 31.05.2021, Az. 10 K 1597/20)

Fazit

Auch bei eigener Initiative kann eine Abfindung steuerbegünstigt sein – entscheidend ist die tatsächliche Konfliktsituation oder eine einvernehmliche Lösung zwischen den Parteien. Wichtig bleibt aber: Die Auszahlung muss in einem Jahr erfolgen und als Entschädigung anerkannt werden.

Eigene Kündigung: Unterliegt die Abfindung der Fünftelregelung?