Dieser Text bezieht sich auf die

. Die Version die für die

Co to są koszty uzyskania przychodu?

Jako koszty uzyskania przychodu uznaje się wszystkie koszty, które ponieśli Państwo w bezpośrednim związku z wykonywaną pracą. Koszty te można odliczyć od podatku, o ile nie zostały już zwrócone przez pracodawcę bez opodatkowania.

Obejmują one m.in.:

- Koszty dojazdu do pracy (ryczałt za dojazdy)

- Związki zawodowe (np. składki członkowskie)

- Narzędzia pracy

- Biuro domowe

- Koszty szkolenia

- Koszty ubiegania się o pracę

- Koszty przeprowadzki

- Podwójne gospodarstwo domowe

- Koszty podróży służbowych

- Opłaty za prowadzenie konta

- Koszty doradztwa podatkowego

Wichtig

Jeśli nie rozliczą Państwo poszczególnych kosztów uzyskania przychodu, urząd skarbowy - a także SteuerGo - automatycznie uwzględni ryczałt w wysokości 1.230 Euro. Jeśli zgłoszone koszty są niższe niż ryczałt, również zostanie uwzględniony ryczałt.

(2024): Co to są koszty uzyskania przychodu?

Jakie koszty uzyskania przychodu mogę wykazać w zeznaniu podatkowym?

Jeśli nigdy nie słyszałeś o kosztach uzyskania przychodu, możesz błędnie założyć, że chodzi o koszty reklamy. To nieprawda. Koszty uzyskania przychodu to wydatki poniesione przez pracownika w związku z zatrudnieniem. Przykłady to materiały biurowe, odzież robocza, składki związkowe, koszty dojazdu.

Urząd skarbowy przyznaje każdemu pracownikowi ryczałtowy dodatek na pokrycie wszystkich kosztów uzyskania przychodu, tzw. ryczałt dla pracowników. Kwota ta jest automatycznie uwzględniana i uznawana przez urząd skarbowy. Pracownik nie musi przedstawiać dowodów na koszty uzyskania przychodu do tej kwoty. Obecnie ryczałt dla pracowników wynosi 1.230 Euro.

Koszty uzyskania przychodu jako pracownik (np. koszty dojazdu i opłaty za prowadzenie konta) można wprowadzić w SteuerGo w sekcji "Pracownik > Koszty uzyskania przychodu".

Koszty dojazdu do pracy (ryczałt za dojazdy, ryczałt dla osób dojeżdżających)

Ryczałt za dojazdy wynosi 30 centów za każdy kilometr w jedną stronę dla pierwszych 20 kilometrów i 38 centów od 21. kilometra (w 2021: 35 centów). Odpowiednie koszty uzyskania przychodu za dojazd do pracy oblicza się w następujący sposób: odległość w jedną stronę pomnożona przez dni pracy w roku podatkowym, a następnie pomnożona przez ryczałt za dojazdy w wysokości 30 centów lub 38 centów.

Materiały biurowe

W większości urzędów skarbowych można zgłosić koszty materiałów biurowych o łącznej wartości 110 Euro bez dowodu. Jeśli poniosłeś wyższe wydatki, powinieneś być w stanie przedstawić wszystkie dowody na żądanie urzędu skarbowego.

Związki zawodowe

Związki zawodowe to organizacje reprezentujące interesy danej grupy zawodowej (np. związki zawodowe, związek urzędników, stowarzyszenia pracodawców), które dbają o interesy swoich członków w zakresie ich działalności zawodowej i gospodarczej. Wydatki można w pełni odliczyć jako koszty uzyskania przychodu.

Koszty związane z ubieganiem się o pracę

Jeśli w ubiegłym roku ubiegałeś się o pracę, poniosłeś koszty, które powinieneś uwzględnić w zeznaniu podatkowym. Jeśli nie możesz przedstawić indywidualnych dowodów na poniesione wydatki, możesz również ubiegać się o koszty związane z ubieganiem się o pracę ryczałtowo. Sąd Finansowy w Kolonii uznaje 8,70 Euro za kosztowne teczki aplikacyjne i 2,70 Euro za proste teczki aplikacyjne, np. przez Internet, za odpowiednie (FG Köln Az: 7 K 932/03).

Koszty podróży służbowych i diety

W przeciwieństwie do dojazdu do pracy, w przypadku podróży służbowej (praca w różnych miejscach, praca w terenie) liczy się każdy przejechany kilometr. Ryczałt za podróże służbowe jest zróżnicowany. Dodatkowe koszty wyżywienia związane z podróżą służbową pracownik może odliczyć od podatku jako koszty uzyskania przychodu w ściśle określonej wysokości, tzw. ryczałt na wyżywienie.

Podwójne gospodarstwo domowe

Jeśli miejsce pracy znajduje się daleko od miejsca zamieszkania i z tego powodu musisz wynająć drugie mieszkanie, prowadzisz podwójne gospodarstwo domowe. Niektóre koszty, które ponosisz w związku z tym, możesz odliczyć od podatku.

>>> Dalsze informacje na temat poszczególnych kosztów uzyskania przychodu znajdziesz na naszych stronach wprowadzania danych podczas wypełniania zeznania podatkowego! <<<

(2024): Jakie koszty uzyskania przychodu mogę wykazać w zeznaniu podatkowym?

Jak odliczyć koszty podróży służbowych?

Jeśli pracodawca wysyła Cię w podróż służbową (praca poza domem), zazwyczaj pokryje koszty. Jeśli nie, możesz odliczyć koszty przejazdu, zakwaterowania, wyżywienia oraz ewentualne koszty dodatkowe, takie jak opłaty parkingowe czy transport bagażu, jako koszty uzyskania przychodu.

Interesująco robi się, gdy podróże służbowe łączone są z wypoczynkiem, na przykład gdy po kongresie nie wracasz od razu do domu, lecz przedłużasz pobyt o kilka dni urlopu. Wtedy możesz proporcjonalnie odliczyć koszty podróży. Jeśli byłeś dwa dni w podróży służbowej i dwa dni prywatnie, urząd skarbowy zaakceptuje 50 procent kosztów podróży. Jeśli udział służbowy wynosi 90 procent lub więcej, możesz odliczyć koszty w całości.

Uwaga, urząd skarbowy zazwyczaj wymaga dokładnego zestawienia kosztów. Jeśli pracodawca opłacił loty i hotel, nie możesz uwzględnić tych pozycji w zeznaniu podatkowym.

Podróż służbowa

Nawet jeśli firma pokrywa koszty podróży, zazwyczaj nie płaci za wyżywienie. Jeśli pracujesz poza domem przez ponad 8 godzin dziennie lub wykonujesz tzw. pracę w ruchu, np. jako kierowca ciężarówki lub autobusu, możesz rozliczyć dietę. Jej wysokość zależy od czasu Twojej nieobecności. Przy nieobecności trwającej od 8 do 24 godzin przysługuje ryczałt w wysokości 14 Euro, a przy dłuższej nieobecności 28 Euro dziennie.

Kierowcy zawodowi mogą odliczyć ryczałt za nocleg w wysokości 9 Euro za każdy dzień kalendarzowy (do 2023: 8 Euro) jako koszty uzyskania przychodu - i to dodatkowo do "zwykłej" diety. Dotyczy to dnia przyjazdu lub wyjazdu oraz każdego dnia kalendarzowego z 24-godzinną nieobecnością w ramach pracy poza domem w kraju lub za granicą (§ 9 ust. 1 zdanie 3 nr 5b EStG, wprowadzone przez "Ustawę o dalszym wsparciu podatkowym elektromobilności i zmianie innych przepisów podatkowych").

(2024): Jak odliczyć koszty podróży służbowych?

Jak mogę ubiegać się o zwrot kosztów dojazdów do pracy?

Wiele osób przekracza już samym dojazdem do pracy granicę 1.230 Euro (ryczałt pracowniczy). Zapewnia to ryczałt za dojazdy – lepiej znany jako ryczałt dla osób dojeżdżających. Za każdy kilometr, który musisz pokonać w drodze do pracy, możesz otrzymać 30 centów (lub 38 centów od 21. kilometra).

Przy odległości 20 kilometrów jest to 6 Euro dziennie. Przy pięciodniowym tygodniu pracy urząd skarbowy zakłada 230 dni roboczych, co w tym przykładzie daje już 1.380 Euro. Granicę 1.230 Euro przekroczysz już przy dojeździe do pracy wynoszącym niecałe 15 kilometrów. Przy sześciodniowym tygodniu pracy możesz liczyć na maksymalnie 280 dni, przy czterodniowym tygodniu na maksymalnie 190. Jeśli byłeś częściej w biurze, na przykład dlatego, że nie brałeś urlopu, musisz to wiarygodnie udokumentować w urzędzie skarbowym.

Wichtig

W przypadku ryczałtu za dojazdy dzienny dojazd do pracy jest liczony tylko raz. Nie możesz więc zsumować podróży w obie strony. Inaczej jest, jeśli pracujesz w różnych miejscach pracy. Pracownicy terenowi, pracownicy tymczasowi lub inni pracownicy z pracą w różnych miejscach mogą otrzymać 30 centów za każdy przejechany kilometr.

Nie ma znaczenia, czy dojeżdżasz do pracy samochodem, rowerem czy komunikacją miejską. Istnieje jednak maksymalna kwota 4.500 Euro rocznie. Tylko jeśli korzystasz z własnego samochodu, zostaną uznane koszty przejazdu powyżej tej kwoty. Urząd skarbowy nie wymaga również, abyś koniecznie korzystał z najkrótszej trasy. Jeśli na dłuższej trasie zaoszczędzisz znacznie czas, możesz ją również podać w zeznaniu podatkowym.

SteuerGo

Dojazdy do pracy, a dokładniej do pierwszego miejsca pracy, można odliczyć od podatku za pomocą ryczałtu dla osób dojeżdżających w wysokości 30 centów za kilometr; od 2022 roku obowiązuje 38 centów od 21. kilometra. Zasadniczo każdy pracownik jest zobowiązany do podania w zeznaniu podatkowym dokładnej liczby dni, w których faktycznie dojeżdżał do pracy, ponieważ tylko za te dni przysługuje ryczałt. Aby sprawdzić, czy liczba zadeklarowanych dni pracy jest wiarygodna, należy również podać dni urlopu i choroby. Od 2020 roku wymagane są również dni podróży służbowych i dni pracy zdalnej.

Jednak ustalenie dokładnej liczby dni roboczych może być bardzo uciążliwe. Kto codziennie prowadzi listę obecności? A potem są pracownicy, którzy przychodzą do pracy również w weekendy, czasem nieplanowane. Dlatego urzędy skarbowe ustaliły już dziesiątki lat temu tzw. granice nieinterwencji. Zazwyczaj akceptowano 220 do 230 przejazdów w przypadku pięciodniowego tygodnia pracy i 260 do 280 przejazdów w przypadku sześciodniowego tygodnia pracy. Należy pamiętać, że są to wewnętrzne granice urzędów skarbowych, na których zastosowanie nie ma prawa, nawet jeśli sąd finansowy w Monachium orzekł kilka lat temu, że urzędy skarbowe powinny zaakceptować 230 dni (FG Monachium z 12.12.2008, 13 K 4371/07).

Tak było do tej pory. Ale koronawirus zmienił wszystko. Niezliczeni pracownicy przebywali i nadal przebywają w home office i nie dojeżdżają codziennie do biura lub zakładu pracy. Mogą oni za te dni ubiegać się o ryczałt w wysokości 6 Euro dziennie jako koszty uzyskania przychodu lub nawet koszty domowego biura. Jednak z powodu braku dojazdów nie mogą oczywiście ubiegać się o zwrot kosztów dojazdu. I właśnie tutaj urzędy skarbowe coraz częściej interweniują i wymagają zaświadczenia od pracodawcy o faktycznie przepracowanych dniach roboczych, a przede wszystkim o dniach, w których odwiedzono pierwsze miejsce pracy. Zasada, że akceptuje się 220, 230 lub więcej przejazdów rocznie, nie obowiązuje już bez zastrzeżeń!

(2024): Jak mogę ubiegać się o zwrot kosztów dojazdów do pracy?

Jakie koszty przeprowadzki można odliczyć?

Niezależnie od tego, czy wynajmujesz drugie mieszkanie w miejscu pracy, czy przeprowadzasz się z rodziną – jeśli przeprowadzka jest uzasadniona zawodowo, związane z nią koszty są kosztami uzyskania przychodu. Nie musisz zmieniać pracy ani miasta, wystarczy, że Twój codzienny dojazd do pracy skróci się o godzinę dzięki przeprowadzce.

Możesz odliczyć udokumentowane koszty związane z poszukiwaniem nieruchomości, transportem, drobnymi naprawami, a także ewentualnie podwójnymi opłatami czynszowymi do końca okresu wypowiedzenia starego mieszkania. Za przejazdy związane z przeprowadzką własnym samochodem możesz ubiegać się o zwrot kosztów w wysokości 30 centów/km.

Na drobne wydatki, takie jak napiwki dla pomocników przy przeprowadzce lub montaż kuchni, przysługuje ryczałt na przeprowadzkę. Możesz go złożyć w każdym przypadku – nawet jeśli samodzielnie zorganizowałeś cały przeprowadzkę. Tylko w przypadku podwójnego gospodarstwa domowego nie jest to możliwe.

Obecnie Federalne Ministerstwo Finansów podniosło ryczałty na koszty przeprowadzki od 1.4.2022. Od 1.6.2020 ryczałty na koszty przeprowadzki są obliczane nieco inaczej niż wcześniej:

Decydujący dla ustalenia ryczałtów jest dzień przed załadunkiem mienia przeprowadzkowego.

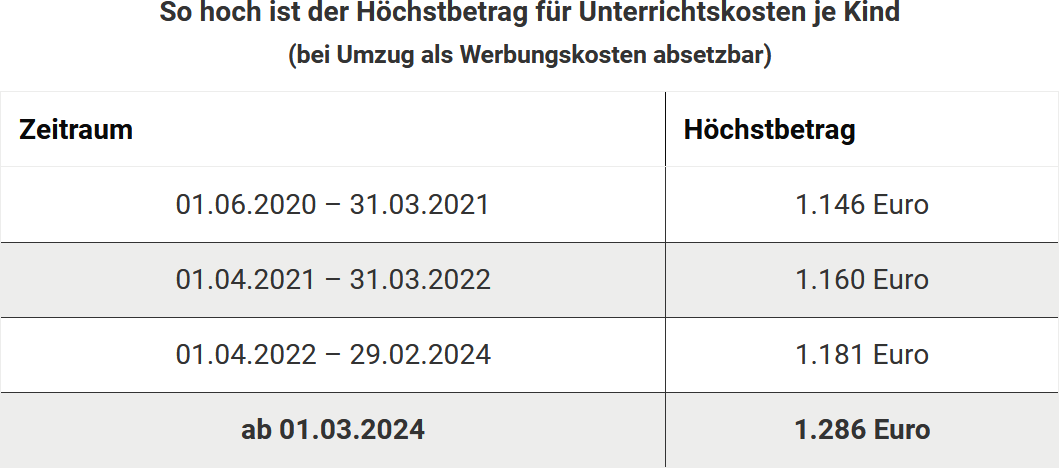

Jeśli z powodu przeprowadzki konieczne są korepetycje dla dzieci, możesz również odliczyć te koszty od podatku.

(2024): Jakie koszty przeprowadzki można odliczyć?

Jakie koszty można zadeklarować w ramach podwójnego gospodarstwa domowego?

Jeśli z powodu pracy musisz utrzymywać drugie mieszkanie, możesz odliczyć związane z tym koszty w ramach podwójnego gospodarstwa domowego. Jest to możliwe na przykład, gdy zostaniesz przeniesiony, Twoja firma zmieni lokalizację lub gdy podejmiesz nową pracę. Nawet jeśli przeprowadzasz się z powodów prywatnych, ale chcesz zachować mieszkanie w pobliżu miejsca pracy, możesz odliczyć swoje wydatki. Decydujące nie jest koniecznie to, że drugie mieszkanie jest bliżej miejsca pracy. Musi być jednak lepiej dostępne.

Nie ma znaczenia, czy mieszkasz we własnym mieszkaniu, w mieszkaniu dzielonym, w umeblowanym pokoju czy w hotelu. Jeśli jednak Twój pierwszy adres zamieszkania to tylko pokój w domu rodziców, masz małe szanse. Inaczej jest, jeśli masz własne mieszkanie w domu rodziców i płacisz za nie czynsz.

Koszty podwójnego gospodarstwa domowego są różnorodne: Z jednej strony są to wydatki na samo mieszkanie, czyli czynsz, koszty eksploatacyjne, ewentualnie także wydatki na remonty lub opłaty dla pośredników. Do tego dochodzą wydatki na niezbędne wyposażenie.

W przypadku podwójnego gospodarstwa domowego w Niemczech koszty zakwaterowania można odliczyć do maksymalnej kwoty 1.000 Euro miesięcznie na podstawie dowodów.

W ciągu pierwszych trzech miesięcy możesz również ubiegać się o ryczałt na wyżywienie za każdy dzień nieobecności. Wynosi on 28 Euro za każdy pełny dzień kalendarzowy. W dni przyjazdu i wyjazdu (podróże do domu) od 2014 roku przyznawany jest ryczałt na wyżywienie w wysokości 14 Euro, niezależnie od czasu nieobecności.

Ważnym punktem są koszty podróży do domu. Raz w tygodniu możesz ubiegać się o ryczałt za odległość w wysokości 30 centów za kilometr lub 38 centów od 21. kilometra za trasę między drugim mieszkaniem a głównym miejscem zamieszkania. W przypadku korzystania z transportu publicznego można odliczyć rzeczywiste koszty na podstawie dowodów, o ile są one wyższe niż ryczałt za odległość w skali roku. W przypadku korzystania z samolotu lub promu rzeczywiste koszty można zawsze dodatkowo odliczyć jako koszty uzyskania przychodu. Jeśli w weekend nie wracasz do domu, możesz zamiast podróży do domu odliczyć koszty rozmowy telefonicznej do 15 minut. Dotyczy to jednak tylko wtedy, gdy w Twoim głównym miejscu zamieszkania mieszkają członkowie rodziny.

Uwaga: Obecnie Federalny Trybunał Finansowy orzekł przeciwko fiskusowi, że koszty niezbędnego wyposażenia drugiego mieszkania w ramach podwójnego gospodarstwa domowego związanego z pracą nie należą do kosztów zakwaterowania, których odliczenie jest ograniczone do 1.000 Euro miesięcznie. Koszty wyposażenia i sprzętu domowego - o ile są niezbędne - można w pełni odliczyć jako inne niezbędne dodatkowe wydatki z tytułu podwójnego gospodarstwa domowego zgodnie z § 9 ust. 1 zdanie 3 nr 5 EStG (wyrok BFH z 4.4.2019, VI R 18/17).

SteuerGo

Administracja finansowa ma dobrą wiadomość: jeśli koszty wyposażenia i umeblowania drugiego mieszkania - bez środków pracy - wynoszą łącznie 5.000 Euro lub mniej (w tym podatek VAT), koszty te są uznawane za niezbędne ze względów upraszczających. Zostaną one uznane za koszty uzyskania przychodu bez dalszej weryfikacji (pismo BMF z 25.11.2020, BStBl 2020 I s. 1228, Tz. 108)

(2024): Jakie koszty można zadeklarować w ramach podwójnego gospodarstwa domowego?

Czy ubiega się Pan/Pani również o zwrot kosztów za materiały biurowe?

Wiele rzeczy, które kupujesz – również – do pracy, możesz odliczyć od podatku.

Książki fachowe, oprogramowanie lub odzież robocza mogą być uznane za narzędzia pracy, podobnie jak komputery, drukarki czy smartfony. Narzędzia pracy są w pełni odliczane tylko wtedy, gdy są używane prawie wyłącznie do celów zawodowych. Nie oznacza to, że nie możesz wysłać prywatnego e-maila z laptopa służbowego, ale udział użytkowania prywatnego nie powinien przekraczać dziesięciu procent. W przeciwnym razie możesz przynajmniej częściowo odliczyć koszty. Jeśli na przykład używasz smartfona zarówno do rozmów służbowych, jak i prywatnych, możesz odliczyć 50 procent ceny zakupu.

To samo dotyczy biurka, przy którym załatwiasz zarówno sprawy zawodowe, jak i prywatne. Jeśli cena brutto wynosi do 800 Euro netto, mówimy o „środkach trwałych o niskiej wartości“. To dobra wiadomość, ponieważ cenę zakupu możesz wówczas w pełni odliczyć jako koszty uzyskania przychodu w roku zakupu. W przypadku droższych towarów koszty są rozłożone na cały okres użytkowania i muszą być amortyzowane co roku. Szczegóły regulują tzw. tabele amortyzacyjne (AfA).

Krytyczna jest kwestia odzieży roboczej. Uniformy, które sam opłacasz, ale możesz nosić tylko w miejscu pracy, są odliczane, możesz również odliczyć koszty prania – nawet jeśli pierzesz odzież w domu w pralce. W przypadku zwykłych garniturów lub kostiumów urząd skarbowy zakłada, że nie są one specyficzne dla zawodu. Nawet jeśli na co dzień nosisz tylko dżinsy, nie możesz odliczyć swojego biurowego stroju.

SteuerGo

Ze skutkiem wstecznym od 1.1.2021 obowiązuje szczególnie korzystna nowelizacja dotycząca komputerów wszelkiego rodzaju oraz oprogramowania: Ministerstwo Finansów ustaliło, że standardowy okres użytkowania wynosi jeden rok. Oznacza to, że koszty zakupu można teraz zawsze – niezależnie od wysokości – w pełni odliczyć jako koszty uzyskania przychodu lub koszty operacyjne w roku zakupu (pismo BMF z 26.2.2021, IV C 3-S 2190/21/10002:013).

(2024): Czy ubiega się Pan/Pani również o zwrot kosztów za materiały biurowe?

Jakie koszty związane z domowym biurem można odliczyć?

Koszty domowego biura i jego wyposażenia są w pełni odliczane, jeśli biuro jest głównym miejscem Twojej działalności zawodowej lub biznesowej. Alternatywnie możesz wybrać roczną ryczałtową kwotę 1.260 Euro. Kwota ta jest proporcjonalnie zmniejszana miesięcznie, jeśli warunki do odliczenia biura nie są spełnione w danym miesiącu. Dotyczy to zawodów takich jak pisarze, tłumacze i specjaliści IT, którzy głównie pracują z domu. Ważne jest, aby było to prawdziwe biuro, czyli oddzielne pomieszczenie.

Jeśli zadeklarujesz pokój jako biuro, musi to być również wyłącznie biuro. Wszystko, co wskazuje na prywatne użytkowanie, takie jak łóżko dla gości, telewizor czy szafa, budzi podejrzenia urzędu skarbowego - jeśli zostanie to sprawdzone.

Uznawane są oprócz proporcjonalnego czynszu również koszty operacyjne, takie jak prąd i ogrzewanie, ubezpieczenia czy sprzątanie. Jeśli poniosłeś wydatki na wyposażenie pomieszczenia, np. na nową wykładzinę, biurko lub krzesło biurowe, możesz je również w pełni odliczyć.

Urteil: Raumteiler begründet kein Arbeitszimmer

Czy przegroda wystarczy, aby stworzyć "domowe biuro", musiał rozstrzygnąć Federalny Trybunał Finansowy (BFH). Przypadek: Samozatrudniony architekt oddzielił w salonie część za pomocą kredensu. Obszar ten wykorzystywał prawie wyłącznie do celów zawodowych. Uważał, że kredens wystarczy, aby zrównać oddzielony obszar z domowym biurem. Sprawa trafiła ostatecznie do BFH.

Sędziowie nie zgodzili się z tym. Domowe biuro musi być oddzielone od reszty mieszkania ścianami i drzwiami. Ponadto musi być wykorzystywane głównie do celów służbowych (wyrok BFH z 22.3.2016, Az. VIII R 10/12).

Nowe przepisy dotyczące biura i pracy zdalnej

Uwaga: Wcześniej koszty biura można było odliczyć do 1.250 Euro, jeśli nie było dostępne inne miejsce pracy. Przepis ten nie obowiązuje od 2023 roku. Nowe zasady są następujące:

1. Biuro jako centrum

Jeśli Twoje biuro jest centrum Twojej działalności zawodowej, możesz odliczyć koszty w pełnej wysokości lub roczną ryczałtową kwotę 1.260 Euro jako koszty uzyskania przychodu. Musi to być "prawdziwe" domowe biuro, które jest używane wyłącznie do celów zawodowych.

2. Praca w domu, ale nie centrum

Jeśli pracujesz w domu, ale Twoje biuro nie jest centrum Twojej działalności, możesz odliczyć dzienną stawkę 6 Euro za maksymalnie 210 dni w roku. Nie potrzebujesz specjalnego pomieszczenia do pracy. Nie jest wymagane "domowe biuro".

Szczegóły dotyczące rocznej ryczałtu:

- Roczna ryczałtowa kwota 1.260 Euro pokrywa koszty za cały rok. Do tej wysokości koszty nie muszą być udokumentowane.

- Prawo wyboru rocznej ryczałtu można wykorzystać tylko jednolicie na cały rok.

- Roczna ryczałtowa kwota jest uwzględniana miesięcznie.

- Roczna ryczałtowa kwota jest przypisana do osoby.

Szczegóły dotyczące dziennej stawki:

- Dzienna stawka wynosi 6 Euro za dzień i jest ograniczona do maksymalnie 1.260 Euro rocznie.

- Można ją wykorzystać przez maksymalnie 210 dni w roku.

- Dzienną stawkę można również wybrać, jeśli dostępne jest inne miejsce pracy.

Ważne: Dzienna stawka jest rozliczana z ryczałtem pracowniczym w wysokości 1.230 Euro. Oszczędność podatkowa następuje dopiero wtedy, gdy koszty uzyskania przychodu przekraczają 1.230 Euro.

Obowiązek rejestracji: Dni, w których korzystano z dziennej stawki, muszą być udokumentowane.

(2024): Jakie koszty związane z domowym biurem można odliczyć?

Czy mogę również ubiegać się o zwrot kosztów związanych z ubieganiem się o pracę?

Koszty uzyskania przychodu ponosisz nie tylko wtedy, gdy masz pracę, ale także gdy chcesz ją zdobyć. Wszystkie wydatki związane z poszukiwaniem pracy możesz uwzględnić w zeznaniu podatkowym.

Należą do nich materiały biurowe i opłaty pocztowe, a także ogłoszenia o pracę, zdjęcia czy szkolenia z zakresu aplikacji o pracę. Jeśli nie chcesz zbierać wszystkich kosztów aplikacji osobno, możesz po prostu zastosować ryczałt w wysokości 2,50 Euro za każdą elektroniczną aplikację, a za tradycyjną teczkę aplikacyjną 8,50 Euro.

Możesz również rozliczyć podróże na rozmowy kwalifikacyjne, albo na podstawie zapłaconej ceny biletu, albo 30 centów za przejechany kilometr, jeśli korzystasz z własnego samochodu. Jeśli musisz zarezerwować hotel, możesz również to odliczyć, podobnie jak dietę na wyżywienie.

(2024): Czy mogę również ubiegać się o zwrot kosztów związanych z ubieganiem się o pracę?

Co jeszcze zalicza się do kosztów uzyskania przychodu?

Niektóre pozycje można rozliczyć ryczałtowo bez dowodu: Jeśli używasz prywatnego telefonu komórkowego lub stacjonarnego również do celów zawodowych, możesz odliczyć 20 procent rachunku telefonicznego – jednak maksymalnie 20 Euro miesięcznie. To samo dotyczy łącza internetowego. Jeśli na przykład płacisz 30 Euro za abonament, możesz miesięcznie odliczyć 6 Euro.

Dla rachunku bieżącego, na który wpływa Twoje wynagrodzenie, możesz ryczałtowo odliczyć 16 Euro opłat za prowadzenie konta.

W końcu możesz również odliczyć koszty doradztwa podatkowego jako koszty uzyskania przychodu – jednak tylko te, które są związane z Twoją pracą.

Jeśli Twój doradca podatkowy wypełnia „Anlage Kind“ lub formularz główny, nie podlega to odliczeniu. Wyjątek stanowią koszty doradztwa podatkowego do 100 Euro. Nie muszą być one rozdzielane na poszczególne pozycje. Jeśli korzystasz z programu podatkowego, możesz również odliczyć pełną cenę zakupu jako koszty uzyskania przychodu.

(2024): Co jeszcze zalicza się do kosztów uzyskania przychodu?