pomoc polowa

Prezenty

Proszę wpisać tutaj zarówno koszty podlegające odliczeniu, jak i koszty niepodlegające odliczeniu dla prezentów.

Prezenty dla partnerów biznesowych

Prezenty zasadniczo podlegają odliczeniu jako koszty operacyjne firmy, pod warunkiem że koszty na osobę i rok nie przekraczają 50 euro. W przypadku przedsiębiorców podlegających opodatkowaniu podatkiem obrotowym, kwota ta nie obejmuje podatku obrotowego. W przypadku przedsiębiorców nieuprawnionych do odliczenia podatku naliczonego uprzednio (np. małe firmy, lekarze), podatek ten musi być wliczony do limitu zwolnienia wynoszącego 50 euro.

Granica wolna od podatku 50 euro

Jest to granica wolna od podatku, a nie dodatek. Oznacza to, że gdy tylko wydatki na prezenty przekroczą kwotę 50 euro na osobę rocznie, nie podlegają one odliczeniu w ramach kosztów operacyjnych firmy. Te kwoty niepodlegające odliczeniu muszą być również zadeklarowane tutaj.

Koszty etykietowania i pakowania

- Koszty oznakowania upominku jako nośnika reklamy (np. nadruk logo) są uwzględniane przy ustalaniu limitu 50 euro.

- Koszty wysyłki i pakowania pozostają bez uwzględnienia i nie wliczają się do limitu zwolnienia.

Wyjątki od granicy wolnej od podatku

- Biznesowe wykorzystanie prezentu: Granica wolna od podatku w wysokości 50 euro nie ma zastosowania, jeśli obdarowany może wykorzystać prezent wyłącznie w swojej działalności (zgodnie z R 4.10 ust. 2 zdanie 4 wytycznych Ministerstwa Finansów w sprawie podatku dochodowego - EStR).

- Prezenty dla własnych pracowników: Prezenty biznesowe dla pracowników podlegają pełnemu odliczeniu jako koszty operacyjne firmy i należy je wpisać tutaj.

Obowiązek dokumentacyjny

Wydatki na prezenty muszą być ujmowane indywidualnie i oddzielnie od innych kosztów operacyjnych firmy. Oddzielny wpis, np. na oddzielnym koncie, jest wymagany w celu zapewnienia możliwości odliczenia.

Wydatki reprezentacyjne

Proszę wpisać tutaj nieodliczalne oraz odliczalne koszty reprezentacyjne.

Administracja finansowa rozróżnia między rozrywką z powodów "biznesowych" i rozrywkę z powodów "ogólnozakładowych". Istotnym jest, do jakiej kwoty koszty te zostaną uznane przy odliczeniach podatkowych:

- wydarzenie biznesowe istnieje w przypadku osób spoza firmy, z którymi stosunki handlowe już istnieją lub z którymi mają być nawiązane. Dotyczy to również osób odwiedzających firmę, jak również pracowników przedsiębiorstw powiązanych społecznie i osób do nich porównywalnych, tj. ekspertów. To samo dotyczy pracowników i przedstawicieli handlowych. Jedynie 70 % tych kosztów reprezentacyjnych podlega odliczeniu, a 30 % nie podlega odliczeniu. W związku z tym należy odpowiednio podzielić koszty i wpisać obie kwoty.

- ogólne wydarzenie biznesowe istnieje w przypadku, gdy wydawania imprezy dla własnych pracowników, tj. osób wewnętrznych. Koszty "reprezentacyjne" ponosi również hurtownik napojów na potrzeby lokalnych rund w restauracjach swoich klientów oraz napojów dla klientów w browarach. W tym przypadku koszty te podlegają w 100 % odliczeniu i dlatego muszą być w całości wpisane na stronie "Pozostałe koszty operacyjne firmy podlegające nieograniczonemu odliczeniu podatkowemu". W opinii Federalnego Trybunału Finansowego ograniczenie odliczeń z tytułu wydatków na wyżywienie nie ma zastosowania, nawet jeśli kierowca autobusu jeździ w strefie usługowej i jest obsługiwany nieodpłatnie w związku z "dostawą klientów" (orzeczenie BFH z dnia 26 stycznia 2006 r.).04.2018, X R 24/17)

SteuerGo: Wydatki na kawę, herbatę, napoje, ciasta itp. z okazji spotkań firmowych to tzw. podatek od towarów i usług zawarty w kosztach reprezentacyjnych podlega w całości odliczeniu jako koszty operacyjne i należy go również ująć na stronie "Pozostałe koszty operacyjne firmy podlegające nieograniczonemu odliczeniu podatkowemu".

SteuerGo: Podatek obrotowy zawarty w kosztach reprezentacyjny podlega całkowitemu odliczeniu podatkowemu jako koszty operacyjne firmy i należy je wpisać na stronie "Pozostałe kszty operacyjne firmy podlegające nieograniczonemu odliceniu podatkowemu".

Uwaga: Koszty reprezentacyjne msuzą zostać wyszczególnione indywidualnie i oddzielnie od pozostałych kosztów operacyjnych firmy lub zostać zaksięgowane na odrębnym koncie bankowym.

Aufwendungen für ein häusliches Arbeitszimmer (einschließlich AfA und Schuldzinsen)

W tym miejscu wpisz wydatki niepodlegające odliczeniu oraz wydatki podlegające odliczeniu.

Warunki odliczenia kosztów operacyjnych

Odliczenie kosztów operacyjnych jest możliwe tylko wtedy, gdy biuro domowe stanowi "centrum całej działalności gospodarczej i zawodowej". Istnieją dwie opcje dla osób samozatrudnionych:

1. roczna stawka ryczałtowa (zasada uproszczenia)

- Ryczałt: 1.260 euro rocznie (od 2023 r.)

- Zaleta: Mniej obowiązków w zakresie dostarczania dowodów, proste przetwarzanie

- Użycie: Maksymalnie raz na osobę rocznie, niezależnie od liczby działań.

2. rzeczywiste koszty gabinetu w domu

- Koszty uzyskania przychodu: Czynsz (proporcjonalnie), koszty poboczne (ogrzewanie, prąd, woda), remonty, amortyzacja za meble, odsetki od kredytu na nieruchomość.

- Kalkulacja: Koszty są obliczane proporcjonalnie w zależności od powierzchni gabinetu w stosunku do całkowitej powierzchni mieszkalnej.

Roczna stawka ryczałtowa czy rzeczywiste koszty?

- Roczna stawka ryczałtowa: Ma sens, jeśli rzeczywiste koszty są niskie lub trudne do udowodnienia.

- Aktualne koszty: Korzystne, jeśli przekraczają kwotę ryczałtową w wysokości 1.260 euro.

Wskazówka: Rozliczenia mieszane nie są możliwe.

Specyficzne cechy wspólnego gabinetu w domu

- Wspólne korzystanie przez małżonków: Każdy z małżonków może ubiegać się o ryczałt w wysokości 1.260 euro, pod warunkiem spełnienia określonych wymogów.

- Aktualne koszty: Koszty są dzielone proporcjonalnie do korzystania.

Wydatki operacyjne ogółem

Proszę wpisać tutaj zarówno koszty uzyskania przychodu, jak i koszty niestanowiące kosztów uzyskania przychodu dla pozostałych kosztów operacyjnych.

Koszty reprezentacji

Wydatki wpływające na prywatny styl życia podatnika lub innych osób zasadniczo nie podlegają odliczeniu jako wydatki biznesowe. Jednakże wydatki na rozrywkę, które są związane z działalnością gospodarczą, podlegają odliczeniu tylko zgodnie z § 4 ust. 5 nr 7 ustawy o podatku dochodowym - EStG "o ile nie są uważane za nieuzasadnione w powszechnej opinii publicznej".

Przykłady nieuzasadnionych wydatków:

- Luksusowe pojazdy bez jasnej okazji biznesowej

- Nadmiernie wystawne wyposażenie pomieszczeń biznesowych

Grzywny, kary administracyjne, grzywny ostrzegawcze lub kary pieniężne

Grzywny, kary administracyjne, grzywny ostrzegawcze lub kary pieniężne nałożone przez sądy lub organy w Niemczech lub przez instytucje Wspólnot Europejskich nie podlegają odliczeniu jako koszty prowadzenia działalności.

Wyjątki stanowią:

- Grzywny z krajów spoza Wspólnot Europejskich: Mogą być odliczone jako koszty prowadzenia działalności gospodarczej.

- Kary pieniężne z zagranicy: Grzywny nałożone przez zagraniczny sąd podlegają odliczeniu, jeśli "są sprzeczne z podstawowymi zasadami niemieckiego systemu prawnego".

Należy udokumentować szczegółowo wszystkie wydatki na inne wydatki biznesowe i zadeklarować rozróżnienie między wydatkami biznesowymi i prywatnymi. Pomoże to uniknąć zapytań ze strony urzędu skarbowego i ułatwi prawidłową kategoryzację podatkową.

Diety

Proszę wpisać tutaj podlegające odliczeniu podatkowemu stawki za diety z racji wykonywania pracy poza domem, podróży służbowych lub prowadzenia podwójnego gospodarstwa domowego ze względu na firmę.

- Koszty podróży, które należy wpisać oddzielnie na stronie "Koszty pojazdu i inne koszty podróży".

- Koszty noclegu i koszty podróży należy wpisać na stronie "Inne nieograniczone koszty operacyjne firmy".

- Koszty podróży pracowników są wpisane na stronie "Ogólne koszty operacyjne" w rubryce "Koszty własnego personelu".

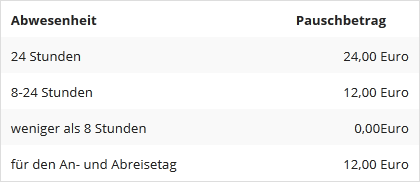

W przypadku dodatkowych kosztów przeznaczonych na diety nie można potrącić rzeczywistych kosztów, lecz jedynie kwoty ryczałtowe. Wysokość kwot ryczałtowych zależy od okresu nieobecności w domu i w pracy. Ryczałt za posiłki w czasie podróży służbowych w obrębie Niemiec podczas nieobecności trwającej

W przypadku podróży służbowych za granicą można odliczyć od podatku krajowe stawki na diety odpowiednio do danego kraju.

Jeżeli praca wyjazdowa rozpoczyna się jednego dnia i kończy następnego dnia po upływie 8. godzin bez noclegu, nalicza się kwotę w wysokości 14 EUR za dzień z przeważającą nieobecnością (§ 9 ust. 4a nr 3 ustawy o podatku dochodowym - EStG).

Zryczałtowana stawka dzienna za działalność wykonywaną w domu

W tym polu wprowadź dzienną stawkę ryczałtową w wysokości 6 euro za każdy dzień kalendarzowy, w którym prowadzili Państwo działalność gospodarczą lub zawodową głównie w domu i nie byli w tym dniu w pierwszym miejscu prowadzenia działalności. Rocznie można uznać maksymalnie 1.260 euro (= 210 dni x 6 euro dziennie).

Warunki uzyskania diety dziennej:

- Pracują Państwo głównie w domu i nie odwiedzają miejsca pracy w tym dniu.

- Ryczałt można odliczyć, nawet jeśli nie mają Państwo oddzielnego gabinetu w domu.

Diety dziennej nie można odliczyć, jeśli:

- Ubiegają się o zwrot kosztów zakwaterowania w mieszkaniu w ramach podwójnego gospodarstwa domowego.

- Odliczają Państwo rzeczywiste wydatki lub roczny ryczałt na gabinet w domu.