Dieser Text bezieht sich auf die

. Die Version die für die

Wann müssen Rentner eine Steuererklärung abgeben?

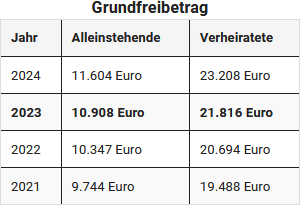

Ein Rentner ist zur Abgabe einer Steuererklärung 2023 verpflichtet, wenn er mit seinem Gesamtbetrag der Einkünfte den jährlichen Grundfreibetrag übersteigt. Im Jahre 2023 beträgt der Grundfreibetrag 10.908 Euro für Ledige und 21816 Euro für Verheiratete.

Zu den steuerpflichtigen Einkünften von Rentnern, die anzugeben sind, zählen die private und gesetzliche Rente (Anlage R), aber auch Miet- und Kapitaleinnahmen (Anlage V und Anlage KAP) und vieles mehr.

Nicht jeder Euro der gesetzlichen Rente gehört zu den steuerpflichtigen Einkünften eines Rentners. Das heißt: Wer eine gesetzliche Rente von monatlich 1.500 Euro erhält, muss nicht die ganze jährliche Summe von 18.000 Euro versteuern. Wie hoch die steuerpflichtige Rente tatsächlich ist, richtet sich nach dem Jahr, in dem der Arbeitnehmer in Rente gegangen ist. Der Besteuerungsanteil beträgt für alle Rentner des Jahres 2004 und für diejenigen, die im Jahre 2005 neu in Rente gingen, unabhängig vom Alter 50 % des Rentenbetrages.

Für Rentner, die im Jahre 2023 erstmals Rente beziehen, beträgt der Besteuerungsanteil 82,5 % des Rentenbetrages.

Mit dem Besteuerungsanteil wird die Rente nur im Jahr des Rentenbeginns und im zweiten Rentenbezugsjahr besteuert. Der Restbetrag im zweiten Jahr ist der persönliche Rentenfreibetrag, der dann zeitlebens unverändert steuerfrei bleibt. Ab dem dritten Jahr ist die Rente in voller Höhe nach Abzug des persönlichen Rentenfreibetrages und des Werbungskosten-Pauschbetrages von 102 Euro steuerpflichtig. Der stets gleich bleibende Rentenfreibetrag führt dazu, dass Rentenerhöhungen ab dem dritten Rentenbezugsjahr in vollem Umfang steuerpflichtig werden.

Beispiel: Für Manfred Mustermann, der 2005 in Rente ging, liegt die zu versteuernde Rente bei 50 Prozent. Er bekommt wie alle Rentner, die bis 2005 in den Ruhestand gingen, einen Freibetrag von 50 Prozent. Dieser ist nicht zu versteuern und bleibt lebenslang unverändert.

Für Herrn Mustermann gilt: Bekam er im Jahr 2005 eine Rente von 30.000 Euro, so liegt sein Freibetrag demnach bei 15.000 Euro. Dieser jährliche Freibetrag bleibt bis zu seinem Lebensende konstant. Der verheiratete Rentner Mustermann und seine Frau haben keine weiteren Einnahmen. Sie müssen deshalb keine Steuererklärung abgeben. Denn zusammen bleiben sie mit ihren Einnahmen unter dem Grundfreibetrag von 21.816 Euro (2023). Wäre Max Mustermann ein Single, dann wäre das etwas anderes. Mit 15.000 Euro zu versteuernder Jahresrente läge er über dem Grundfreibetrag von 10.908 Euro (2023) und müsste somit eine Steuererklärung abgeben. Liegen beide Ehepartner über dem Grundfreibetrag, müssen sie jeweils ein separates Formular abgeben.

Tipp

Wer als Rentner eine Steuererklärung abgeben muss, sollte auch darauf achten, dass er mögliche Werbungskosten geltend macht.

(2023): Wann müssen Rentner eine Steuererklärung abgeben?

Welche Einnahmen zählen zu den Kapitaleinkünften?

Durch die Einführung der Abgeltungsteuer ist eine Abgabe der Anlage KAP grundsätzlich nicht mehr erforderlich. In einigen Fällen müssen Sie die Anlage KAP aber dennoch ausfüllen:

- die Kapitalerträge unterliegen nicht dem Steuerabzug (z.B. bei Veräußerung von GmbH-Anteilen von weniger als 1 Prozent)

- Erträge aus ausländischen thesaurierenden Investmentfonds

- Erträge (Zinsen, Dividenden etc.) aus ausländischen Konten oder Depots

- Zinsen aus Darlehensverträgen zwischen Privatpersonen

- Zinsen auf Steuererstattungen

- Veräußerung von Kapital-Lebensversicherungen (bei Vertragsabschluss ab 2005)

Hinweis: Bei bestimmten Erträgen sind zusätzlich die Anlage KAP-INV (betrifft Einkünfte aus Investmenterträgen, die nicht dem inländischen Steuerabzug unterlegen haben) bzw. KAP-BET (betrifft Einkünfte aus Kapitalvermögen bei Beteiligungen, wenn die Einkünfte und die anzurechnende Steuer einheitlich und gesondert festgestellt worden sind) auszufüllen.

Weiterhin muss die Anlage KAP im Falle einer Wahlveranlagung ausgefüllt werden, wenn:

- ein Verlustvortrag aus Vorjahren berücksichtigt oder eine Verlustverrechnung der Einkünfte aus Kapitalvermögen erfolgen soll, oder

- der Sparerpauschbetrag nicht voll ausgeschöpft wurde, oder

- die Kirchensteuer trotz Kirchensteuerpflicht nicht einbehalten wurde, oder

- ausländische Steuern noch zu berücksichtigen sind oder

- zur Überprüfung der Höhe des Kapitalertragsteuerabzuges.

Auch wenn Sie einen Antrag auf eine so genannte Günstigerprüfung stellen wollen, ist die Anlage KAP auszufüllen. Dadurch können Sie unter Umständen eine niedrigere Besteuerung mit dem individuellen Steuersatz erreichen, wenn dieser niedriger ist, als der Abgeltungsteuersatz in Höhe von 25 Prozent.

Hinweis

Verluste aus wertlosen Aktien bei der reinen Depotausbuchung dürfen zwar mit Einkünften aus Kapitalvermögen ausgeglichen werden, allerdings gibt es hier eine betragsmäßige Grenze. Die Verluste können nur mit Einkünften aus Kapitalvermögen bis zur Höhe von 20.000 Euro ausgeglichen werden. Nicht verrechnete Verluste sind dann auf Folgejahre vorzutragen. Wichtig: Bei wertlos gewordenen Aktien nimmt die Bank keine Verlustverrechnung vor. Sie stellt Verluste also nicht in den Verlusttopf ein. Die Verluste aus wertlos gewordenen Aktien müssen also zwingend in die Steuererklärung übernommen werden.

(2023): Welche Einnahmen zählen zu den Kapitaleinkünften?

Welche Angaben müssen Arbeitnehmer machen?

Einnahmen: Hier werden die Angaben erfasst, die Arbeitnehmer in der Anlage N machen müssen. Das betrifft Angestellte, Arbeiter, Beamte und Betriebsrentner. Geben Sie hier bitte die Daten aus Ihrer Lohnsteuerbescheinigung ein.

Ausgaben: Im Bereich Ausgaben machen Sie Ihre Werbungskosten geltend. Hierzu gehören beispielsweise Ausgaben für ein Arbeitszimmer, Fahrtkosten und Fortbildungskosten.

Für Ehepaare werden automatisch zwei separate Bereiche für die Einnahmen und die Ausgaben angelegt.

(2023): Welche Angaben müssen Arbeitnehmer machen?

Muss ich als Arbeitnehmer eine Steuererklärung abgeben?

Wenn Sie als angestellter Arbeitnehmer Einkünfte aus nichtselbständiger Arbeit (Anlage N) erwirtschaften, zieht Ihnen Ihr Arbeitgeber jeden Monat Lohnsteuer, Solidaritätszuschlag und ggf. Kirchensteuer direkt von Ihrem Bruttolohn ab. Die Steuern werden direkt an das Finanzamt abgeführt. Eigentlich (!) wäre somit steuerlich gesehen alles erledigt und eine Steuererklärung muss von Ihnen nicht abgegeben werden. Das trifft auch für ledige Arbeitnehmer (Steuerklasse I) zu, die Ihren Arbeitsplatz das ganze Jahr nicht gewechselt haben.

Pflichtveranlagung: Sie müssen eine Steuererklärung abgeben

Allerdings vermutet die Finanzverwaltung in zahlreichen Fällen, dass die monatlichen Steuerabzüge bei Einkünften aus einem Arbeitsverhältnis zu niedrig ausgefallen sind. Für viele Arbeitnehmer besteht daher die gesetzliche Pflicht eine Steuererklärung abzugeben, die sogenannte Veranlagungspflicht oder Pflichtveranlagung.

Aus diesem Grund regelt der § 46 EStG zahlreiche Fällen, in denen auch Arbeitnehmer zur Abgabe der Steuererklärung verpflichtet sind:

-

Sie haben im Laufe des Jahres Nebeneinkünfte von über 410 Euro erzielt, die nicht dem Steuerabzug vom Arbeitslohn zu unterwerfen waren. Darunterfallen z.B. etwa Honorare, Renten oder Mieten.

-

Sie haben während eines Jahres von mehreren Arbeitgebern gleichzeitig Arbeitslohn bezogen.

-

Sie haben einen Freibetrag (z.B. um für Werbungskosten, Sonderausgaben, außergewöhnliche Belastung) auf ihrer Lohnsteuerkarte eintragen lassen. Die Freibeträge sollen im Rahmen der Steuererklärung nochmals überprüft werden. Ausnahme: Handelt es sich um einen Behinderten-Pauschbetrag, einen Hinterbliebenen-Pauschbetrag oder nur um die Anzahl der Kinderfreibeträge, sind Sie nicht zur Abgabe einer Steuererklärung verpflichtet.

-

Sie und Ihr Ehepartner beziehen beide Arbeitslohn und einer von Ihnen wurde nach Steuerklasse V oder VI besteuert oder Sie haben beide mit der Steuerklassenkombination IV/IV das Faktorverfahren gewählt.

- Sie haben im Laufe des Jahres Lohnersatzleistungen (z.B. Elterngeld, Kurzarbeitergeld oder Arbeitslosengeld) bezogen. Die Einkommensersatzleistungen unterliegen dem Progressionsvorbehalt und können den persönlichen Steuersatz auf die restlichen Einkünfte erhöhen.

-

Sie haben von einem ehemaligen Arbeitgeber eine Abfindung oder Vergütung für eine mehrjährige Tätigkeit erhalten, für den die günstige Fünftelregelung angewendet wurde.

- Als geschiedene oder getrenntlebende Eltern haben Sie eine andere Aufteilung des Ausbildungsfreibetrages oder des Behindertenpauschbetrages für das Kind gewählt.

-

Sie haben Sonderzahlungen erhalten und im selben Jahr den Arbeitgeber gewechselt und Ihr neuer Arbeitgeber hat bei der Lohnsteuerberechnung die Werte des vorherigen Arbeitgebers nicht berücksichtigt.

-

Ihre Ehe wurde im Lauf des Jahres geschieden oder Ihr Partner ist verstorben und einer der Ehegatten heiratet im selben Jahr wieder.

-

Sie haben einen beschränkt steuerpflichtigen Ehepartner, welcher im EU-/EWR-Ausland lebt auf Ihrer Lohnsteuerkarte eintragen lassen.

-

Sie haben Ihren Wohnsitz oder gewöhnlichen Aufenthalt im Ausland und haben in Deutschland die unbeschränkte Steuerpflicht beantragt

Hinweis: Ab dem 1.1.2020 gelten zahlreiche Pflichtveranlagungstatbestände auch für beschränkt steuerpflichtige Arbeitnehmer (§ 50 Abs. 2 Satz 2 Nr. 4c EStG, geändert durch das "Gesetz zur weiteren steuerlichen Förderung der Elektromobilität und zur Änderung weiterer steuerlicher Vorschriften" vom 12.12.2019).

(2023): Muss ich als Arbeitnehmer eine Steuererklärung abgeben?

Besteht für alle Nichtarbeitnehmer die Pflicht zur Abgabe einer Steuererklärung?

Erzielen Sie keine Einkünfte aus nichtselbstständiger Arbeit müssen Sie unter gewissen Voraussetzungen trotzdem eine Steuererklärung abgeben.

Selbstständige, Gewerbetreibende, Vermieter und Rentner müssen übrigens immer dann eine Steuererklärung machen, wenn ihr Einkommen den Grundfreibetrag übersteigt. Eine Steuerklärung ist somit für alle verpflichtend, wenn der Gesamtbetrag der Einkünfte (Einnahmen abzüglich Werbungskosten und/oder Betriebsausgaben) folgende Werte übersteigt:

Es kann aber auch in anderen Fällen sinnvoll sein, eine Steuererklärung als Selbstständiger, Gewerbetreibender, Vermieter und Rentner abzugeben. Wollen Sie beispielsweise einen Verlustvortrag geltend machen, müssen Sie für das betroffene Veranlagungsjahr auch eine Steuererklärung abgeben.

SteuerGo

Seit der Rentenreform im Jahr 2005 müssen auch immer mehr Rentner Steuern zahlen und unter Umständen eine Steuererklärung abgeben.

(2023): Besteht für alle Nichtarbeitnehmer die Pflicht zur Abgabe einer Steuererklärung?

Wer muss die Anlage S für Selbständige ausfüllen?

Eine selbständige Tätigkeit üben insbesondere Freiberufler aus. Freiberufler ist, wer selbständig und eigenverantwortlich tätig ist und einen bestimmten Katalogberuf oder eine bestimmte Tätigkeit ausübt, die in § 18 Abs. 1 EStG aufgeführt sind. Freie Berufe setzen eine Tätigkeit voraus, der nicht unbedingt ein Hochschulstudium vorangegangen sein muss. Es muss sich nur um eine Ausbildung wissenschaftlicher Art handeln. Darunter fallen auch das Selbststudium oder durch Berufstätigkeit erworbene Kenntnisse. Die Kenntnisse müssen dem Niveau eines Hochschulstudiums entsprechen.

(1) Freiberufler sind zum einen Personen, die eine bestimmte Tätigkeit ausüben (§ 18 Abs. 1 Nr. 1 EStG), nämlich eine

- wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeit.

(2) Freiberufler sind zum anderen Personen, die einen bestimmten Katalogberuf ausüben, der im Einkommensteuergesetz ausdrücklich genannt ist (§ 18 Abs. 1 Nr. 1 EStG):

- Heilberufe: Ärzte, Zahnärzte, Heilpraktiker, Dentisten, Krankengymnasten.

- Rechts- und wirtschaftsberatende Berufe: Rechtsanwälte, Notare, Patentanwälte, Wirtschaftsprüfer, Steuerberater, beratende Volks- und Betriebswirte, vereidigte Buchprüfer, Steuerbevollmächtigte.

- Technisch-wissenschaftliche Berufe: Vermessungsingenieure, Ingenieure, Architekten, Handelschemiker, Lotsen.

- Medienberufe: Journalisten, Bildberichterstatter, Dolmetscher, Übersetzer.

(3) Freiberufler können auch Personen sein, die einen ähnlichen Beruf ausüben, der mit den genannten Katalogberufen hinsichtlich Tätigkeit und Ausbildung vergleichbar ist. Die Aufzählung der freien Berufe in § 18 Abs. 1 Nr. 1 EStG ist nämlich nicht abschließend. Wichtig ist, dass Tätigkeit leitend und eigenverantwortlich aufgrund eigener Fachkenntnisse ausgeübt wird. Dies gilt beispielsweise für folgende Berufe:

- Altenpfleger, Diätassistenten, Ergotherapeuten, Podologen, Logopäden, Orthoptisten, medizinische Fußpfleger, staatlich geprüfte Masseure und Heilmasseure, medizinische Bademeister, Rettungsassistenten, Zahnpraktiker, Hebammen, psychologische Psychotherapeuten, Kinder- und Jugendlichenpsychotherapeuten, EDV-Berater, Unternehmensberater.

- Software-Engineering, Tätigkeit als Netz- oder Softwareadministrator und -betreuer (BFH-Urteile vom 22.9.2009, VIII R 31/07, VIII R 63/06, VIII R 79/06).

(4) Tätigkeiten, die nicht als freiberufliche Tätigkeit zu beurteilen sind und keinen Gewerbebetrieb darstellen, gehören zur sonstigen selbständigen Tätigkeit. Merkmal ist auch hier die persönliche Arbeitsleistung. Allerdings wird die sonstige selbständige Tätigkeit eher gelegentlich und nur ausnahmsweise nachhaltig ausgeübt (§ 18 Abs. 1 Nr. 3 EStG):

- Testamentsvollstrecker, Vermögensverwalter, Aufsichtsräte, Hausverwalter, Konkursverwalter, Treuhänder, Pfleger, Nachlassverwalter, Schiedsmänner, Interviewer für statistische Landesämter, Tagesmütter, rechtliche Betreuer und Vormünder usw.

Die Abgrenzung zwischen Gewerbetrieb und selbständiger Tätigkeit ist oftmals schwierig, da zum Beispiel auch der freiberuflichen Tätigkeit in der Regel die Erwerbsabsicht nicht fehlt. Viele Tätigkeiten fallen also sowohl unter die Merkmale der freiberuflichen Tätigkeit als auch unter die des Gewerbes. In diesen Fällen ist das ausschlaggebende Entscheidungskriterium die geistige, schöpferische Arbeit, die bei einer freiberuflichen Tätigkeit im Vordergrund steht.

(2023): Wer muss die Anlage S für Selbständige ausfüllen?