Что такое пенсионные выплаты?

Пенсионные выплаты играют особую роль в подоходном налоге. Многие люди получают в отставке выплаты, которые не поступают из государственного пенсионного страхования, например, пенсию или корпоративную пенсию. Но что именно представляют собой пенсионные выплаты, как они облагаются налогом и что подразумевается под так называемым пенсионным налоговым вычетом? В этой статье мы объясним Вам основные моменты понятно и кратко.

Что такое пенсионные выплаты?

Пенсионные выплаты — это регулярные платежи, которые Вы получаете после окончания активных трудовых отношений, то есть своего рода "замена" заработной платы. Они обычно выплачиваются бывшим работодателем или пенсионным учреждением и в налоговом отношении считаются доходом от работы по найму.

Типичные примеры пенсионных выплат:

- Пенсии государственных служащих

- Корпоративные пенсии

- Переходные выплаты при досрочном выходе на пенсию

- Пенсии для вдов или вдовцов от бывшего работодателя

Важно: Пенсионные выплаты не следует путать с государственной пенсией. Государственная пенсия относится к „прочим доходам“ и указывается в доходах от пенсий. Пенсионные выплаты, напротив, относятся к доходам как работника.

Как облагаются налогом пенсионные выплаты?

Пенсионные выплаты подлежат налогообложению. Однако не вся сумма облагается налогом – существуют налоговые льготы в виде налоговых вычетов.

Пенсионный налоговый вычет

Государство предоставляет определенную долю пенсионных выплат без налогообложения – это пенсионный налоговый вычет. Его размер зависит от того, в каком году Вы впервые получили пенсионные выплаты.

Для всех, кто впервые получает пенсионные выплаты в 2025 году, действуют следующие условия:

- 13,2 процента годовых пенсионных выплат не облагаются налогом,

- но не более 990 евро.

Надбавка к пенсионному налоговому вычету

В дополнение к процентному вычету предоставляется фиксированная надбавка. Для первого получения в 2025 году она составляет 297 евро в год.

Вычет остается неизменным, пока выплаты продолжаются. Однако он предоставляется только один раз и только для первой полученной пенсионной выплаты.

Несколько пенсионных выплат – что нужно учитывать?

Если Вы получаете несколько пенсионных выплат, например, пенсию и дополнительную корпоративную пенсию, Вы должны указать все выплаты в налоговой декларации. Важно:

- Пенсионный налоговый вычет и дополнительная сумма предоставляются только один раз и только для первой полученной пенсионной выплаты.

- Другие пенсионные выплаты полностью облагаются налогом, если только это не выплаты с собственным правом, например, из других трудовых отношений.

Совет: Проверьте в своей электронной справке о заработной плате, сколько пенсионных выплат там указано. Работодатели или пенсионные учреждения сообщают суммы с помощью специального кода для налоговой инспекции.

Особенности в случае пенсионных выплат для оставшихся в живых

Также оставшиеся в живых, такие как вдовы или вдовцы, могут получать пенсионные выплаты, например, в виде пенсии для оставшихся в живых от бывшего работодателя умершего.

Для этих пенсионных выплат действуют в основном те же налоговые правила, включая пенсионный налоговый вычет и надбавку. Однако вычет может быть пропорционально сокращен, например, если первоначальный получатель уже исчерпал этот вычет.

Важно: Если Вы получаете государственную пенсию для оставшихся в живых (например, от Немецкого пенсионного страхования), это не является пенсионной выплатой. В этом случае Вы должны указать пенсию в Приложении R.

Пример: Как работает налогообложение

Госпожа Майер выходит на пенсию в январе 2025 года и получает пенсию государственного служащего в размере 30.000 евро в год. Поскольку она впервые получает пенсионные выплаты в 2025 году, действуют следующие налоговые вычеты:

13,2 процента от 30.000 евро = 3.960 евро → Максимальная сумма ограничена 990 евро

Надбавка к пенсионному налоговому вычету → 297 евро

Общий вычет: 990 евро + 297 евро = 1.287 евро

Налогооблагаемая часть выплат составляет → 30.000 евро – 1.287 евро = 28.713 евро

Примечание: Налоговая инспекция автоматически учитывает вычет, если справка о заработной плате заполнена правильно.

Вывод

Пенсионные выплаты облагаются налогом с льготами – но только частично. Благодаря пенсионному налоговому вычету и дополнительной сумме часть выплат освобождается от налогообложения, остальная часть облагается налогом на общих основаниях. Те, кто получает несколько пенсионных выплат или пенсию для оставшихся в живых, должны внимательно следить за тем, сколько именно подлежит налогообложению. Полное и правильное указание в налоговой декларации поможет избежать дополнительных вопросов и воспользоваться возможными налоговыми вычетами.

Что такое пенсионные выплаты?

Облагаются ли мои пенсионные выплаты налогом?

Да, Ваши пенсионные выплаты, как правило, облагаются налогом. В соответствии с Законом о подоходном налоге они относятся к доходам от работы по найму и подлежат процедуре вычета подоходного налога. Это означает, что налог на заработную плату автоматически удерживается при выплате.

Что относится к пенсионным выплатам?

К пенсионным выплатам относятся, в частности:

- Пенсия (например, пенсия государственного служащего)

- Пособие для вдов или вдовцов

- Пособие для сирот

- Алименты

- Аналогичные выплаты

Как работает налогообложение?

Налогообложение пенсионных выплат осуществляется как при обычных трудовых отношениях. С 2013 года выплачивающая организация (например, пенсионный отдел) запрашивает Ваши электронные характеристики вычета из заработной платы (ELStAM) в налоговой службе – на основе Вашего налогового идентификационного номера и даты рождения.

Однако есть одно важное отличие: для пенсионных выплат предоставляется пенсионный налоговый вычет. Он уменьшает налогооблагаемый доход.

Что такое пенсионный налоговый вычет?

Пенсионный налоговый вычет – это ежегодно устанавливаемая необлагаемая часть Ваших пенсионных выплат. Дополнительно предоставляется фиксированная надбавка к пенсионному налоговому вычету. Размер этих вычетов зависит от того, в каком году Вы впервые получили пенсионные выплаты.

С вступлением в силу Закона о пенсионных доходах (AltEinkG) 01.01.2005 года постепенно вводится так называемое отложенное налогообложение. Это означает, что вместо взносов на пенсионное обеспечение теперь все больше облагаются налогом последующие выплаты – то есть пенсионные выплаты и пенсии.

Переходный период длится до 2040 года. После этого пенсии государственных служащих и пенсии будут полностью одинаково облагаться налогом – пенсионный налоговый вычет полностью отменяется.

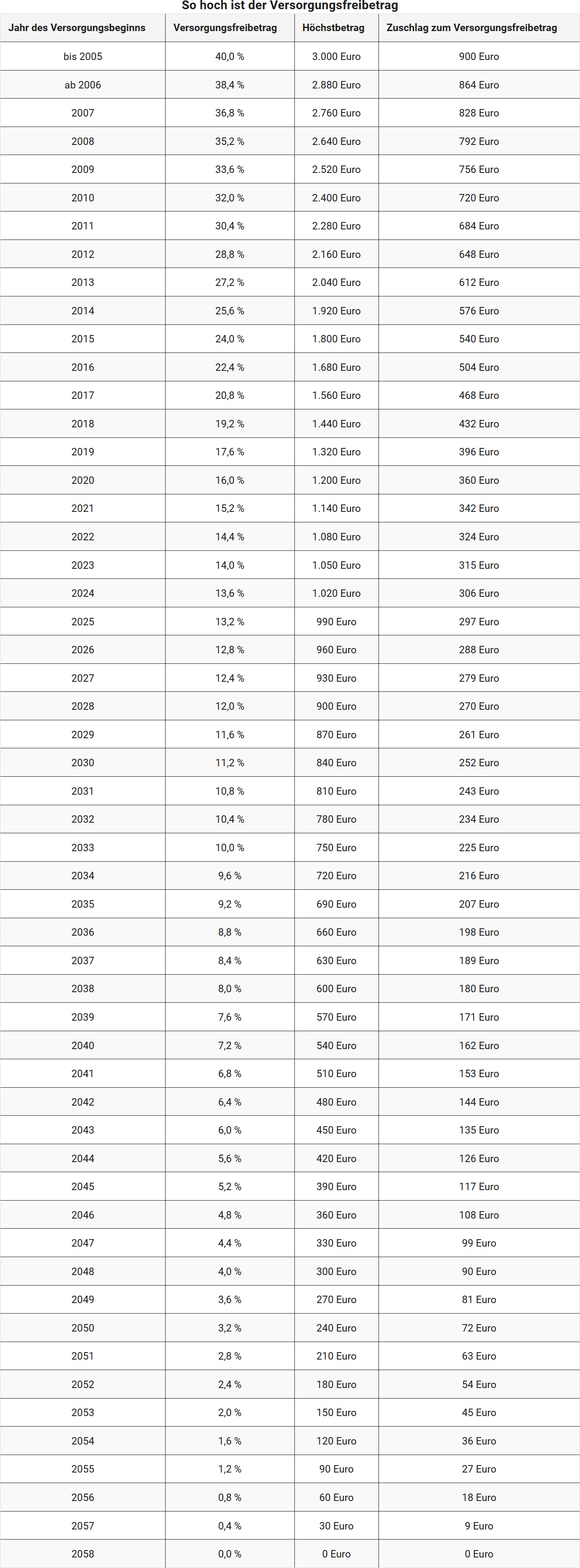

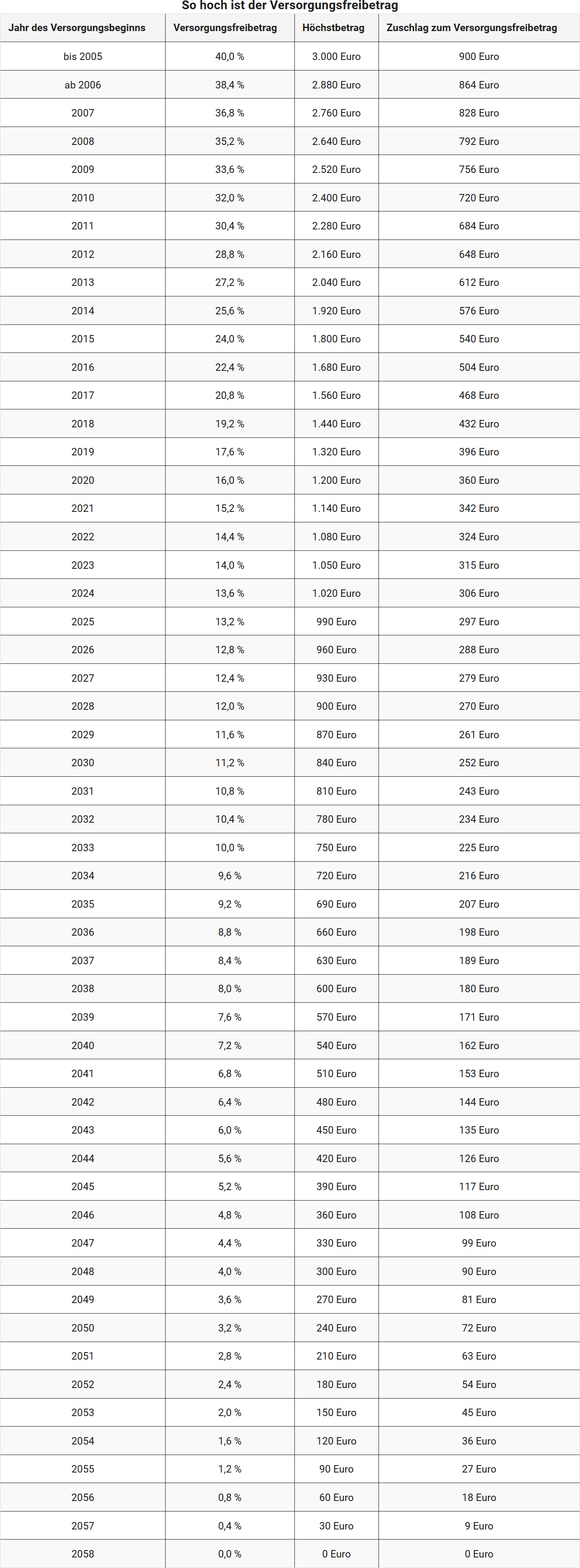

Как изменяются налоговые вычеты?

Пенсионный налоговый вычет и надбавка снижаются каждый год для новых получателей пенсий. Те, кто выходит на пенсию позже, получают меньший вычет. С 2040 года пенсионный налоговый вычет больше не предоставляется.

Решающее значение имеет год первого получения пенсионных выплат. Из этого вытекают:

- применяемый процент,

- максимальная сумма пенсионного налогового вычета, а также

- надбавка к пенсионному налоговому вычету.

Эти значения регулируются в таблице к § 19 абз. 2 Закона о подоходном налоге (EStG).

Действует ли вычет постоянно?

Да. Один раз рассчитанный пенсионный налоговый вычет и надбавка действуют пожизненно – независимо от того, изменяется ли размер Ваших пенсионных выплат в результате регулярных корректировок.

Когда вычет пересчитывается?

Только если Ваши пенсионные выплаты изменяются в результате зачета, приостановки, сокращения или увеличения (например, в соответствии с законодательными положениями), вычет должен быть пересчитан.

В календарном году, в котором изменяется пенсионная выплата, действуют максимальные вычеты, возможные в соответствии с § 19 EStG.

Какова сумма паушального вычета на расходы, связанные с работой?

Для пенсионных выплат действует – как и для пенсий – паушальный вычет на расходы, связанные с работой, в размере 102 евро в год, который автоматически учитывается. Только если Вы можете доказать более высокие профессиональные расходы, имеет смысл предоставить индивидуальные доказательства.

Облагаются ли мои пенсионные выплаты налогом?