Dieser Text bezieht sich auf die

. Die Version die für die

Wie Sie die zumutbare Belastung berechnen!

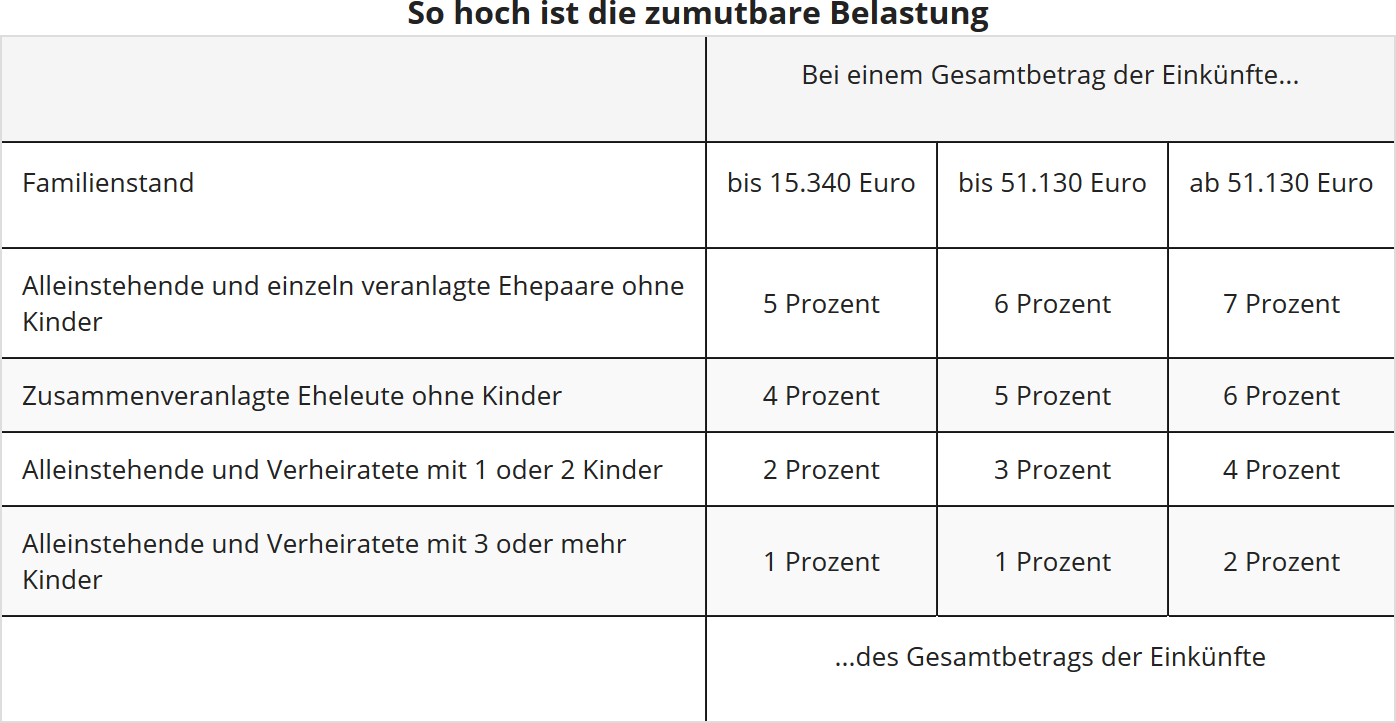

Die Aufwendungen, die als außergewöhnliche Belastungen absetzbar sind, kürzt das Finanzamt um die zumutbare Belastung, so insbesondere Krankheits-, Kur-, Pflege-, Behinderungskosten. Die Zumutbarkeitsgrenze wird in drei Stufen (Stufe 1 bis 15.340 Euro, Stufe 2 bis 51.130 Euro, Stufe 3 über 51.130 Euro) nach einem bestimmten Prozentsatz des "Gesamtbetrags der Einkünfte" bemessen. Diese beträgt je nach Familienstand und Kinderzahl zwischen 1 und 7 %.

- Nach bisheriger Rechtslage richtet sich die Höhe der zumutbaren Belastung insgesamt nach dem höheren Prozentsatz, sobald der Gesamtbetrag der Einkünfte eine der o.g. Grenzen überschreitet. Dann ist der höhere Prozentsatz auf den "Gesamtbetrag aller Einkünfte" anzuwenden.

- Im Januar 2017 hat der Bundesfinanzhof einmal genauer ins Gesetz geschaut und dabei überraschend fest-gestellt, dass die zumutbare Belastung bisher völlig falsch berechnet wurde. Der gesetzlich festgelegte Prozentsatz beziehe sich ja gar nicht auf den "Gesamtbetrag aller Einkünfte", sondern nur auf den Teil des "Gesamtbetrags der Einkünfte", der den jeweiligen Stufengrenzbetrag übersteigt. Beispielsweise erfasst der Prozentsatz für Stufe 3 nur den 51.130 Euro übersteigenden Teilbetrag der Einkünfte. Für jeden Stufengrenzbetrag ist also die entsprechende zumutbare Belastung zu ermitteln, und die ermittelten Beträge werden dann addiert (BFH-Urteil vom 19.1.2017, VI R 75/14). Wir berichteten im April 2017.

Aktuell informiert das Bundesfinanzministerium, dass die Finanzverwaltung das neue BFH-Urteil vom 19.1.2017 (VI R 75/14) akzeptiert - und zwar ab dem 1.6.2017 für alle noch offenen Steuerfälle: Die geänderte Berechnungsweise soll möglichst umgehend schon im Rahmen der automatisierten Erstellung der Einkommensteuerbescheide Berücksichtigung finden (BMF-Mitteilung vom 1.6.2017).

SteuerGo

Sollte die geänderte Berechnungsweise in einem Steuerbescheid ab dem 1.6.2017 doch nicht berücksichtigt worden sein, so empfiehlt - man glaubt es kaum - das Bundesfinanzministerium selbst, gegen den Steuerbescheid Einspruch einzulegen und die Anwendung des neuen Berechnungsverfahrens für die zumutbare Belastung zu begehren. Aber was das BMF verschweigt: Da die bisherige Rechtsauslegung falsch war, müssen ggf. auch Steuerbescheide geändert werden, die wegen eines Einspruchs ruhen oder mit einem Vorbehalt der Nachprüfung (gem. § 164 AO) ausgestattet sind oder die sich in einem Klageverfahren befinden. Zu ändern sind u.E. ebenfalls Steuerbescheide, die einen Vorläufigkeitsvermerk gemäß § 165 Abs. 2 AO bezüglich der zumutbaren Belastung bei Krankheits- oder Pflegekosten tragen.

Durch die stufenweise Berechnungsmethode ergibt sich - gegenüber bisheriger Rechtslage - insgesamt eine niedrigere zumutbare Belastung, die von den geltend gemachten außergewöhnlichen Belastungen abzuziehen ist. Im Ergebnis kann diese Berechnung zu einem höheren steuerlichen Abzug der außergewöhnlichen Belastungen - und damit zu einer niedrigeren Einkommensteuer - führen. Die neue Regelung ist zwar für den Steuerzahler von deutlichem Vorteil, aber sie führt auch wieder zu einer Verkomplizierung bei der Berechnung. Wann ist hier die "zumutbare Belastung" für den Steuerzahler erreicht?

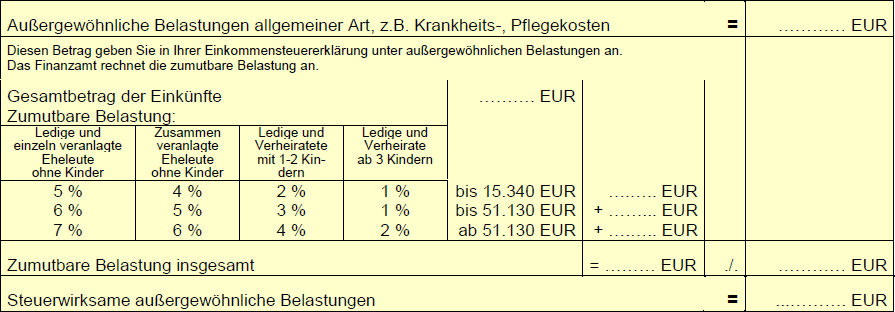

Damit Sie möglichst einfach selbst Ihre zumutbare Belastung und damit die steuerwirksamen außergewöhnlichen Belastungen ermitteln können, nutzen Sie das folgende Schema.

Für alle die SteuerGo für Ihre Steuererklärung nutzen, wird die neue stufenweise Berechnungsmethode in der Steuerberechnung berücksichtigt.

(2018): Wie Sie die zumutbare Belastung berechnen!

Was sind außergewöhnliche Belastungen?

Außergewöhnliche Belastungen allgemeiner Art (§ 33 EStG) sind u.a.:

- Pflege- und Betreuungsleistungen,

- Aufwendungen für Heimunterbringung

- Ausgaben für den Unterhalt einer bedürftigen Person

- andere außergewöhnliche Belastungen, wie

- Krankheitskosten

- Ausgaben für Hilfsmittel und Heilmittel

- Kosten in Zusammenhang mit einer Schwangerschaft und der Geburt

- Ausgaben für Schäden an Haus oder Wohnung (Naturkatastrophen)

- Bestattungskosten

Wichtig: Bei den außergewöhnlichen Belastungen nach § 33 EStG erwartet der Gesetzgeber, dass jeder Steuerpflichtige einen Anteil der Kosten selbst übernimmt. Es werden daher nur die Aufwendungen berücksichtigt, die die zumutbare Belastung übersteigen und die tatsächlich notwendig sind.

(2018): Was sind außergewöhnliche Belastungen?

Wer kann außergewöhnliche Belastungen absetzen?

Grundsätzlich jeder! Wer außergewöhnliche Belastungen hat, kann diese in seiner Steuererklärung im sogenannten Mantelbogen geltend machen. So wirken sich die außergewöhnlichen Belastungen mindernd auf die zu zahlende Einkommensteuer aus. Dadurch sollen unzumutbare Härten vermieden werden.

Wenn ein Steuerzahler unvermeidbare größere Belastungen als andere Steuerzahler mit vergleichbarem Einkommen, Vermögen oder Familienstand hat, kann er auf Antrag seine Einkommensteuer senken lassen. Hierzu müssen Sie Ihre außergewöhnlichen Belastungen in der Steuererklärung eintragen.

Es werden jedoch nur die Aufwendungen berücksichtigt, die eine zumutbare Belastung übersteigen und die tatsächlich notwendig sind. Die zumutbare Belastung ergibt sich aus dem Einkommen, dem Familienstand und der Kinderzahl des Steuerpflichtigen.

Der Prozentsatz beträgt je nachdem ein bis sieben Prozent des zu versteuernden Jahreseinkommens. Übersteigen Sie diesen Prozentsatz mit Ihren außergewöhnlichen Belastungen, können Sie die Kosten in unbegrenzter Höhe geltend machen.

Außergewöhnliche Belastungen können sein:

- Bestattungskosten,

- Pflegekosten oder

- Krankheitskosten.

Scheidungskosten sind seit 2013 aufgrund einer Gesetzesänderung jedoch nicht mehr abziehbar!

Der Pflegepauschbetrag kann von allen in Anspruch genommen werden, die einen nahen Angehörigen pflegen. Dies ist ein Jahresbetrag, der nicht von einer zumutbaren Belastung abhängig ist. Auf den einzelnen Seiten unserer Steuererklärung lesen Sie noch genauere Angaben zu den jeweiligen außergewöhnlichen Belastungen, die Sie geltend machen können.

Tipp

Es wird unterschieden zwischen den allgemeinen und den besonderen außergewöhnlichen Belastungen. Die allgemeinen außergewöhnlichen Belastungen, zu denen beispielsweise die Krankheitskosten, Scheidungskosten und die Bestattungskosten gehören, wirken sich erst nach Überschreiten der zumutbaren Eigenbelastung steuermindernd aus.

Die besonderen außergewöhnlichen Belastungen werden ungekürzt anerkannt, jedoch meist bis zu festen Höchstbeträgen. Hierzu gehören beispielsweise der Unterhalt für eine bedürftige Person oder die auswärtige Unterbringung eines volljährigen Kindes zur Ausbildung.

(2018): Wer kann außergewöhnliche Belastungen absetzen?

Wer kann Angaben zu außergewöhnlichen Belastungen machen?

Wer außergewöhnliche Belastungen hat, kann diese in seiner Steuererklärung geltend machen. Diese Ausgaben wirken sich mindernd auf die zu zahlende Einkommensteuer aus. So sollen unzumutbare Härten vermieden werden.

Außergewöhnliche Belastungen allgemeiner Art (§ 33 EStG) sind u.a.: Scheidungskosten, Bestattungskosten, Krankheitskosten, Kosten für Schwangerschaft und Geburt oder Ausgaben für Schäden an Haus oder Wohnung. In besonderen Fällen sind auch die Ausgaben für Unterhalt oder die Beschäftigung einer Hilfe im Haushalt als außergewöhnliche Belastungen anzusehen.

Bei den außergewöhnlichen Belastungen nach § 33 EStG erwartet der Gesetzgeber, dass jeder Steuerpflichtige einen Anteil der Kosten selbst übernimmt. Es werden daher nur die Aufwendungen berücksichtigt, die eine zumutbare Belastung übersteigen und die tatsächlich notwendig sind.

(2018): Wer kann Angaben zu außergewöhnlichen Belastungen machen?

In welcher Höhe kann ich die außergewöhnlichen Belastungen geltend machen?

Hier können Sie die tatsächlichen Ausgaben eintragen. Diese werden jedoch nicht in voller Höhe anerkannt. Denn es wird hiervon noch Ihre zumutbare Eigenbelastung abgezogen. Diese richtet sich nach Ihrem Einkommen, Familienstand und der Zahl Ihrer Kinder und wird vom Finanzamt berechnet. Die zumutbare Eigenbelastung beträgt ein bis sieben Prozent der gesamten Einkünfte. Auf jeden Fall sollten Sie die entsprechenden Ausgaben nachweisen können.

Wenn Sie mit Ihren Ausgaben unter der zumutbaren Eigenbelastung bleiben, lohnt es sich gar nicht, die Kosten in der Steuererklärung anzugeben.

Pflegepauschbetrag:

Sind die pflegebedingten Aufwendungen nach dem Abzug der Eigenbelastung noch höher als der Pflegepauschbetrag, geben Sie Ihre Aufwendungen zur Pflege an, so wie sie tatsächlich angefallen sind. Dann müssen Sie sie allerdings auch einzeln nachweisen können, wofür Sie Geld ausgegeben haben. Allerdings können Sie auf diese Weise mehr als den Pflegepauschbetrag geltend machen.

Tipp

Für das Finanzamt zählt nicht, wann die Kosten angefallen sind, sondern wann Sie diese gezahlt haben. So sollten Sie versuchen, mehrere Ausgabe-Positionen in ein Jahr zu legen, um die Summe der Ausgaben zu erhöhen und so über das Limit Ihrer zumutbaren Eigenbelastung zu kommen.

Steht eine hohe Zahnarztrechnung an, die aber erst im kommenden Jahr fällig wird? Wenn Sie jedoch bereits für das laufende Jahr andere Ausgaben unter den außergewöhnlichen Belastungen verbuchen könnten, bitten Sie Ihren Zahnarzt um eine vorzeitige Rechnung oder um eine Teilrechnung. So können Sie möglicherweise alle Ausgaben, die über der zumutbaren Belastung liegen, noch in der Steuererklärung für das laufende Jahr geltend machen.

Wichtig

Die zumutbare Belastung wird nur bei den allgemeinen außergewöhnlichen Belastungen abgezogen. Ausgaben, die bei den besonderen außergewöhnlichen Belastungen angesetzt werden, bleiben ungekürzt.

Anhand dieser Tabelle können Sie ungefähr Ihre zumutbare Eigenbelastung berechnen:

(2018): In welcher Höhe kann ich die außergewöhnlichen Belastungen geltend machen?

Wie wird die zumutbare Belastung berechnet?

Die zumutbare Belastung richtet sich nach der Höhe Ihres Einkommens, der Anzahl der Kinder und Ihrem Familienstand. Sie wird automatisch vom Finanzamt berechnet.

Bis Mai 2017 haben die Finanzämter so gerechnet, was sich im Nachhinein als falsch erwiesen hat:

Eine Zumutbarkeitsgrenze wird in drei Stufen (Stufe 1 bis 15.340 Euro, Stufe 2 bis 51.130 Euro, Stufe 3 über 51.130 Euro) nach einem bestimmten Prozentsatz des "Gesamtbetrags der Einkünfte" bemessen. Dieser beträgt je nach Familienstand und Kinderzahl zwischen 1 und 7 %. Nach bisheriger Rechtslage richtet sich die Höhe der zumutbaren Belastung insgesamt nach dem höheren Prozentsatz, sobald der GdE eine der o.g. Grenzen überschreitet. Dann ist der höhere Prozentsatz auf den "Gesamtbetrag aller Einkünfte" anzuwenden.

Beispiel

Herr Stenzel ist verheiratet, hat zwei Kinder und Gesamteinkünfte von 60.000 Euro. Für einen Kuraufenthalt muss er nach Erstattung von der Krankenkasse noch 4.000 Euro bezahlen.

Als außergewöhnliche Belastungen absetzbar: 4.000 Euro

Die zumutbare Belastung beträgt: 4 % von 60.000 Euro = 2.400 Euro

Steuermindernd wirken sich aus: 4.000 Euro - 2.400 Euro = 1.600 Euro

Ab Juni 2017 gilt aufgrund eines neuen BFH-Urteils für die Berechnung der zumutbaren Belastung ein neues mehrstufiges Berechnungsverfahren: Nur der Teil des Gesamtbetrags der Einkünfte, der den jeweiligen Stufengrenzbetrag übersteigt, wird mit dem höheren Prozentsatz belastet. Beispielsweise erfasst der Prozentsatz für Stufe 3 nur den 51.130 Euro übersteigenden Teilbetrag der Einkünfte. Für jeden Stufengrenzbetrag wird also die entsprechende zumutbare Belastung ermittelt, und die ermittelten Beträge werden dann addiert (BFH-Urteil vom 19.1.2017, VI R 75/14).

Beispiel

Eheleute mit 2 Kindern und einem Gesamtbetrag der Einkünfte von 60.000 Euro. Die Krankheitskosten betragen 5.000 Euro.

Als außergewöhnliche Belastungen absetzbar: 5.000 Euro

Die zumutbare Belastung beträgt:

- bis 15.340 Euro: 2 % 306,80 Euro

- bis 51.130 Euro: 3 % 1.073,70 Euro

- bis 60.000 Euro: 4 % 354,80 Euro

insgesamt: 1.735,30 Euro

Steuermindernd wirken sich aus: 5.000 Euro - 1.735 Euro = 3.265 Euro

Vorteil gegenüber bisheriger Rechnung: 665 Euro

Durch die stufenweise Berechnungsmethode ergibt sich - gegenüber bisheriger Rechtslage - insgesamt eine niedrigere zumutbare Belastung, die von den geltend gemachten außergewöhnlichen Belastungen abzuziehen ist. Im Ergebnis kann diese Berechnung zu einem höheren steuerlichen Abzug der außergewöhnlichen Belastungen - und damit zu einer niedrigeren Einkommensteuer - führen. Die neue Regelung ist zwar für den Steuerzahler von deutlichem Vorteil, aber sie führt auch wieder zu einer Verkomplizierung bei der Berechnung.

Das Bundesfinanzministerium akzeptiert das neue BFH-Urteil vom 19.1.2017 (VI R 75/14) - und zwar ab dem 1.6.2017 in allen noch offenen Steuerfällen. Die geänderte Berechnungsweise soll möglichst umgehend schon im Rahmen der automatisierten Erstellung der Einkommensteuerbescheide Berücksichtigung finden.

(2018): Wie wird die zumutbare Belastung berechnet?

Kann ich hier auch Unterhaltsleistungen für meine Kinder geltend machen?

Wenn Sie keinen Anspruch auf Kindergeld oder Freibeträge für Ihr volljähriges Kind haben, können Sie in den betreffenden Monaten auch Ihre Unterhaltsleistungen für Ihr bedürftiges Kind als außergewöhnliche Belastungen geltend machen.

Der abzugsfähige Unterhaltshöchstbetrag im Jahre 2018 beträgt 9.000 Euro (2019: 9.168 Euro).

(2018): Kann ich hier auch Unterhaltsleistungen für meine Kinder geltend machen?