Dieser Text bezieht sich auf die

. Die Version die für die

Что такое обязательная рента?

Пожизненные ренты — это постоянные выплаты, которые зависят от жизни человека. Пожизненные ренты и другие выплаты из государственных пенсионных страхований, сельскохозяйственной пенсионной кассы и профессиональных пенсионных фондов облагаются налогом только в определенной доле, которая зависит от года начала выплаты пенсии.

Если Вы получали пенсию из государственного пенсионного страхования, Вы можете запросить там «Уведомление для представления в налоговый орган» о Ваших пенсионных доходах в качестве помощи при заполнении. В последующие годы оно будет отправляться Вам автоматически без запроса. При начале выплаты пенсии в 2020 году доля налогообложения составляет 80 %.

В налоговой декларации не требуется указывать долю налогообложения. Необлагаемая налогом часть пенсии определяется в году, следующем за годом начала выплаты пенсии, и действует, как правило, на весь срок получения пенсии. В рамках налогообложения пенсий в последующие годы эта сумма вычитается из годовой (брутто) суммы пенсии.

Повышения пенсий, основанные на регулярной корректировке пенсий, облагаются налогом в полном объеме. То же самое относится к выплатам из частных базовых пенсионных договоров (так называемые ренты Рюрупа).

Пожизненные ренты включают, в частности

- пенсии по возрасту,

- пенсии по инвалидности,

- пенсии по нетрудоспособности,

- пенсии по профессиональной нетрудоспособности,

- пенсии по случаю потери кормильца, такие как пенсии вдовам/вдовцам,

- пенсии сирот или

- пенсии по уходу за ребенком.

Необходимо также указать единовременные выплаты, такие как пособие на погребение или компенсация за небольшие пенсии. Если Вы были признаны преследуемым в период национал-социалистического режима в соответствии с § 1 Федерального закона о компенсациях (BEG) и при расчете Вашей пенсии из государственного пенсионного страхования были учтены пенсионные периоды в связи с преследованием, пожалуйста, сообщите об этом в налоговый орган в произвольной форме.

Такие периоды могли быть учтены, например, в соответствии с Законом о выплате пенсий за работу в гетто (ZRBG), Законом о регулировании компенсации за национал-социалистические нарушения в системе социального страхования (WGSVG) или в соответствии с Законом о пенсиях для иностранцев (FRG). Это также относится к пенсиям вдовам/вдовцам, если умерший был признан преследуемым в соответствии с § 1 BEG и пенсионные выплаты содержат соответствующие пенсионные периоды. Налоговый орган проверит, освобождена ли эта пенсия от налогообложения.

(2022): Что такое обязательная рента?

Как облагается налогом обязательная пенсия?

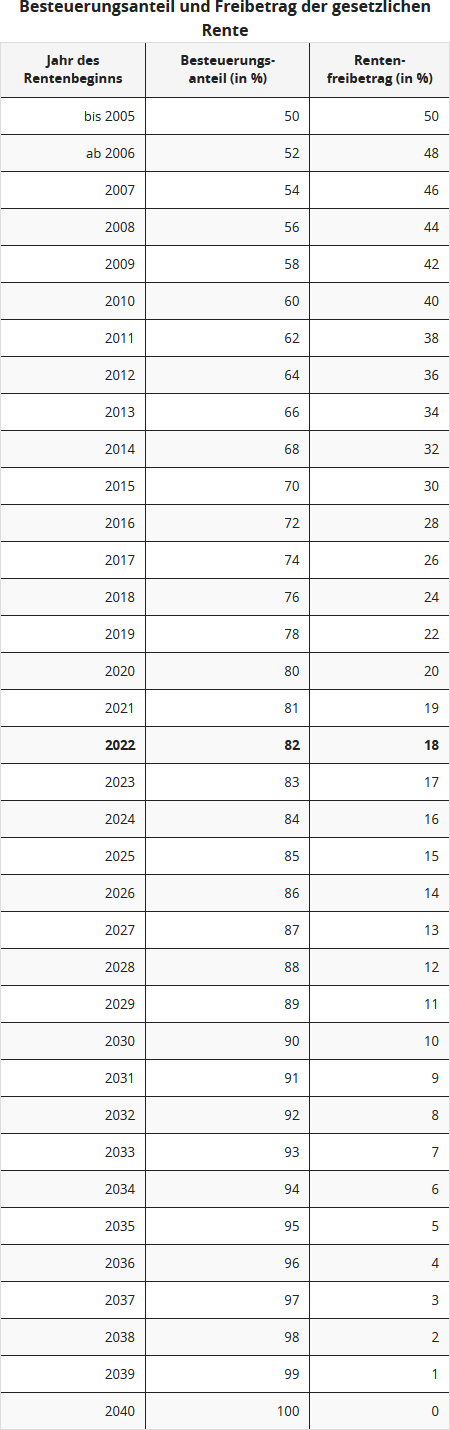

Законодатель пересмотрел налогообложение государственной пенсии в 2005 году с принятием Закона о пенсионных доходах. С тех пор установленная доля пенсии подлежит налогообложению, остальная часть остается (пока) необлагаемой налогом. Вы должны облагать налогом свои доходы от пенсии, это так называемое отсроченное налогообложение. Сумма, которую Вы должны обложить налогом, зависит от года выхода на пенсию.

Для лиц, вышедших на пенсию в 2005 году или ранее, необлагаемая налогом доля составляла 50 процентов. Из необлагаемой налогом пенсии формируется (личный) необлагаемый минимум, так что эти пенсионеры с 2005 года могут воспользоваться "пенсионным необлагаемым минимумом" в размере 50 процентов. Этот пенсионный необлагаемый минимум остается неизменным на протяжении всей жизни.

С 2005 года так называемая доля налогообложения ежегодно увеличивается на два процентных пункта, с 2021 года - на один процентный пункт в год. Таким образом, лица, выходящие на пенсию с 2040 года, должны будут полностью облагать налогом свои доходы от государственной пенсии.

Налоговая инспекция автоматически вычитает паушальную сумму на рекламные расходы в размере 102 евро без дополнительных доказательств. Если у Вас есть более высокие расходы, Вы должны указать их в налоговой декларации, чтобы уменьшить налогооблагаемый доход. Вы можете указать, например, расходы на налоговое консультирование (для приложения R), консультации по пенсионным вопросам или адвоката, если он помогал Вам в пенсионных вопросах. Однако более высокие расходы Вы должны подтвердить в любом случае.

Beispiel

Ганс Мюллер вышел на пенсию 01.01.2009 и в прошлом году получил государственную пенсию в размере 12.000 евро. Для Ганса Мюллера 58 процентов его пенсии облагается налогом, пенсионный необлагаемый минимум составляет 42 процента. Таким образом, Мюллер должен был бы указать в налоговой инспекции доход в размере 6.960 евро за год. Однако, если у него нет других доходов, он не обязан подавать налоговую декларацию, так как сумма ниже основного необлагаемого минимума в 10.347 евро (2022 год).

Пожизненный пенсионный необлагаемый минимум для Ганса Мюллера составляет 5.040 евро. Однако доходы, превышающие этот необлагаемый минимум, он должен будет облагать налогом только в том случае, если они также превышают основной необлагаемый минимум.

Доходы от аренды и сдачи внаем или капитальные доходы, однако, должны быть включены в доход.

Если бы Ганс Мюллер, напротив, получал пенсию в размере 15.000 евро и вышел на пенсию только в 2022 году, то он должен был бы обложить налогом 12.300 евро (82 процента) от своей пенсии и, следовательно, подать налоговую декларацию.

Внимание: Пенсионный необлагаемый минимум для Мюллера остается неизменным до конца его жизни. Даже если в результате корректировки пенсии его доходы от пенсии увеличатся, в первом примере ежегодно только 5.040 евро останутся необлагаемыми налогом. Необлагаемый минимум относится к конкретной денежной сумме, а не к доле от соответствующей пенсии. Таким образом, господин Мюллер должен будет полностью облагать налогом будущие корректировки пенсии.

(2022): Как облагается налогом обязательная пенсия?

Какие расходы, связанные с доходами, я могу заявить как пенсионер?

Даже будучи пенсионером, Вы можете указать в налоговой декларации расходы, связанные с Вашей пенсией, как расходы на рекламу. Если Ваши расходы на рекламу составили менее 102 евро, их не имеет смысла указывать. Налоговая инспекция автоматически учитывает пособие на расходы на рекламу в размере 102 евро, эта сумма сразу вычитается из Ваших доходов. Это пособие учитывается для всех пенсий и всех доходов, которые должны быть указаны в разделе «Прочие доходы». Это годовая сумма, которая не сокращается, даже если условия не выполнялись в течение всего года или доходы не получались в течение всего года. Пособие на расходы на рекламу предоставляется каждому супругу отдельно, как только у него есть соответствующие доходы.

Совет: Если у Вас есть более высокие расходы, превышающие пособие в размере 102 евро, имеет смысл их указать. Однако у Вас также должны быть под рукой подтверждающие документы, которые следует приложить к налоговой декларации. Если у Вас есть расходы на налогового консультанта, налоговая инспекция признает только те расходы как расходы на рекламу, которые связаны с Вашей пенсией. Поэтому попросите Вашего налогового консультанта указать в счете отдельно ту часть, которая непосредственно относится к Вашей пенсии.

Как расходы на рекламу Вы можете заявить, например, расходы на

- консультанта по пенсионным вопросам,

- адвоката по пенсионным спорам,

- налогового консультанта (только для приложения R), а также

- расходы, связанные с подачей заявления на пенсию (транспортные расходы, канцелярские товары, почтовые расходы, телефонные расходы)

- судебные издержки, если процесс касается Вашей пенсии

- членские взносы в профсоюз, которые Вы платите как пенсионер

- фиксированная плата за обслуживание счета в размере 16 евро в год

Совет

Если Вы не уверены, признает ли налоговая инспекция определенные расходы, просто укажите их и приложите подтверждающие документы. Решение примет налоговый инспектор.

(2022): Какие расходы, связанные с доходами, я могу заявить как пенсионер?

Что регулирует Закон о пенсионных доходах 2005 года?

Закон о доходах от пенсионных выплат регулирует налогообложение пенсий. Это касается всех, как пенсионеров, которые уже были на пенсии в 2005 году, так и всех будущих. Налоговая нагрузка для новых пенсионеров увеличивается с каждым годом, но одновременно растут и преимущества для работников.

Налоговые льготы для пенсионного обеспечения

Помимо обязательного пенсионного страхования, в качестве пенсионного обеспечения признаются также частные пенсионные страхования (так называемая базовая пенсия или пенсия Рюрупа). Взносы в частные пенсионные страхования облагаются налогом только в том случае, если страхование направлено на пожизненную пенсию налогоплательщика. Кроме того, застрахованный должен быть не моложе 60 лет на момент начала выплаты пенсии. Для договоров, заключенных с 2012 года, выплата пенсии может начаться только с 62 лет. Это гарантирует, что речь идет о продуктах пенсионного обеспечения. Кроме того, пенсионные права не могут быть переданы, заложены, проданы или капитализированы. Страховая сумма должна выплачиваться в виде аннуитета, единовременные выплаты в принципе запрещены. Однако налогово льготные пенсионные продукты могут быть дополнены дополнительным страхованием, например, страхованием на случай нетрудоспособности.

Налоговые льготы не предоставляются для инвестиционных продуктов, которые не обязательно служат пенсионным целям. Как правило, это свободно доступные капиталовложения, к которым относятся и страхования жизни с выплатой капитала. Исключение составляют страхования жизни с выплатой капитала, заключенные до 2005 года. Они остаются необлагаемыми налогом.

Для пенсионеров это означает следующее:

С 2005 года 50 процентов доходов от пенсионных выплат облагаются налогом. С 2006 по 2020 год налогооблагаемая доля пенсий увеличивается ежегодно на два процентных пункта, с 2021 года доля увеличивается только на один процентный пункт в год. В 2040 году пенсия будет облагаться налогом на 100 процентов, в то время как взносы работников на пенсионное обеспечение будут в значительной степени освобождены от налогообложения.

Также регулируется Законом о доходах от пенсионных выплат: Временные пенсии, такие как пенсии по инвалидности, и бессрочные пенсии, такие как пенсия по возрасту, с 2005 года облагаются налогом одинаково. А пенсии из страхований, которые в фазе накопления пользовались налоговыми льготами, облагаются налогом в фазе выплаты.

Hinweis:

В конце мая 2021 года Федеральный финансовый суд опубликовал два своих решения по возможному двойному налогообложению пенсий. Иски затронутых пенсионеров не увенчались успехом. Федеральный финансовый суд считает двойное налогообложение возможным только в редких отдельных случаях. Он считает правомерной основную систему налогообложения пенсий, то есть ограниченный вычет расходов на пенсионное обеспечение в период трудовой деятельности, связанный с частичным освобождением пенсий от налогообложения в фазе выплаты. Двойное налогообложение может возникнуть только для более поздних поколений пенсионеров (решения Федерального финансового суда от 19.05.2021, X R 33/19 и X R 20/21). Однако проигравшие истцы подали конституционную жалобу на два решения Федерального финансового суда (Az. 2 BvR 1143/21 и 2 BvR 1140/21).

Речь идет о том, как конкретно рассчитывается двойное налогообложение. Федеральный финансовый суд занял очень схематичную позицию, которая приводит к чрезмерному налогообложению пенсий только в отдельных случаях. Для расчета возможного двойного налогообложения применяется принцип номинальной стоимости. Проще говоря, фактически уплаченные и льготные расходы на пенсионное обеспечение сравниваются с фактически выплаченными и частично освобожденными от налогообложения суммами пенсий. Ни суммы не должны быть увеличены или уменьшены, ни инфляция не должна учитываться.

Некоторые эксперты, а также истцы по делу X R 33/19, напротив, утверждали, что в период трудовой деятельности не приобретаются пенсионные суммы в денежной форме, а только чистые баллы заработной платы. Фактический размер пенсии становится известен гораздо позже. Однако Федеральный финансовый суд не стал вдаваться в "тонкости" финансовой и страховой математики, а сравнивает уплаченные и выплаченные денежные суммы. Правильно ли это или существует более выгодный для налогоплательщиков расчет, должны решить конституционные судьи в Карлсруэ.

В настоящее время федеральное правительство и правительства земель наконец-то смогли договориться о том, что затронутые налоговые уведомления будут выдаваться с пометкой "предварительно". Конкретно: налоговые начисления будут выдаваться предварительно в отношении "налогообложения аннуитетов и других выплат из базового обеспечения в соответствии с § 22 номер 1 предложение 3 буква a двойная буква aa EStG". Пометка о предварительности будет добавлена ко всем уведомлениям о подоходном налоге за налоговые периоды с 2005 года, в которых учитывается аннуитет или другая выплата из так называемого базового обеспечения (письмо Федерального министерства финансов от 30.08.2021, V A 3 - S 0338/19/10006 :001).

Это означает, что пенсионеры теперь получают уведомления о подоходном налоге с указанием на частичную предварительность налогового начисления. Если Федеральный конституционный суд придет к выводу, что текущее налогообложение государственных пенсий и пенсий из профессиональных пенсионных систем, а также аналогичных пенсионных обеспечений является неконституционно высоким, то налоговые уведомления, которые выдаются сейчас и в будущем, могут быть изменены без предварительного возражения.

(2022): Что регулирует Закон о пенсионных доходах 2005 года?

Что означает оговорка об открытии?

При отсроченном налогообложении может возникнуть несправедливая переплата, если самозанятый лицо в течение нескольких лет вносило взносы в профессиональный пенсионный фонд, превышающие максимальный годовой взнос в государственное пенсионное страхование (сумма доли работодателя и работника). Максимальная сумма, подлежащая уплате, определяется на основе предельной суммы для начисления взносов.

Эта сумма пересчитывается ежегодно и представляет собой предел, до которого взносы на пенсионное страхование выплачиваются пропорционально доходу. На доход, превышающий предельную сумму для начисления взносов, обычно не начисляются страховые взносы, если только Вы не платите их добровольно в этом контексте.

Таким образом, самозанятое лицо добровольно выплачивало дополнительные взносы из уже облагаемого налогом дохода. Таким образом, с одной стороны, он заработал более высокую пенсию, но, с другой стороны, должен был бы облагать ее слишком высоким стандартным налогом. Этого можно избежать. Будучи пенсионером, он может разделить свою пенсию на добровольную и законную части. Однако для этого он должен был вносить добровольные повышенные взносы не менее десяти лет до 31.12.2004.

Совет

Если это относится к Вам, Вы должны подать заявление о том, чтобы часть Вашей пенсии, основанная на этих повышенных взносах, облагалась не по высокому стандартному налогу (2022: 82 процента от пенсии), а по значительно более выгодной доле дохода. Часть пенсии, подлежащая более низкому налогообложению, называется открывающая оговорка, Вы можете узнать ее из справки Вашего пенсионного страховщика.

Пример

Если Вы получаете государственную пенсию в размере 1.500 евро в месяц с 65 лет и можете подтвердить налоговой инспекции справкой от пенсионного учреждения, что 30 процентов (это открывающая оговорка) от суммы пенсии основаны на повышенных взносах, расчет будет следующим:

Для 70 процентов пенсии: Обычное налогообложение за вычетом необлагаемой суммы пенсии: 1.500 евро x 70 процентов = 1.050 евро x 12 месяцев = 12.600 евро минус необлагаемая сумма пенсии (например) 42 процента = 7.308 евро.

Для части, на которую распространяется открывающая оговорка в размере 30 процентов, применяется более выгодная доля дохода: 1.500 евро x 30 процентов = 450 евро x 12 месяцев = 5.400 евро x 18 процентов = 972 евро. В этом случае необходимо будет обложить налогом 8.280 евро. Без открывающей оговорки необходимо было бы обложить налогом 10.440 евро.

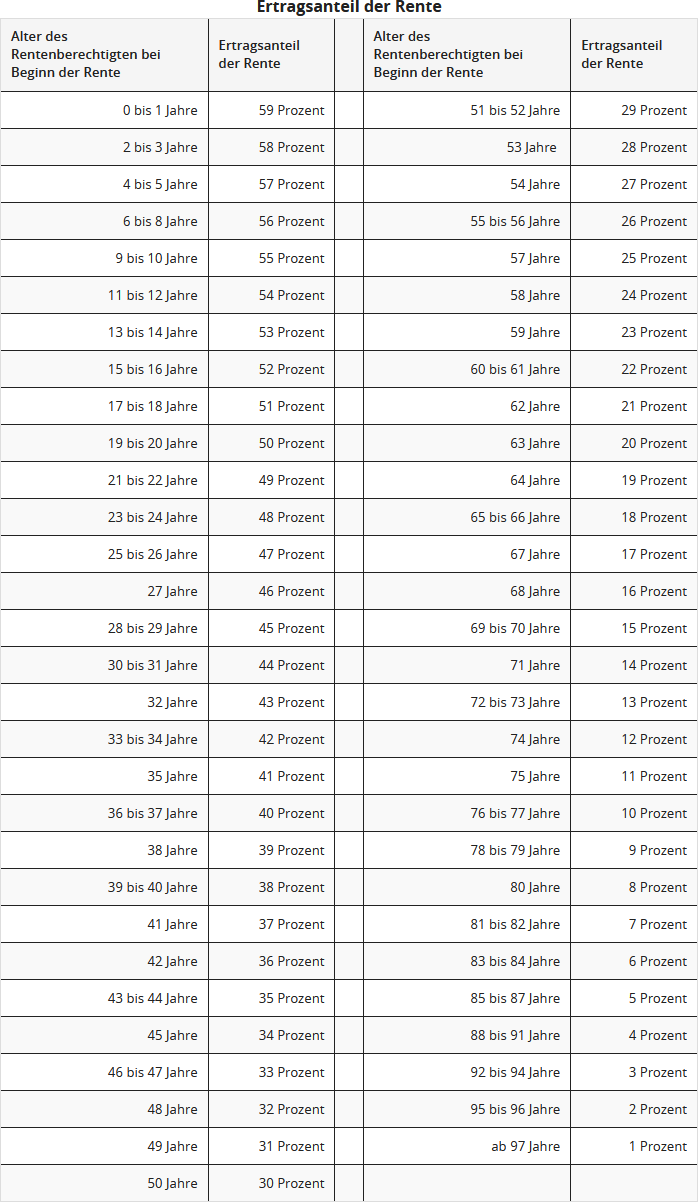

Доля дохода зависит от возраста пенсионера на момент начала выплаты пенсии, она составляет, например, 19 процентов для 64-летних, 18 процентов для 65-66-летних и 17 процентов для 67-летних.

В следующей таблице указана величина доли дохода в зависимости от возраста на момент начала выплаты пенсии; она рассчитывается автоматически SteuerGo:

Примечание:

В конце мая 2021 года Федеральный финансовый суд опубликовал два своих решения о возможном двойном налогообложении пенсий. Однако иски пострадавших пенсионеров не увенчались успехом. Федеральный финансовый суд считает двойное налогообложение возможным только в редких случаях. Он считает правомерной основную систему налогообложения пенсий, то есть ограниченный вычет расходов на пенсионное обеспечение в период трудовой деятельности, связанный с частичным освобождением пенсий от налогообложения в период выплаты. Двойное налогообложение может возникнуть только для более поздних поколений пенсионеров (решения Федерального финансового суда от 19.05.2021, X R 33/19 и X R 20/21). Однако проигравшие истцы подали конституционную жалобу на два решения Федерального финансового суда (дело № 2 BvR 1143/21 и 2 BvR 1140/21).

Речь идет о том, как именно рассчитывается двойное налогообложение. Федеральный финансовый суд занял очень схематичную позицию, которая приводит к чрезмерному налогообложению пенсий только в отдельных случаях. Таким образом, для расчета возможного двойного налогообложения применяется принцип номинальной стоимости. Проще говоря, фактически уплаченные и льготные расходы на пенсионное обеспечение сравниваются с фактически выплаченными и частично освобожденными от налогообложения суммами пенсий. Ни суммы не должны быть увеличены или уменьшены, ни инфляция не должна учитываться.

Некоторые эксперты, а также истцы по делу X R 33/19, напротив, утверждали, что в период трудовой деятельности приобретаются не денежные суммы пенсий, а чистые баллы заработной платы. Фактический размер пенсии становится известен гораздо позже. Однако Федеральный финансовый суд не стал углубляться в "дебри" финансовой и страховой математики, а сравнил внесенные и выплаченные денежные суммы. Правильно ли это или существует более выгодный для налогоплательщиков расчет, должны решить конституционные судьи в Карлсруэ.

В настоящее время федеральное правительство и правительства земель наконец-то смогли договориться о том, что соответствующие налоговые уведомления будут выдаваться с пометкой "предварительный" по спорному вопросу. Конкретно: налоговые начисления будут выдаваться с пометкой "предварительный" в отношении "налогообложения аннуитетов и других выплат из базового обеспечения в соответствии с § 22 номер 1 предложение 3 буква a двойная буква aa Закона о подоходном налоге". Пометка "предварительный" будет добавлена ко всем уведомлениям о подоходном налоге за налоговые периоды с 2005 года, в которых учитывается аннуитет или другая выплата из так называемого базового обеспечения (письмо Федерального министерства финансов от 30.08.2021, V A 3 - S 0338/19/10006 :001).

Это означает, что пенсионеры теперь будут получать уведомления о подоходном налоге с указанием на частичную предварительность налогового начисления. Если Федеральный конституционный суд придет к выводу, что текущее налогообложение государственных пенсий и пенсий из профессиональных пенсионных фондов, а также аналогичных пенсионных схем является неконституционно высоким, налоговые уведомления, которые выдаются сейчас и в будущем, могут быть изменены без предварительного возражения.

(2022): Что означает оговорка об открытии?