Подсказки к полям

Подарки

Укажите здесь как подлежащие, так и не подлежащие вычету расходы на подарки.

Подарки деловым партнерам

Подарки, как правило, подлежат вычету в качестве операционных расходов, если затраты на человека в год не превышают 50 евро. Для предпринимателей, облагаемых НДС, эта сумма указана без НДС. Для предпринимателей, не имеющих права на вычет НДС (например, мелкие предприниматели, врачи), НДС включается в лимит в 50 евро.

Лимит в 50 евро

Это порог, а не необлагаемая сумма. Это означает: как только расходы на подарки превышают 50 евро на человека в год, они полностью не подлежат вычету в качестве операционных расходов. Эти не подлежащие вычету суммы также должны быть указаны здесь.

Расходы на маркировку и упаковку

- Расходы на маркировку подарка в качестве рекламного носителя (например, нанесение логотипа) включаются в расчет лимита в 50 евро.

- Расходы на доставку и упаковку не учитываются и не включаются в лимит.

Исключения из лимита

- Использование подарка в бизнесе: Лимит в 50 евро не применяется, если получатель может использовать подарок исключительно в своем бизнесе (согласно ст. 4.10 ч. 2 предложению 4 Регламенту подоходного налога (EStR)).

- Подарки собственным сотрудникам: Подарки, сделанные по служебным причинам, полностью подлежат вычету в качестве операционных расходов и должны быть указаны здесь.

Обязательная документация

Расходы на подарки должны быть учтены индивидуально и раздельно от других операционных расходов. Необходима отдельная запись, например, на отдельном счете, чтобы обеспечить возможность вычета.

Представительские расходы

Укажите здесь не подлежащие вычету и вычитаемые из налогооблагаемой базы представительские расходы.

Налогово-финансовое управление разделяет представительские расходы на "деловые" и на "общие операционные". Это разграничение важно для определения того, какие суммы расходов будут признаны в налоговых целях:

- Деловые представительские расходы связаны с внешними деловыми партнерами, с которыми уже установлены деловые отношения или с которыми они должны быть установлены. К ним относятся как посетители компании, так и сотрудники социально аффилированных компаний и сопоставимые с ними лица, т.е. коллеги-специалисты. То же самое относится и к фрилансерам и торговым представителям. Такие представительские расходы подлежат вычету только на 70% и 30% не подлежат вычету. Поэтому расходы должны быть пропорционально распределены, и обе суммы должны быть введены здесь.

- Общими операционными расходами являются расходы на развлечение собственных сотрудников, т.е. внутренних лиц. Сюда относятся в том числе расходы оптового продавца напитков на оплату напитков в ресторанах своих клиентов, а также на напитки в пивоварнях. В этом случае расходы подлежат 100-процентному вычету и поэтому должны быть указаны в полном объеме на странице "Прочие неограниченно вычитаемые операционные расходы". По решению Федерального налогового суда, ограничение на вычеты представительских расходов не распространяется, если водитель автобуса направляется на остановку для отдыха и бесплатно "подвозит клиентов" (постановление Федерального налогового суда от 26.04.2018, X R 24/17).

SteuerGo: Расходы на кофе, чай, напитки, выпечку и т.д. во время деловых встреч вычитаются полностью как операционные расходы и отображаются на странице "Прочие неограниченно вычитаемые операционные расходы".

SteuerGo: Налог с оборота, включенный в представительские расходы, полностью вычитается в качестве операционных расходов и также должен быть отражен на странице "Прочие неограниченно вычитаемые операционные расходы" в разделе "Предварительно внесенная часть налога с оборота (Vorsteuerbeträge)".

Примечание: Представительские расходы должны учитываться каждый по отдельности и отдельно от других операционных расходов или заноситься на отдельный счет.

Итого ограниченных вычитаемых операционных расходов

Общая сумма не вычитаемых и вычитаемых из налогооблагаемой базы операционных расходов и налога на прибыль предприятия переносится на страницу "Операционные расходы" для определения общей суммы операционных расходов.

Aufwendungen für ein häusliches Arbeitszimmer (einschließlich AfA und Schuldzinsen)

Укажите здесь неподлежащие вычету и подлежащие вычету расходы на Ваш рабочий кабинет.

Условия для вычета эксплуатационных расходов

Вычет эксплуатационных расходов возможен только в том случае, если домашний кабинет является "центром всей предпринимательской и профессиональной деятельности". Для самозанятых лиц есть два варианта:

1. Годовая фиксированная сумма (упрощенное правило)

- Фиксированная сумма: 1.260 евро в год (с 2023 года).

- Преимущество: Меньше обязательств по предоставлению доказательств, простое оформление.

- Использование: Максимум один раз на человека в год, независимо от количества видов деятельности.

2. Фактические расходы на рабочий кабинет

- Подлежащие вычету расходы: Аренда (пропорционально), коммунальные услуги (отопление, электричество, вода), ремонт, амортизация мебели, проценты по ипотечным кредитам.

- Расчет: Расходы рассчитываются пропорционально площади рабочего кабинета по отношению к общей жилой площади.

Годовая фиксированная сумма или фактические расходы?

- Годовая фиксированная сумма: Имеет смысл при низких фактических расходах или сложностях с доказательствами.

- Фактические расходы: Выгодно, если они превышают фиксированную сумму в 1.260 евро.

Примечание: Смешанный расчет невозможен.

Особенности при совместном использовании рабочего кабинета

- Совместное использование супругами: Каждый может подать заявление на фиксированную сумму в 1.260 евро, если выполнены условия.

- Фактические расходы: Расходы распределяются пропорционально в зависимости от использования.

Прочие операционные расходы

Укажите здесь как подлежащие, так и не подлежащие вычету прочие операционные расходы.

Представительские расходы

Расходы, связанные с частной жизнью налогоплательщика или других лиц, как правило, не подлежат вычету в качестве операционных расходов. Однако представительские расходы, имеющие деловую причину, подлежат вычету в соответствии со ст. 4 ч. 5 № 7 Закона о подоходном налоге (EStG) только в том случае, если они "согласно общепринятым стандартам не считаются неуместными".

Примеры неуместных расходов:

- Роскошные автомобили без четкой деловой причины

- Чрезмерно дорогое оборудование офисных помещений

Штрафы, административные штрафы, предупреждения или денежные штрафы

Штрафы, административные штрафы, предупреждения или денежные штрафы, наложенные судами или органами в Германии или органами Европейских сообществ, не подлежат вычету в качестве операционных расходов.

Исключения применяются для:

- Штрафы из стран за пределами Европейских сообществ: Эти штрафы могут быть вычтены как операционные расходы.

- Денежные штрафы из-за границы: Денежные штрафы, наложенные иностранным судом, подлежат вычету, если они "противоречат основным принципам немецкого законодательства".

Тщательно документируйте все прочие операционные расходы и фиксируйте разграничение между деловыми и частными расходами. Это поможет избежать запросов от налоговой инспекции и облегчить правильную налоговую классификацию.

Дополнительные расходы на питание

Введите здесь вычитаемые суточные пособия на питание за выездную деятельность, командировки или ведение двойного домохозяйства в связи с рабочими обязанностями.

- Расходы на проезд следует указать отдельно на странице "Расходы на транспортные средства и прочие транспортные расходы".

- Расходы на проживание и дополнительные путевые расходы должны быть введены на странице "Прочие полностью вычитаемые операционные расходы".

- Расходы на проезд сотрудников введены на странице "Общие операционные расходы" в разделе "Расходы на собственный персонал".

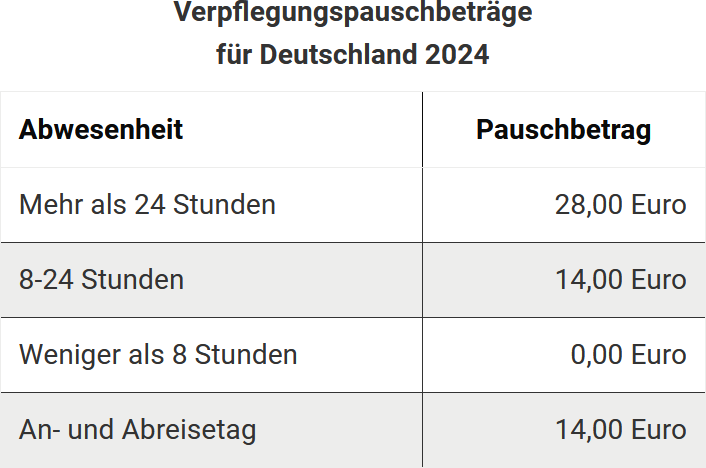

При дополнительных расходах на питание, Вы можете вычесть только фиксированные суммы, а не фактические расходы. Сумма суточных зависит от продолжительности Вашего отсутствия дома и в фирме. Суточные пособия на питание во время командировок по Германии при отсутствии:

В случае командировок за границу, Вы можете вычесть суточные пособия на питание, рассчитанные для каждой конкретной страны.

Если выездная деятельность начинается в один день и заканчивается на следующий день после более чем 8 часов без ночлега, то на день с преимущественным отсутствием предоставляется фиксированная ставка суточных на питание в размере 14 евро (ст. 9 ч. 4а, номер 3 Закона о подоходном налоге (EStG)).

Ежедневная фиксированная ставка за работу дома

В это поле введите суточную ставку 6 евро за каждый календарный день, в который Вы выполняли свою служебную или профессиональную деятельность преимущественно в своей домашней квартире и в этот день не находились на своем основном рабочем месте. В год можно указать максимум 1.260 евро (= 210 дней x 6 евро в день).

Условия для суточной ставки:

- Вы работаете преимущественно в домашней квартире и в этот день не посещаете свое рабочее место.

- Ставка может быть вычтена, даже если нет отдельного домашнего кабинета.

Суточная ставка не может быть вычтена, если:

- Вы заявляете расходы на жилье в рамках ведения двойного хозяйства.

- Вы вычитаете фактические расходы или годовую ставку за домашний кабинет.