Подсказки к полям

Подарки

Укажите здесь не подлежащие и подлежащие вычету расходы на подарки.

Подарки для деловых партнеров: Подарки подлежат вычету в качестве операционных расходов при условии, что расходы на одного человека не превышают 35 евро в год. Сумма в размере 35 евро (без НДС) распространяется на предпринимателей, облагаемых НДС не включая НДС, и на предпринимателей, не облагаемых НДС (малые предприниматели, врачи), включая НДС. Расходы на обозначение подарка как средства рекламы включаются в сумму определении лимита, но расходы на транспортировку и упаковку не включаются.

Лимит в 35 евро - это не налоговая льгота, а предел не облагаемого налогом дохода: если расходы превышают 35 евро на человека, они не вычитаются в качестве операционных расходов. Эти суммы, не подлежащие вычету, также должны быть внесены в эту строку.

Примечание: Расходы на подарки должны учитываться каждый раздельно и отдельно от прочих операционных расходов или записываться на отдельный счет.

SteuerGo: Лимит в 35 евро не действует, если получатель может использовать подарок только в своей профессиональной деятельности (Директива 4.10 ч. 2 предложение 4 Регламента подоходного налога (EStR)). Подарки, предоставленные компанией своим сотрудникам, полностью вычитаются из налогооблагаемой базы и должны быть официально учтены.

Представительские расходы

Укажите здесь не подлежащие вычету и вычитаемые из налогооблагаемой базы представительские расходы.

Налогово-финансовое управление разделяет представительские расходы на "деловые" и на "общие операционные". Это разграничение важно для определения того, какие суммы расходов будут признаны в налоговых целях:

- Деловые представительские расходы связаны с внешними деловыми партнерами, с которыми уже установлены деловые отношения или с которыми они должны быть установлены. К ним относятся как посетители компании, так и сотрудники социально аффилированных компаний и сопоставимые с ними лица, т.е. коллеги-специалисты. То же самое относится и к фрилансерам и торговым представителям. Такие представительские расходы подлежат вычету только на 70% и 30% не подлежат вычету. Поэтому расходы должны быть пропорционально распределены, и обе суммы должны быть введены здесь.

- Общими операционными расходами являются расходы на развлечение собственных сотрудников, т.е. внутренних лиц. Сюда относятся в том числе расходы оптового продавца напитков на оплату напитков в ресторанах своих клиентов, а также на напитки в пивоварнях. В этом случае расходы подлежат 100-процентному вычету и поэтому должны быть указаны в полном объеме на странице "Прочие неограниченно вычитаемые операционные расходы". По решению Федерального налогового суда, ограничение на вычеты представительских расходов не распространяется, если водитель автобуса направляется на остановку для отдыха и бесплатно "подвозит клиентов" (постановление Федерального налогового суда от 26.04.2018, X R 24/17).

SteuerGo: Расходы на кофе, чай, напитки, выпечку и т.д. во время деловых встреч вычитаются полностью как операционные расходы и отображаются на странице "Прочие неограниченно вычитаемые операционные расходы".

SteuerGo: Налог с оборота, включенный в представительские расходы, полностью вычитается в качестве операционных расходов и также должен быть отражен на странице "Прочие неограниченно вычитаемые операционные расходы" в разделе "Предварительно внесенная часть налога с оборота (Vorsteuerbeträge)".

Примечание: Представительские расходы должны учитываться каждый по отдельности и отдельно от других операционных расходов или заноситься на отдельный счет.

Aufwendungen für ein häusliches Arbeitszimmer (einschließlich AfA und Schuldzinsen)

Укажите здесь невычитаемые и вычитаемые расходы на домашний офис.

С 1 января 2023 года будут действовать новые правила в отношении налогового вычета расходов, понесенных в "домашнем офисе" или при "работе на дому". Необходимо рассмотреть два разных случая:

-

Рабочий кабинет как центр трудовой деятельности:

-

Расходы на рабочий кабинет можно вычесть в фактической сумме или в виде ежегодной единовременной суммы налогового послабления в размере 1.260 евро. Это касается "настоящих" домашних офисов, которые представляют собой отдельные комнаты и используются почти исключительно в профессиональных целях.

-

Примерами профессий, для которых домашний офис является центром трудовой деятельности, являются писатели, переводчики или IT-специалисты, которые в основном работают из дома.

-

Не центр трудовой деятельности, но профессиональная деятельность осуществляется на дому:

-

В этом случае из налога можно вычесть ежедневную фиксированную ставку в размере 6 евро за каждый день работы в домашнем офисе в течение максимум 210 дней в году (максимум 1.260 евро).

-

Не имеет значения, где находится рабочее место - в отдельной комнате или, например, за кухонным столом.

Подробнее:

-

Ежегодная сумма налогового послабления в размере 1.260 евро покрывает расходы на всю деловую и профессиональную деятельность в домашнем офисе. Ее можно использовать равномерно в течение всего года.

-

Если требования не выполняются в течение года, ежегодная сумма уменьшается ежемесячно, и при необходимости можно указать ежедневную единовременную сумму в размере 6 евро/день.

-

Ежегодная сумма привязана к человеку и не может быть использована отдельно для разных видов деятельности.

-

Невозможно одновременно вычесть фактические расходы, ежегодную сумму налогового послабления и ежедневную сумму налогового послабления.

-

Если несколько человек используют домашний офис вместе, требования для получения вычета должны проверяться индивидуально.

-

В дополнение к ежедневной сумме налогового послабления можно также вычесть расходы на рабочее оборудование, но одновременный вычет фактических расходов и ежедневной суммы не допускается. Особые правила действуют в случае ведения двойного домашнего хозяйства или при вычете расходов на домашний офис.

-

Ежедневная сумма налогового послабления зачитывается против фиксированной суммы налогового послабления для работника в размере 1.230 евро, что означает, что налоговая экономия достигается только в том случае, если общая сумма расходов, связанных с доходом, превышает 1.230 евро. Налогоплательщики должны записывать и предоставлять доказательства того, в какие дни они использовали ежедневную сумму налогового послабления.

Прочие операционные расходы

Укажите здесь не подлежащие вычету и вычитаемые расходы как прочие вычитаемые операционные расходы.

Представительские расходы

Расходы, касающиеся (частного) образа жизни налогоплательщика или других лиц, как правило, не учитываются как операционные расходы.

Представительские расходы, понесенные в рамках предпринимательской деятельности, подлежат вычету только в том случае, "если они считаются обоснованными в соответствии с общепринятым представлением о коммерческой деятельности" (ст. 4, ч. 5, номер 7 Закона о подоходном налоге (EStG)).

Штрафы, административные штрафы, административные предупреждения или денежные штрафы

Такие денежные средства, оцененные судами или органами власти в Германии или учреждениями Европейских сообществ, не вычитаются в качестве операционных расходов. Однако, данное положение не распространяется на штрафы, налагаемые судами или органами власти других государств, не входящих в Европейские сообщества.

Штрафы, налагаемые в рамках уголовного судопроизводства, не подлежат вычету. Штрафы, налагаемые иностранным судом, могут быть вычтены как операционные расходы, если они противоречат основополагающим принципам немецкой правовой системы.

Дополнительные расходы на питание

Введите здесь вычитаемые суточные пособия на питание за выездную деятельность, командировки или ведение двойного домохозяйства в связи с рабочими обязанностями.

- Расходы на проезд следует указать отдельно на странице "Расходы на транспортные средства и прочие транспортные расходы".

- Расходы на проживание и дополнительные путевые расходы должны быть введены на странице "Прочие полностью вычитаемые операционные расходы".

- Расходы на проезд сотрудников введены на странице "Общие операционные расходы" в разделе "Расходы на собственный персонал".

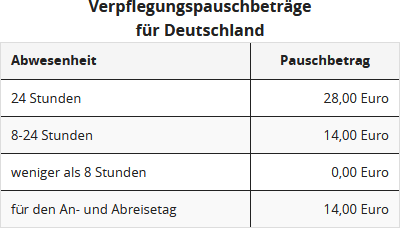

При дополнительных расходах на питание, Вы можете вычесть только фиксированные суммы, а не фактические расходы. Сумма суточных зависит от продолжительности Вашего отсутствия дома и в фирме. Суточные пособия на питание во время командировок по Германии при отсутствии:

В случае командировок за границу, Вы можете вычесть суточные пособия на питание, рассчитанные для каждой конкретной страны.

Если выездная деятельность начинается в один день и заканчивается на следующий день после более чем 8 часов без ночлега, то на день с преимущественным отсутствием предоставляется фиксированная ставка суточных на питание в размере 14 евро (ст. 9 ч. 4а, номер 3 Закона о подоходном налоге (EStG)).

Итого ограниченных вычитаемых операционных расходов

Общая сумма не вычитаемых и вычитаемых из налогооблагаемой базы операционных расходов и налога на прибыль предприятия переносится на страницу "Операционные расходы" для определения общей суммы операционных расходов.