Dieser Text bezieht sich auf die

. Die Version die für die

Списать очки для работы за экраном как профессиональные расходы?

С возрастом «обычные» очки с линзами для дали и близи становятся неподходящими для работы за компьютером, так как среднее расстояние до экрана не учитывается должным образом. Для этого существуют специальные рабочие очки с двумя разными диоптриями, верхняя часть которых учитывает расстояние до экрана, а нижняя часть — расстояние до клавиатуры. Поскольку эти очки не содержат линз для дали, они не подходят для повседневного использования. Вопрос в том, можно ли списать расходы на очки для работы за компьютером как расходы на рекламу.

- К сожалению, нет. Федеральный финансовый суд постановил, что компьютерные рабочие очки не являются рабочим инструментом, а являются медицинским средством. Поскольку очки предназначены для коррекции нарушения зрения и, следовательно, для устранения физического недостатка, расходы относятся к частной жизни и поэтому не подлежат налоговому вычету. Это также относится к случаям, когда устранение недостатка одновременно отвечает профессиональным интересам. Расходы не могут быть вычтены как расходы на рекламу, даже если очки используются исключительно на рабочем месте. Не имеет значения и то, что согласно медицинской справке очки «не подходят в качестве обычных корректирующих очков» (постановление BFH от 20.07.2005, VI R 50/03).

- Расходы на очки для работы за компьютером могут быть вычтены как расходы на рекламу, если нарушение зрения является следствием типичного профессионального заболевания или несчастного случая на производстве. В остальном расходы на очки всегда могут быть вычтены как чрезвычайные расходы в соответствии с § 33 EStG — однако с учетом допустимой нагрузки.

Однако для сотрудников, которые регулярно работают за компьютером и нуждаются в специальных очках для работы за компьютером, работодатель обязан покрыть расходы на них в соответствии с требованиями охраны труда. Это вытекает из § 6 Положения о работе за компьютером и § 3 абз. 3 Закона об охране труда. Для работодателя расходы подлежат вычету как операционные расходы, а для сотрудника не возникает налогооблагаемого денежного преимущества (R 19.3 абз. 2 № 2 LStR).

SteuerGo

При покрытии расходов работодателем налоговые органы установили препятствие: вычет операционных расходов у работодателя и освобождение от налогообложения у работника должны предоставляться только в том случае, если необходимость в очках подтверждена врачом-офтальмологом и это медицинское предписание выдано до приобретения очков.

Обоснование: Только врач-офтальмолог является «квалифицированным лицом» в соответствии с § 6 абз. 1 Положения о работе за компьютером, а не оптик. Это означает, что у работодателя нет законного обязательства покрывать расходы на специальные очки, если необходимость подтверждена только оптиком (SenFin. Berlin от 28.09.2009, III B-S 2332-10/2008).

Недавно Федеральное министерство финансов объявило, что предоставление или субсидирование очков для работы за компьютером при отсутствии условий, указанных в R 19.3 абз. 2 № 2 Директивы по подоходному налогу, не освобождается от налогообложения и социальных взносов в соответствии с § 3 № 34 EStG (письмо BMF от 20.04.2021, BStBl 2021 I S. 700, Tz. 34). Освобождение от налога в § 3 № 34 EStG относится только к услугам по поведенческой профилактике (сертифицированные курсы профилактики от больничных касс) и услугам работодателей по укреплению здоровья, которые соответствуют требованиям § 20b и Руководства по профилактике GKV по назначению, целенаправленности и качеству. Поскольку в руководстве нет требований на очки для работы за компьютером, освобождение от налога в соответствии с § 3 № 34 EStG также исключается.

Однако независимо от § 3 № 34 EStG услуги работодателя по укреплению здоровья полностью освобождаются от налогообложения и социальных взносов, если они предоставляются в преимущественно собственных интересах компании. К ним относятся, в частности, «очки для работы за компьютером по медицинскому предписанию, чтобы обеспечить достаточную остроту зрения на расстояниях, необходимых для работы за компьютером. Если медицинское предписание отсутствует, § 3 № 34 EStG не применяется» (письмо BMF от 20.04.2021, BStBl 2021 I S. 700, Tz. 37).

Вывод: Субсидия от работодателя может оставаться необлагаемой налогом при соблюдении условия «медицинское предписание».

(2023): Списать очки для работы за экраном как профессиональные расходы?

Какие расходы я могу списать?

При покупке новых рабочих средств Вы можете списать не только чистую стоимость приобретения, но и следующие расходы:

- налог на добавленную стоимость,

- расходы на почтовые и упаковочные услуги, а также

- транспортные расходы (поездки для покупки и получения информации перед покупкой).

Мгновенная амортизация: Если стоимость приобретения не превышает 800 евро (без НДС) или 952 евро (включая 19% НДС), Вы можете списать свои расходы в полном объеме в год приобретения как расходы на рекламу.

Амортизация (AfA): Если стоимость приобретения превышает 800 евро (без НДС) или 952 евро (включая 19% НДС), Вы должны распределить расходы на предполагаемый срок службы. В этом случае Вы можете заявить в качестве расходов на рекламу только годовую амортизацию (AfA). Пожалуйста, обратите внимание, что амортизация указывается помесячно в год приобретения. Важен момент поставки.

Примеры сроков амортизации рабочих средств:

- Офисная мебель: 13 лет

- Пишущая машинка: 9 лет

- Телефонное оборудование: 8 лет

- Факсимильные аппараты: 6 лет

- Автомобиль: 6 лет

- Шредер: 8 лет

Срок амортизации устанавливается в так называемых таблицах AfA Федерального министерства финансов.

Если Вы покупаете несколько устройств, то лимит в 800 евро применяется к каждому устройству отдельно, если оно может использоваться самостоятельно.

Tipp

Если Вы не можете предоставить доказательства для покупки определенных рабочих средств, Вы можете рассчитывать на предел непринятия возражений в размере 110 евро. До этой суммы налоговая инспекция, как правило, не требует предоставления документов. Однако в этом случае Вы должны конкретно указать рабочие средства с ценами приобретения. Однако у Вас нет на это юридического права!

Кстати, Вы можете списать не только рабочие средства, которые Вы приобрели новыми. Также Вы можете заявить покупку подержанных товаров как расходы на рекламу. Однако и в этом случае Вы должны подтвердить покупку, особенно если Вы приобрели товар у частного лица, достаточно квитанции в качестве подтверждения. При покупке подержанных товаров также действует лимит в 800 евро.

Вы также можете списать предметы, которые Вам подарили или которые Вы унаследовали, если Вы используете их в профессиональных целях. Вы можете списать сумму, которую даритель или наследодатель могли бы списать, если бы они использовали предмет в профессиональных целях. Решающее значение имеет остаточная стоимость предмета на момент его профессионального использования.

SteuerGo

Актуально: С 01.01.2021 года действует особенно выгодное новое правило для компьютеров всех видов и программного обеспечения: Федеральное министерство финансов чрезвычайно щедро устанавливает, что обычный срок службы составляет один год.

Это означает, что затраты на приобретение компьютеров и программного обеспечения теперь могут быть всегда - независимо от суммы - списаны в полном объеме в год приобретения как расходы на рекламу или операционные расходы (письмо Федерального министерства финансов от 26.02.2021, IV C 3-S 2190/21/10002:013).

(2023): Какие расходы я могу списать?

Существует ли фиксированная сумма для дополнительных средств, связанных с профессиональной деятельностью?

Многие налоговые инспекции признают фиксированную сумму для дополнительных рабочих материалов. Эта сумма является пределом, до которого не требуется предоставление отдельных документов. Однако нет юридического права на получение фиксированной суммы для рабочих материалов. Налоговый инспектор может отклонить расходы на рабочие материалы без подтверждения.

Большинство налоговых инспекций не требуют предоставления документов, если Вы заявляете рабочие материалы в качестве профессиональных расходов на сумму до 110 евро. Однако у Вас нет юридического права на признание этой "фиксированной суммы".

(2023): Существует ли фиксированная сумма для дополнительных средств, связанных с профессиональной деятельностью?

Как я могу списать средства труда?

Если Вы потратили на рабочий инструмент более 800 евро (без НДС) или 952 евро (включая 19% НДС), Вы должны распределить расходы на предполагаемый срок службы, т.е. амортизировать. Каждый год Вы можете заявлять в качестве расходов на рекламу только соответствующую амортизацию (AfA). Работники используют для этого линейную амортизацию. Срок амортизации устанавливается в так называемых таблицах амортизации Федерального министерства финансов.

Срок амортизации различных рабочих инструментов:

- Мобильные устройства: 5 лет

- Фото-, кино-, видео- и аудиотехника: 7 лет

- Пишущие машинки: 9 лет

- Офисная мебель: 13 лет

- Сейфы: 23 года

- Легковые автомобили: 6 лет

В год покупки рабочего инструмента рассчитанная сумма амортизации может быть вычтена только помесячно. За каждый месяц одна двенадцатая часть.

SteuerGo

Актуально: С 01.01.2021 года действует особенно выгодное новое правило для всех видов компьютеров и программного обеспечения: Федеральное министерство финансов чрезвычайно щедро устанавливает, что обычный срок службы составляет один год. Это означает, что затраты на приобретение компьютеров и программного обеспечения теперь всегда могут быть полностью списаны в год приобретения как рекламные или операционные расходы, независимо от их размера (письмо Федерального министерства финансов от 26.02.2021, IV C 3-S 2190/21/10002:013).

(2023): Как я могу списать средства труда?

Как я могу списать служебную одежду как рабочие инструменты?

Вы можете вычесть расходы на рабочую одежду из налогов. При этом необходимо учитывать, что не вся одежда, которую Вы носите на работе, является рабочей одеждой. Если Вы можете носить одежду и вне работы, она не считается рабочей одеждой в налоговом отношении. Если возможна частная эксплуатация предмета одежды (как в случае с повседневной одеждой), Вы не можете вычесть расходы как расходы, связанные с профессиональной деятельностью.

Рабочая одежда должна быть типичной рабочей одеждой, которая по своему характеру и назначению предназначена и необходима для профессионального использования.

Например, признается следующая рабочая одежда:

- Защитная одежда любого типа (например, рабочие халаты, лабораторные халаты, рабочая обувь, рабочие ботинки, защитная обувь),

- Униформа и служебная одежда со служебными знаками,

- Служебные мантии (судьи, прокуроры, адвокаты, священнослужители)

- Спортивная одежда для учителей физкультуры

- Костюмы определенного цвета для сотрудников авиакомпании,

- Белая рабочая одежда для врачей,

Вы можете вычесть фактически подтвержденные расходы на приобретение. Если выполнены условия для вычета рабочей одежды, Вы также можете заявить расходы на чистку.

Schwarze Anzüge und andere Dienstkleidung

В предыдущих решениях Федеральный финансовый суд, например, признал следующую гражданскую одежду как рабочую одежду: черный костюм для работника похоронного бюро (решение BFH от 30.09.1970, I R 33/69), черный костюм и черные брюки для старшего официанта (решение BFH от 09.03.1979, VI R 171/77), черный костюм для католического священника (решение BFH от 10.11.1989, VI R 159/86).

Теперь Федеральный финансовый суд изменил свою прежнюю правовую позицию и не признал черный костюм для траурного оратора как рабочую одежду. Решение также коснется других профессиональных групп. Черный костюм, который ничем не отличается от того, что большая часть населения носит как праздничную одежду по особым случаям, не является типичной рабочей одеждой. Одежду можно использовать в любое время для частных торжественных мероприятий. Это относится ко всем профессиям, в том числе к определенным профессиональным группам, таким как траурные ораторы, работники похоронных бюро, католические священники и старшие официанты (решение BFH от 16.03.2022, VIII R 33/18).

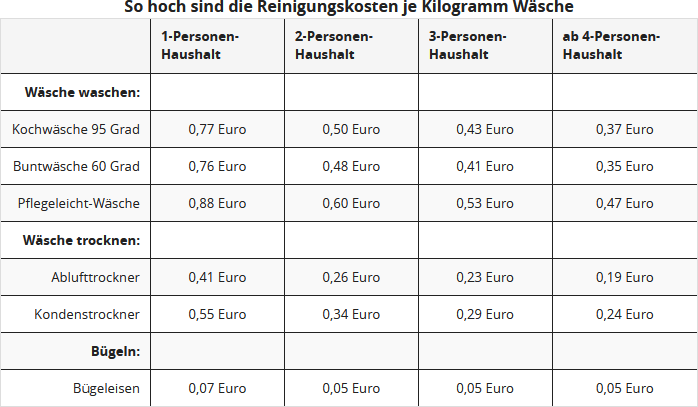

Если Вы стираете рабочую одежду самостоятельно, Вы можете оценить расходы на это. Для чистки рабочей одежды налоговые органы и судебная практика признают использование средних значений, предоставленных потребительскими ассоциациями (решение Финансового суда Баден-Вюртемберга, 3 K 202/04). Рабочая группа потребительских ассоциаций e.V., Бонн, рассчитала стоимость одной стирки на 1 кг белья (по состоянию на декабрь 2002 года):

Чтобы рассчитать долевые годовые расходы на уход за "типичной рабочей одеждой" из таблицы, умножьте указанные выше суммы (евро/кг) для каждого типа обработки на количество (кг) типичной рабочей одежды, подлежащей чистке, в год. Пример: Если Вы одиноки, при 40 стирках в год по 3 кг кипяченого белья по 0,77 евро и 2 кг деликатного белья по 0,88 евро, Вы получите в общей сложности 163 евро вычитаемых расходов на чистку (92,40 евро плюс 70,40 евро).

Важно: В среднем расчете учитывались покупная цена стиральной машины, паушальная сумма на техническое обслуживание, а также эксплуатационные расходы, такие как электроэнергия, вода и моющие средства. Использование годовой паушальной суммы на расходы на чистку не допускается согласно BFH.

(2023): Как я могу списать служебную одежду как рабочие инструменты?

Как я могу списать компьютер с налогов?

Если Вы используете свой компьютер не только в личных, но и в профессиональных целях, Вы можете частично списать связанные с этим расходы как расходы на рекламу в налоговом порядке. В случае с компьютером не применяется десятипроцентный порог, согласно которому предмет признается рабочим средством только в том случае, если он используется в профессиональных целях не менее чем на 90 процентов. Сумма, которую Вы можете списать на компьютер, зависит от фактического времени использования в профессиональных и личных целях.

Beispiel

Вы используете свой компьютер шесть часов в неделю в профессиональных целях и четыре часа в личных. Тогда Вы можете списать 60 процентов расходов на Ваш компьютер и периферийные устройства.

Если Вы можете убедительно доказать, что компьютер используется почти исключительно в профессиональных целях (не менее 90 процентов), Вы можете списать все расходы. Если доказательства затруднены или невозможны, доля профессионального использования оценивается в 50 процентов, т.е. Вы можете списать половину расходов. Компьютер используется в личных целях, если Вы используете его для личной переписки, интернет-банкинга или игр. Примеры профессионального использования компьютера включают выполнение профессиональных задач дома (включая исследовательские задачи), приобретение необходимых базовых знаний в области ИТ, повышение квалификации или составление заявлений о приеме на работу.

При первоначальной покупке Вы должны объединить все компоненты компьютера, необходимые для его работы, и амортизировать их вместе в течение срока службы, если стоимость покупки превышает 800 евро (без НДС) или 952 евро (включая 19 процентов НДС). Компьютер, монитор, клавиатура и мышь представляют собой единый, самостоятельно используемый актив "компьютер". Срок амортизации для компьютеров, ноутбуков и периферийных устройств составляет три года. Исключение составляют устройства, которые также могут использоваться самостоятельно, такие как так называемые многофункциональные устройства, которые одновременно являются принтером, факсом, копировальным аппаратом и сканером. Если цена покупки ниже 800 евро, Вы можете сразу списать все расходы.

Профессиональные прикладные программы и системное программное обеспечение с покупной стоимостью до 800 евро (без НДС) могут быть полностью списаны как расходы на рекламу. Если программа стоит дороже, Вы должны распределить стоимость покупки на годы предполагаемого использования, т.е. "амортизировать". Срок использования и амортизации составляет три года. Обратите особое внимание при покупке профессионального программного обеспечения, что оно также может быть списано как расходы на рекламу, даже если компьютер не признан. Если Вы покупаете компоненты компьютера позже, Вы должны добавить стоимость к остаточной стоимости компьютера и распределить сумму на оставшийся срок службы. Если Ваш компьютер уже амортизирован, Вы должны полностью списать расходы, если цена покупки не превышает 800 евро без НДС. В противном случае Вы можете амортизировать устройства или программное обеспечение отдельно. Если Вы заменяете существующие компоненты новыми, Вы можете списать стоимость покупки как расходы на техническое обслуживание в полном объеме и независимо от цены покупки в год покупки.

Tipp

Помимо компьютера, программного обеспечения и периферийных устройств, также подлежат списанию расходы на компьютерные аксессуары, такие как бумага для принтера, картриджи с тонером, картриджи для принтера, чистые CD/DVD, USB-накопители, кабели или батарейки.

Срок амортизации устанавливается в так называемых таблицах амортизации Федерального министерства финансов.

SteuerGo

Актуально: С 01.01.2021 года действует особенно выгодное новое правило для всех видов компьютеров и программного обеспечения: Федеральное министерство финансов чрезвычайно щедро устанавливает, что обычный срок службы составляет один год. Это означает, что затраты на приобретение компьютеров и программного обеспечения теперь могут быть полностью списаны как расходы на рекламу или операционные расходы в год приобретения, независимо от их размера (письмо BMF от 26.02.2021, IV C 3-S 2190/21/10002:013).

(2023): Как я могу списать компьютер с налогов?

Когда я могу списать расходы на специализированную литературу?

Если Вы используете специализированную литературу для выполнения своей профессиональной деятельности, Вы можете списать расходы на книги, журналы и газеты. Без проблем признаются специализированные книги, название которых явно указывает на профессиональное использование.

В случае общеобразовательных книг доказать профессиональное использование сложнее. Однако Вы должны знать, что отказ налоговой инспекции с обоснованием, что это не специализированная книга, недостаточен. На первый план выходит фактическое использование книги. Вы должны доказать налоговому инспектору, что используете книгу в профессиональных целях. Также журналы можно списать как специализированную литературу (профессиональный журнал, профессиональные журналы, специализированный журнал), если это специализированные журналы, содержащие профессиональную информацию.

Списание журналов затрудняется тем, что многие из них охватывают широкий спектр тем и не содержат исключительно профессиональную информацию. В таких случаях журналы не признаются. Аналогичная проблема возникает при списании газет.

Обычные ежедневные газеты нельзя списать из-за их обширного тематического спектра. Нетипичные ежедневные газеты, такие как Handelsblatt, можно списать с налогов, если Вы можете доказать преимущественно профессиональное использование. Конечно, Вы также должны подтвердить расходы на специализированную литературу. Если у Вас нет соответствующих документов, Вы можете без доказательств указать сумму в 110 евро.

Однако это не фиксированная сумма, на которую у Вас есть законное право, а лишь предел, до которого не требуются доказательства. До этой суммы налоговые инспекторы должны отказаться от проверки документов. Предел, до которого не требуются доказательства, однако, действует для рабочих материалов в целом. Если Вы уже использовали 110 евро на рабочую одежду, необходимо предоставить доказательства расходов на специализированную литературу.

(2023): Когда я могу списать расходы на специализированную литературу?

Что я могу списать как средства, необходимые для работы?

Как рабочие средства Вы можете списать с налогов предметы, которые Вы используете почти исключительно в профессиональных или, если Вы работаете не по найму, в операционных целях. Затраты Вы можете заявить как расходы на рекламу или операционные расходы. Не всегда все рабочие средства признаются налоговой инспекцией. Чем специфичнее рабочее средство, тем выше вероятность его признания.

Возможность списания с налогов зависит от Вашей профессии и рабочего средства. Условие использования рабочего средства почти исключительно в профессиональных целях выполняется при профессиональном использовании не менее 90 процентов. В этом случае Вы можете полностью списать рабочее средство как расходы на рекламу.

До 2009 года действовал принцип «всё или ничего»: либо расходы признавались в полном объёме, либо вообще не признавались. Разделение расходов в соответствии с использованием в профессиональных целях - например, 70% - не допускалось. Однако запрет на разделение и вычет в соответствии с § 12 № 1 EStG был отменён Федеральным финансовым судом в сентябре 2009 года. Большая палата Федерального финансового суда после более тщательной проверки пришла к выводу, что в течение примерно 30 лет она ошибалась и что запрет на разделение и вычет вообще не вытекает из закона (§ 12 № 1 EStG).

Таким образом, сегодня во многих случаях возможно разделение расходов, которое ранее отклонялось именно по этому - ошибочному - аргументу. Расходы могут быть разделены на объективной основе, если доли профессионального использования установлены и не имеют второстепенного значения (решение Федерального финансового суда от 21.09.2009, GrS 1/06, BStBl. 2010 II S. 672).

Следующие предметы (примеры) Вы можете списать как расходы на рекламу в зависимости от профессиональной группы:

- Типичная рабочая одежда

- Компьютеры и программы

- Специальная литература (профессиональный журнал, профессиональные журналы)

- Письменный стол и офисное кресло

- Шкаф для документов

- Портфель

- Копировальный аппарат

- Калькулятор

- Инструменты

- Телефон, факс, мобильные расходы

- Канцелярские товары (письменные принадлежности, ручки, бумага, папки и т. д.)

Если Вы заплатили за рабочее средство не более 800 евро (нетто) или 952 евро (включая 19 процентов НДС), Вы можете списать все расходы в год оплаты как расходы на рекламу. Однако рабочее средство должно быть пригодно для самостоятельного использования. Это не относится, например, к монитору, принтеру или сканеру. Они могут использоваться только вместе с компьютером. Если Вы потратили больше на рабочее средство, Вы должны распределить расходы на предполагаемый срок службы.

SteuerGo

Актуально: С 01.01.2021 года действует особенно выгодное новое правило для всех видов компьютеров и программного обеспечения: Федеральное министерство финансов чрезвычайно щедро устанавливает, что обычный срок службы составляет один год. Это означает, что затраты на приобретение компьютеров и программного обеспечения теперь всегда - независимо от суммы - могут быть полностью списаны как расходы на рекламу или операционные расходы в год приобретения (письмо Федерального министерства финансов от 26.02.2021, IV C 3-S 2190/21/10002:013).

(2023): Что я могу списать как средства, необходимые для работы?

Могу ли я потребовать налоговый вычет за загрязнение и износ "обычной" одежды?

Расходы на "обычную" одежду не подлежат вычету как расходы на рекламу, если эта одежда подвергается нормальному загрязнению и износу во время работы.

Однако, если загрязнение, повреждение или преждевременный износ связаны с конкретным профессиональным или служебным случаем, расходы на чистку, ремонт или замену могут быть вычтены как расходы на рекламу (постановление BFH от 24.07.1981, BStBl. 1981 II S. 781; FG Thüringen от 04.11.1999, EFG 2000 S. 211).

При замене предмета одежды может быть вычтена остаточная стоимость поврежденного предмета.

(2023): Могу ли я потребовать налоговый вычет за загрязнение и износ "обычной" одежды?

Что такое граница непринятия мер?

Многие налоговые инспекторы, возможно, отрицают их существование. И налогоплательщик не может рассчитывать на то, что он сможет ими воспользоваться, так как правовой претензии на пределы необнаружения не существует.

Пределы необнаружения — это суммы, как правило, небольшие, указанные в налоговой декларации, которые налоговые инспекторы обычно не проверяют тщательно и принимают без подтверждающих документов.

Вот несколько примеров:

- Рабочие дни для фиксированной ставки на транспортные расходы: при 5-дневной рабочей неделе Вы можете указать 230 рабочих дней в год, а при 6-дневной неделе — 280 дней.

- Рабочие материалы: как правило, Вы можете указать расходы до 110 евро на приобретение и обслуживание рабочих материалов (покупка и чистка рабочей одежды) в своей налоговой декларации без подтверждающих документов.

Homeoffice vs. Pendeln: Steuerliche Anforderungen im Überblick

Поездки на работу к первому месту работы Вы можете списать через фиксированную ставку на транспортные расходы в своей налоговой декларации (Приложение N). Вы должны указать точное количество дней, в которые Вы фактически ездили на работу, так как фиксированная ставка действует только для этих дней. Также необходимо указать дни отпуска и болезни. С 2020 года в Приложении N также указываются дни командировок и работы на дому.

Точное определение количества рабочих дней может быть утомительным. Чтобы облегчить Вам задачу, налоговые органы в прошлом устанавливали так называемые пределы необнаружения. При пятидневной рабочей неделе это было 220–230 поездок, при шестидневной неделе — 260–280 поездок между домом и местом работы. Однако эти пределы являются внутренними и не имеют юридической силы. Судебное решение постановило, что налоговые органы должны принимать 230 дней (Финансовый суд Мюнхена от 12.12.2008, 13 K 4371/07).

Но пандемия изменила все. Многие сотрудники работали и продолжают работать на дому и не ездят на работу ежедневно. За эти дни Вы можете заявить фиксированную сумму в размере 5 евро в день в качестве расходов, связанных с доходами, или даже расходы на домашний офис. Однако Вы не можете заявить транспортные расходы, так как поездки не осуществлялись.

Налоговые органы все чаще требуют справку от работодателя о фактически отработанных днях и, прежде всего, о днях, когда посещалось первое место работы. Правило 220 или 230 поездок в год больше не действует автоматически!

(2023): Что такое граница непринятия мер?