Подсказки к полям

Подарки

Укажите здесь не подлежащие и подлежащие вычету расходы на подарки.

Подарки для деловых партнеров: Подарки подлежат вычету в качестве операционных расходов при условии, что расходы на одного человека не превышают 35 евро в год. Сумма в размере 35 евро (без НДС) распространяется на предпринимателей, облагаемых НДС не включая НДС, и на предпринимателей, не облагаемых НДС (малые предприниматели, врачи), включая НДС. Расходы на обозначение подарка как средства рекламы включаются в сумму определении лимита, но расходы на транспортировку и упаковку не включаются.

Лимит в 35 евро - это не налоговая льгота, а предел не облагаемого налогом дохода: если расходы превышают 35 евро на человека, они не вычитаются в качестве операционных расходов. Эти суммы, не подлежащие вычету, также должны быть внесены в эту строку.

Примечание: Расходы на подарки должны учитываться каждый раздельно и отдельно от прочих операционных расходов или записываться на отдельный счет.

SteuerGo: Лимит в 35 евро не действует, если получатель может использовать подарок только в своей профессиональной деятельности (Директива 4.10 ч. 2 предложение 4 Регламента подоходного налога (EStR)). Подарки, предоставленные компанией своим сотрудникам, полностью вычитаются из налогооблагаемой базы и должны быть официально учтены.

Представительские расходы

Укажите здесь не подлежащие вычету и вычитаемые из налогооблагаемой базы представительские расходы.

Налогово-финансовое управление разделяет представительские расходы на "деловые" и на "общие операционные". Это разграничение важно для определения того, какие суммы расходов будут признаны в налоговых целях:

- Деловые представительские расходы связаны с внешними деловыми партнерами, с которыми уже установлены деловые отношения или с которыми они должны быть установлены. К ним относятся как посетители компании, так и сотрудники социально аффилированных компаний и сопоставимые с ними лица, т.е. коллеги-специалисты. То же самое относится и к фрилансерам и торговым представителям. Такие представительские расходы подлежат вычету только на 70% и 30% не подлежат вычету. Поэтому расходы должны быть пропорционально распределены, и обе суммы должны быть введены здесь.

- Общими операционными расходами являются расходы на развлечение собственных сотрудников, т.е. внутренних лиц. Сюда относятся в том числе расходы оптового продавца напитков на оплату напитков в ресторанах своих клиентов, а также на напитки в пивоварнях. В этом случае расходы подлежат 100-процентному вычету и поэтому должны быть указаны в полном объеме на странице "Прочие неограниченно вычитаемые операционные расходы". По решению Федерального налогового суда, ограничение на вычеты представительских расходов не распространяется, если водитель автобуса направляется на остановку для отдыха и бесплатно "подвозит клиентов" (постановление Федерального налогового суда от 26.04.2018, X R 24/17).

SteuerGo: Расходы на кофе, чай, напитки, выпечку и т.д. во время деловых встреч вычитаются полностью как операционные расходы и отображаются на странице "Прочие неограниченно вычитаемые операционные расходы".

SteuerGo: Налог с оборота, включенный в представительские расходы, полностью вычитается в качестве операционных расходов и также должен быть отражен на странице "Прочие неограниченно вычитаемые операционные расходы" в разделе "Предварительно внесенная часть налога с оборота (Vorsteuerbeträge)".

Примечание: Представительские расходы должны учитываться каждый по отдельности и отдельно от других операционных расходов или заноситься на отдельный счет.

Расходы на домашний офис

Укажите здесь не подлежащие вычету и вычитаемые расходы на домашний офис.

Расходы на домашний офис могут вычитаться как операционные расходы следующим образом:

- в неограниченных размерах, если они являются предметом всей Вашей операционной и профессиональной деятельности.

- в размере до 1250 евро, если для осуществления операционной или профессиональной деятельности не имеется другого рабочего места.

Расходы на домашний офис также могут вычитаться как операционные расходы в неограниченных размерах в следующих случаях:

- Если имеется ввиду не "домашний" офис: помещения, которые не входят в бытовую сферу и не образуют структурную единицу с жилой площадью, не считаются "домашними". Примеры: Сдача в аренду одного кабинета в другом доме, дополнительно снимаются комнаты в многоквартирном доме на другом этаже, отличном от квартиры в частном жилом комплексе.

- Если речь идет не о "домашнем офисе": под "домашним офисом" не подразумеваются помещения, которые нетипичны для домашнего офисе с точки зрения оборудования и функциональности, даже если они расположены на территории дома. Примеры: Мастерская, кладовая, выставочный зал, зал продаж, студия звукозаписи у композитора, студия художника, кабинет юриста, кабинеты преподавателя языка, кабинет экстренной врачебной помощи.

- Домашний офис открыт для широкой и постоянной публики: В этом случае офис не является домашним офисом с точки зрения своей функции.

- В домашнем офисе работают и другие служащие: В этих случаях помещение не считается домашним кабинетом из-за своей функции.

Если у Вас есть личные и фактические основания для признания домашнего офиса в налоговых целях, введите здесь все расходы на офис.

Прочие операционные расходы

Укажите здесь не подлежащие вычету и вычитаемые расходы как прочие вычитаемые операционные расходы.

Сюда входят, среди прочего:

- представительские расходы,

- денежное взыскание (Geldbußen),

- административные штрафы,

- предупреждающие штрафы или

- денежные штрафы (Geldstrafen).

Дополнительные расходы на питание

Введите здесь вычитаемые суточные пособия на питание за выездную деятельность, командировки или ведение двойного домохозяйства в связи с рабочими обязанностями.

- Расходы на проезд следует указать отдельно на странице "Расходы на транспортные средства и прочие транспортные расходы".

- Расходы на проживание и дополнительные путевые расходы должны быть введены на странице "Прочие полностью вычитаемые операционные расходы".

- Расходы на проезд сотрудников введены на странице "Общие операционные расходы" в разделе "Расходы на собственный персонал".

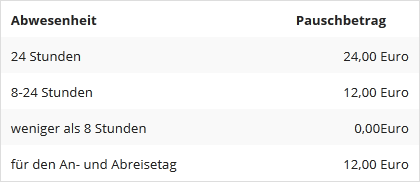

При дополнительных расходах на питание, Вы можете вычесть только фиксированные суммы, а не фактические расходы. Сумма суточных зависит от продолжительности Вашего отсутствия дома и в фирме. Суточные пособия на питание во время командировок по Германии при отсутствии:

В случае командировок за границу, Вы можете вычесть суточные пособия на питание, рассчитанные для каждой конкретной страны.

Если выездная деятельность начинается в один день и заканчивается на следующий день после более чем 8 часов без ночлега, то на день с преимущественным отсутствием предоставляется фиксированная ставка суточных на питание в размере 12 евро (ст. 9 ч. 4а, номер 3 Закона о подоходном налоге (EStG)).

Сумма

Общая сумма не вычитаемых и вычитаемых из налогооблагаемой базы операционных расходов и налога на прибыль предприятия переносится на страницу "Операционные расходы" для определения общей суммы операционных расходов.